✏ Список TipRanks «Perfect 10»: акции этих нефтяных компаний с самым высоким рейтингом только что были повышены

Список TipRanks «Perfect 10»: акции этих нефтяных компаний с самым высоким рейтингом только что были повышены

По мере того, как лето подходит к концу, а первая половина 2023 года отступает в зеркало заднего вида, некоторые тенденции становятся все более очевидными. То, что инвесторы должны учитывать: рост акций энергетических компаний, поскольку они сокращают разрыв с более широким рынком.

Нитин Кумар, 5-звездочный аналитик и эксперт по энергетическому сектору из Mizuho Securities, углубился в причины этого. По его мнению, акции энергетических компаний находят поддержку за счет более высоких цен на сырьевые товары, а также прогнозируемого глобального дефицита нефти во 2П23 на уровне ~600 тыс. баррелей в сутки, что вдвое превышает предыдущие оценки. Более высокие цены и ограниченное предложение всегда будут повышать цены, как на заправках, так и на Уолл-стрит.

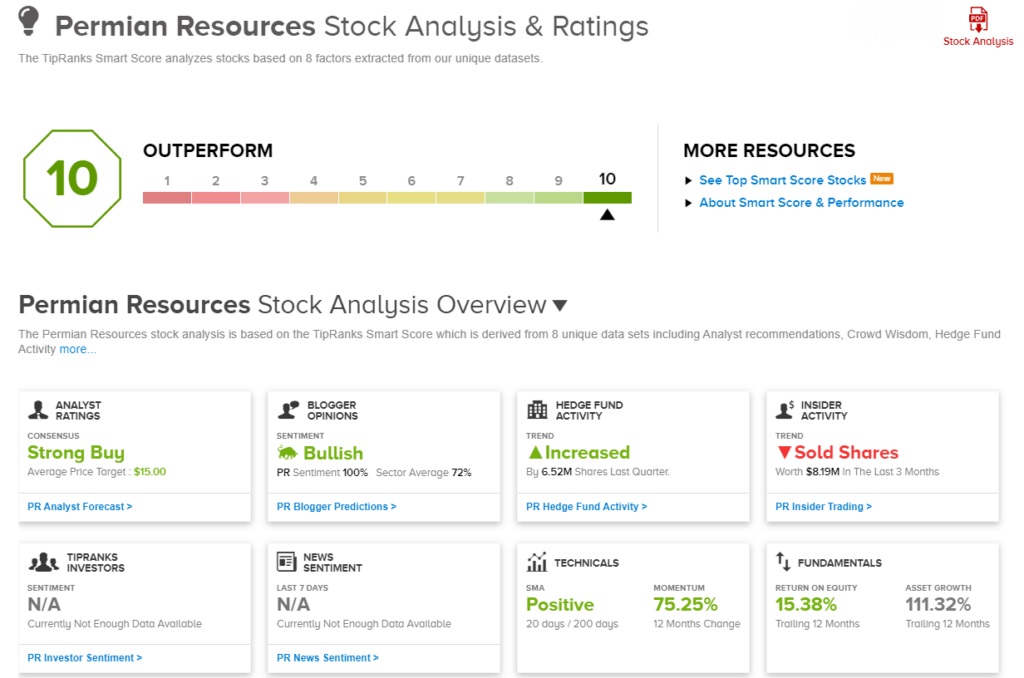

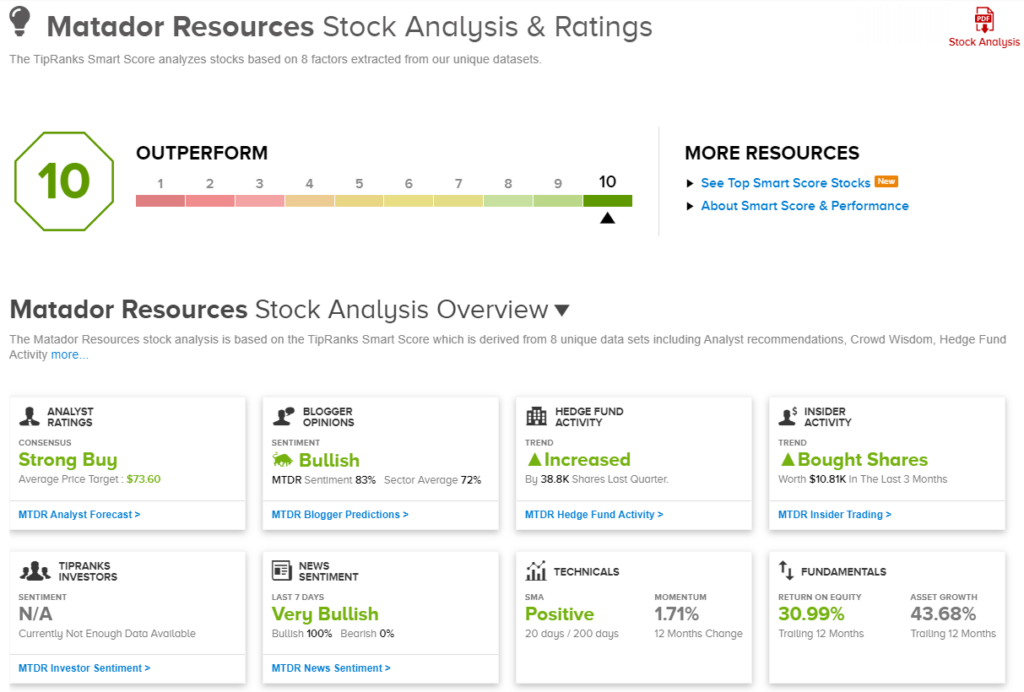

Данные подтверждают мнение Кумара об энергии. Несколько акций энергетических компаний появляются в списке «Идеальных 10» на TipRanks, списке акций с самым высоким рейтингом согласно инструменту Smart Score. Smart Score использует набор алгоритмов, управляемых искусственным интеллектом, для обработки чисел по тысячам акций и оценки их всех по набору уже известных факторов, которые коррелируют с будущим превосходством. Результаты сводятся к единому показателю, указывающему вероятный путь каждой акции в будущем. «Идеальная 10» указывает на акции, которые заслуживают более тщательного изучения.

Итак, давайте сделаем именно это и посмотрим на акции энергетических компаний, которые набрали 10 баллов и получили недавние повышения рейтингов от Кумара. Эти акции с самым высоким рейтингом также имеют двузначный потенциал роста; можно сказать, что они ставят все галочки. Вот подробности.

Пермские ресурсы (PR)

Первая акция, которую мы рассмотрим, — это Permian Resources, компания по разведке и добыче углеводородов, базирующаяся в Техасе и работающая в одном из самых богатых нефтегазодобывающих регионов этого штата — Пермском бассейне. Эта формация за последние два десятилетия вернула Техас на мировую карту крупных производителей нефти, а Permian Resources является оператором чистой игры в бассейне Делавэр, одной из самых богатых частей более крупного пермского бассейна.

PR может похвастаться тем, что владеет более чем 180 000 акров чистых земель в Делавэре, включая около 40 000 акров чистых лицензионных отчислений. В середине прошлого года компания производила 137 млн бнэ/сутки; это число в настоящее время составляет 165,9 млн бнэ/сутки. Permian Resources — независимая нефтегазовая компания, являющаяся дочерней компанией в результате слияния Centennial Resource Development с Colgate Energy Partners, завершенного в сентябре прошлого года.

В последнем отчетном квартале компания из Мидленда, штат Техас, показала смешанные результаты. Доходы сильно выросли по сравнению с прошлым годом, но вместе с прибылью не оправдали ожиданий. Сообщается, что выручка составила 623,4 миллиона долларов, что на 32% больше по сравнению с прошлым годом, и не соответствует прогнозу на 19,7 миллиона долларов. Чистая прибыль компании, показатель прибыли на акцию не по GAAP в размере 27 центов, оказался на 5 центов ниже оценок.

Несмотря на то, что PR пропустил отчет о доходах, компания все же санкционировала высокие дивиденды. Базовый платеж был установлен в размере 5 центов на обыкновенную акцию или 20 центов в годовом исчислении и дополнялся переменным дивидендом в размере 5 центов. Базовый плюс переменный дивиденд дает форвардную доходность в размере 3,1%.

Кумару из Mizuho нравится операционная деятельность этой акции после слияния. Он пишет о Permian Resources: «PR продолжает демонстрировать хорошие операционные показатели после слияния с Colgate, что вселяет в нас больше уверенности в том, что компания сможет достичь целевого показателя роста нефти от выхода до выхода (4Q23/4Q22) на уровне ~10% ( MSUSAe ~13%). Более того, с учетом того, что темпы капиталовложений во 2 пол. 2023 г. будут снижаться, профиль роста производства PR настраивает на значительное увеличение свободного денежного потока во второй половине года, что также поддерживает более высокие денежные доходы акционеров».

Далее Кумар говорит о способности PR возвращать капитал акционерам: «Компания взяла на себя обязательство ежеквартально возвращать акционерам 50% FCF после базового дивиденда (~ 1,6% дивидендной доходности), что должно быть отличительной чертой по сравнению с Ограничение SMID сравнивается по мере улучшения прогноза цен на сырьевые товары, в дополнение к долгосрочным попутным ветрам от операционной и капитальной эффективности».

Эти комментарии складываются в рейтинг «Покупать», повышение с «Нейтрального», и Кумар устанавливает целевую цену в 16 долларов (по сравнению с 13 долларами), что предполагает потенциал роста на 24% в течение одного года. (Чтобы посмотреть послужной список Кумара, нажмите здесь.)

Есть 10 недавних обзоров аналитиков в файле для PR, и они включают 9 Buys to 1 Hold для консенсус-рейтинга Strong Buy. Продажная цена акций в $12,89 и средняя целевая цена в $15 вместе указывают на потенциал роста на 16% на годовом горизонте. (См. прогноз запасов Permian.)

Компания Matador Resources (MTDR)

Далее следует Matador Resources, еще один нефтяной оператор Техаса. Компания Matador специализируется на «газовых сланцах и других нетрадиционных месторождениях» и работает на месторождениях Вольфкемп и Боун-Спринг в бассейне Делавэр, на сланцевом месторождении Игл-Форд, а также в районах Хейнсвилля и Коттон-Вэлли в Луизиане. У компании также есть сегмент среднего потока, который поддерживает ее деятельность по разведке нефти и газа за счет переработки природного газа, услуг по транспортировке нефти и дополнительных услуг по сбору газа, нефти и пластовой воды.

Компания опубликовала результаты за 2К23 в июле и показала разницу между выручкой и прибылью. Показатель выручки в размере 638 млн долл. США снизился на 32% в годовом исчислении и не соответствовал прогнозу более чем на 13,6 млн долл. США, но чистая прибыль, прибыль на акцию в размере 1,42 долл. США по меркам, не предусмотренным GAAP, превзошла ожидания на 8 центов.

В других местах денежные потоки Матадора снова начинают расти. Несмотря на снижение в годовом исчислении, денежные средства от операционной деятельности и скорректированный свободный денежный поток значительно выросли по сравнению с первым кварталом. Прирост денежных средств от операционной деятельности составил 32%, до 449 млн долларов, а свободный денежный поток вырос почти на 36% по сравнению с предыдущим кварталом и составил 77,7 млн долларов.

Однако настоящим благом для инвесторов стали производственные и прогнозные показатели компании. Компания в среднем производила 130 683 бнэ/сутки, что почти на 4000 баррелей в сутки лучше, чем ранее опубликованный прогноз, и является рекордом компании. Забегая вперед, Matador прогнозирует добычу до 140 000 бнэ/сутки к четвертому кварталу этого года.

По мнению Кумара, эта компания начинает набирать обороты и, вероятно, продолжит рост. Он пишет: «Мы видим, что MTDR позиционируется для роста добычи нефти более чем на 20% в следующем году с несколько более низкими общими капиталовложениями в годовом исчислении, в отличие от компаний SMID Cap E&P. MTDR также указал, что за счет повышения операционной эффективности они могут поставить то же количество TIL (ввод в линию) с 7 буровыми установками, что изначально планировалось с 8 буровыми установками. Это улучшает прогноз эффективности капитала на 2024 год в нашей модели».

Позиция Кумара здесь дополняется повышенным рейтингом покупки (с нейтрального) и целевой ценой в 78 долларов (увеличена с 66 долларов), что предполагает потенциал роста на 28% в предстоящем году. (Чтобы посмотреть послужной список Кумара, нажмите здесь.)

В целом, из консенсус-рейтинга Strong Buy — единодушного, основанного на 6 положительных обзорах аналитиков — ясно, что рынок настроен оптимистично в отношении Матадора. Акции компании продаются по цене 60,99 доллара, а средняя целевая цена в 73,60 доллара подразумевает, что в течение следующего года она вырастет еще на 21%. (См. прогноз акций Matador.)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 4 мин.

Рынок акций Rivian стал более оптимистичным после недавнего финансирования

-

Акции и компании СШАчитать 8 мин.

Акции Newmont (NYSE:NEM): рассчитывают на прибыль от бычьего рынка золота

-

Акции и компании СШАчитать 8 мин.

Акции Sprout Social (NASDAQ:SPT): является ли падение на 40% возможностью для покупки?

-

Акции и компании СШАчитать 8 мин.

Акции MercadoLibre (NASDAQ:MELI): устойчивый гиперрост будет способствовать росту

-

Акции и компании СШАчитать 2 мин.

Прибыль PLTR: Palantir падает, поскольку результаты первого квартала не впечатляют

-

Акции и компании СШАчитать 2 мин.

Прибыль LCID: Lucid резко упала после разочаровывающих результатов первого квартала

-

Акции и компании СШАчитать 8 мин.

Я продолжаю покупать акции Alphabet (NASDAQ:GOOGL) после ралли в первом квартале; Вот почему

-

Акции и компании СШАчитать 8 мин.

Акции AMD: инвесторам нужно больше, чем просто хороший квартал

-

Акции и компании СШАчитать 1 мин.

Первый теллур вызвал интерес на саммите металлургов