🎙 FENY: Привлекательный ETF с ультрадешевыми энергетическими акциями

FENY: Привлекательный ETF с ультрадешевыми энергетическими акциями

Хотя ETF Fidelity MSCI Energy Index (NYSEARCA:FENY) не привлекает такого же внимания, как некоторые из его более крупных и известных конкурентов, это еще один отличный недорогой способ для инвесторов получить доступ к акциям ведущих энергетических компаний. , которые хорошо зарекомендовали себя. Поэтому давайте посмотрим, что делает FENY ETF привлекательным.

Что такое стратегия FENY ETF?

FENY — это ETF от гиганта по управлению активами Fidelity, который инвестирует в энергетический индекс MSCI USA IMI Energy, который, согласно Fidelity, «отражает показатели энергетического сектора на фондовом рынке США». Фонд существует с 2013 года.

Тем не менее, несмотря на то, что его известность возросла с активами в размере 1,6 млрд долларов под управлением, он все еще намного меньше, чем сопоставимые энергетические ETF, такие как ETF Energy Select Sector SPDR (NYSEARCA: XLE) и ETF Vanguard Energy (NYSEARCA: VDE), которые владеют активами в размере 37,4 млрд долларов и 8,4 млрд долларов соответственно.

Минимальный коэффициент расходов

Популярные энергетические ETF, такие как XLE и VDE, являются недорогими вариантами, поскольку оба имеют коэффициент расходов всего 0,10%. Хотя это привлекательные коэффициенты расходов, FENY даже дешевле, чем эти два более крупных конкурента, хотя и с небольшим отрывом, с минимальным коэффициентом расходов всего 0,084%.

В то время как FENY немного дешевле, чем эти другие ETF по разумной цене, он намного дешевле, чем многие другие имена в сфере энергетических ETF — например, ETF VanEck Oil Services (NYSEARCA:OIH) и ETF SPDR S&P Oil & Gas Exploration (NYSEARCA). :XOP) каждый имеет коэффициент расходов 0,35%.

Человек, инвестирующий 10 000 долларов в FENY, заплатит всего 9 долларов в качестве комиссионных в первый год. Если предположить, что коэффициент расходов останется на уровне 0,084%, а доходность фонда составит 5% в год, этот инвестор заплатит всего 108 долларов в качестве комиссионных в течение десяти лет. Это меньше 128 долларов, которые инвестор в XLE или VDE заплатил бы за тот же период времени, и значительно лучше, чем 443 доллара в виде сборов, которые заплатил бы инвестор в OIH или XOP.

Респектабельный дивиденд

FENY имеет привлекательную дивидендную доходность в размере 3,4%. Он выплачивал инвесторам дивиденды за последние девять лет и увеличивал выплаты дивидендов за последние два года.

По мнению аналитиков, стоит ли покупать акции FENY?

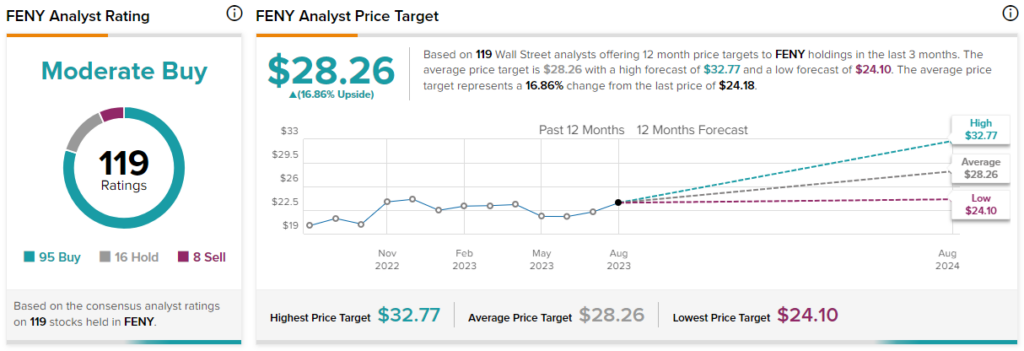

Обращаясь к Уолл-стрит, FENY имеет консенсус-рейтинг «Умеренная покупка»: за последние три месяца было присвоено 95 оценок «Покупка», 16 «Удержание» и восемь оценок «Продажа». Средняя целевая цена акций FENY на уровне 28,26 доллара предполагает потенциал роста на 16,9%.

Холдинги FENY

Как выглядит портфолио FENY? Фонд диверсифицирован в том смысле, что он владеет 118 различными акциями, но он немного менее диверсифицирован, чем можно было бы предположить из этого числа, поскольку на его 10 крупнейших вложений приходится 65,2% активов. Тем не менее, это предлагает лучшую диверсификацию, чем XLE, которая владеет 23 акциями (и где ее 10 крупнейших активов составляют 73,4% фонда), и очень похожая диверсификация VDE, которая владеет 113 акциями (и где ее 10 крупнейших активов составляют 64,9%). % фонда).

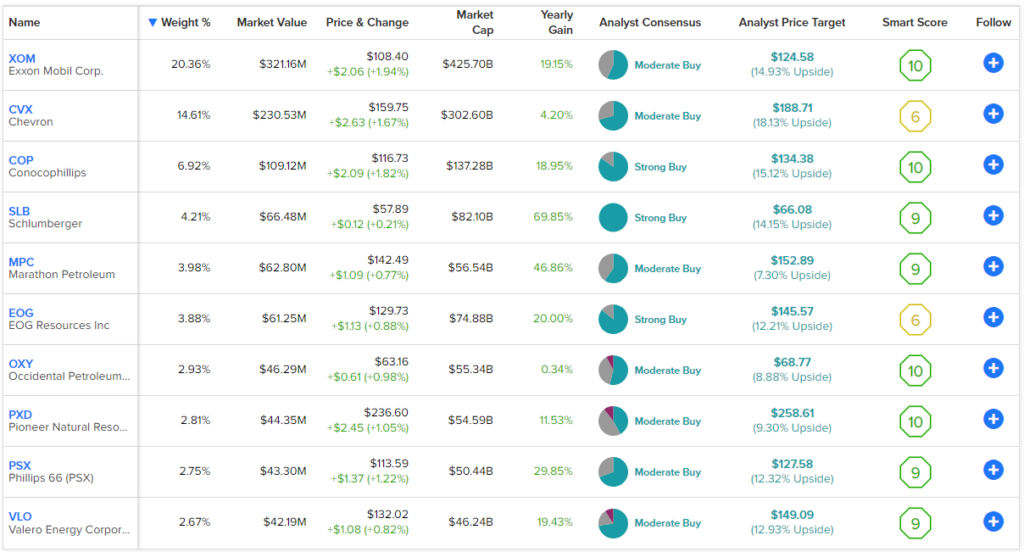

Из-за своей огромной рыночной капитализации крупнейшие энергетические компании США ExxonMobil (NYSE:XOM) и Chevron (NYSE:CVX) имеют большой вес в каждом из этих фондов, что во многом является причиной того, что их 10 крупнейших активов составляют такие значительные части своих владений. Ниже вы найдете обзор 10 лучших активов FENY с помощью инструмента TipRanks.

Глядя на его активы, вы сразу заметите, что 10 лучших активов FENY в совокупности имеют фантастическую группу Smart Scores. Smart Score — это запатентованная система количественной оценки акций, созданная TipRanks. Он дает акциям оценку от 1 до 10 на основе восьми ключевых рыночных факторов. Оценка 8 или выше эквивалентна рейтингу Outperform. Оценка управляется данными и не требует вмешательства человека.

Невероятные восемь из 10 лучших холдингов FENY имеют рейтинг Smart Scores, эквивалентный Outperform, равный 8 или выше. Примечательно, что Exxon Mobil, ConocoPhillips (NYSE:COP), Occidental Petroleum (NYSE:OXY) и Pioneer Natural Resources (NYSE:PXD) имеют завидные «10 лучших» интеллектуальных оценок.

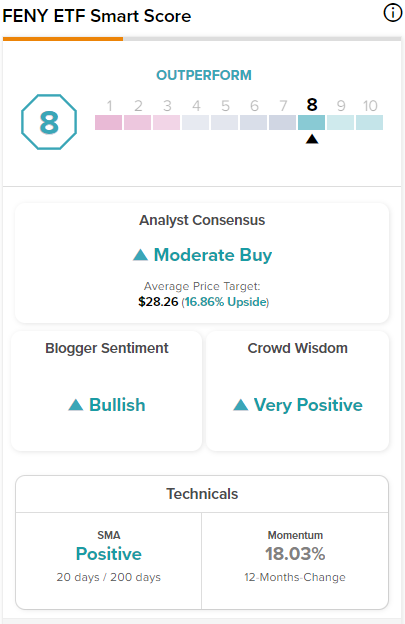

Сама FENY может похвастаться эквивалентным ETF Smart Score, равным 8.

Еще одна приятная особенность FENY заключается в том, что она дает инвесторам доступ ко всем аспектам энергетической отрасли, будь то ее интегрированные, многонациональные супер-крупные компании, такие как ExxonMobil и Chevron, разведочные и добывающие компании, компании по переработке и переработке или компании по переработке и транспортировке и трубопроводы. Есть также компании, которые предоставляют услуги и технологии, позволяющие этим компаниям управлять своими нефтяными месторождениями, такие как Schlumberger, Haliburton (NYSE:HAL) и Baker Hughes (NASDAQ:BKR).

Прошлая работа

По состоянию на конец июля у FENY была невероятная трехлетняя общая годовая доходность в размере 42,0%. Эта высокая доходность превосходит доходность более широкого рынка — ETF Vanguard S&P 500 (NYSEARCA:VOO) за последние три года принес 13,7% в годовом исчислении. Он даже превосходит показатели высокоэффективных ETF технологического сектора, таких как Technology Select Sector SPDR Fund (NYSEARCA:XLK), доходность которых за тот же период времени составила 18,3%.

Однако за последние пять лет его общая годовая доходность составляет всего 7,0%, что указывает на то, что это ETF, который имеет свои доли максимумов и минимумов, в отличие от медленного и устойчивого сложного роста. Общий доход ETF в 2021 году составил 55,7%, а в 2022 году общий доход составил 63,1%, но этому предшествовал уродливый 2020 год, когда он потерял 33,2%. Это означает, что это, вероятно, тот тип ETF, на котором вы хотите периодически получать прибыль, а не тот, который вы хотите купить и держать вечно.

Эти трех- и пятилетние показатели более или менее соответствуют показателям XLE и VDE. XLE сообщила о годовой доходности 40,7% за тот же трехлетний период и 7,8% годовой общей доходности за пять лет. Точно так же VDE Vanguard принес 42,2% годовых за три года и 7,8% за пять лет.

Ниже вы найдете таблицу, сравнивающую эти три энергетических ETF-единомышленника, созданных с помощью инструмента сравнения ETF TipRanks, который позволяет инвесторам сравнивать до 20 ETF одновременно по широкому спектру факторов.

Заключение

Благодаря выгодному соотношению расходов, привлекательной дивидендной доходности, положительному мнению аналитиков и внушительной группе холдингов с очень сильными показателями Smart Scores, FENY выглядит хорошим выбором для инвесторов ETF, которые хотят получить доступ к энергетическому сектору.

За эти годы у него были свои взлеты и падения, что указывает на то, что это может быть больше ETF, который можно держать в течение определенного периода времени и получать прибыль, а не тот, где вы можете «установить его и забыть» и держать его в течение ближайшие 30 лет, но недавние результаты показывают, что это может быть прибыльным ETF, когда энергетический сектор работает хорошо.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 3 мин.

Австралийские акции: отчет Goodman (GMG) за третий квартал сигнализирует об оптимизме, прогноз обновлен

-

Акции и компании СШАчитать 2 мин.

Доходы RDDT: Reddit стремительно растет после огромного дохода и успеха в руководстве

-

Акции и компании СШАчитать 8 мин.

Ross Stores (NASDAQ:ROST): акции «сильной покупки» — неожиданная сделка

-

Акции и компании СШАчитать 2 мин.

Прибыль LYFT: акции подскочили после превышения оценок

-

Акции и компании СШАчитать 10 мин.

Intel или Micron: Бэрд выбирает акции Premier Chip для покупки

-

Акции и компании СШАчитать 4 мин.

«Покупайте на падении», — говорит Дэниел Айвз об акциях Palantir

-

Акции и компании СШАчитать 9 мин.

AAPL против GOOGL: какие акции «Великолепной семерки» лучше покупать?

-

Акции и компании СШАчитать 7 мин.

Акции Broadcom (NASDAQ:AVGO): не сосредотачивайтесь только на своем бизнесе в области искусственного интеллекта

-

Акции и компании СШАчитать 7 мин.

Почему продажи Wayfair (NYSE:W) падают, но ее акции растут