🗯 XLE ETF: будьте готовы к повороту в сторону энергетики

XLE ETF: будьте готовы к повороту в сторону энергетики

На протяжении большей части 2023 года акции технологических компаний доминировали в заголовках и на рынке. Однако по мере того, как лето подходит к концу, кажется, что происходит превращение в энергию. Ранее неприступная Nvidia (NASDAQ:NVDA) упала на 15% по сравнению с 52-недельным максимумом, а Tesla (NASDAQ:TSLA) упала более чем на 23% с максимума. Тем временем цены на нефть этим летом незаметно выросли, а акции нефтяных компаний растут. Например, фонд Energy Select Sector SPDR Fund (NYSEARCA:XLE) вырос почти на 10% только за последний месяц.

Если такой сдвиг действительно происходит, XLE — отличный способ для инвесторов получить информацию об этом движении. Оценки в этом секторе привлекательны, и многие акции нефтяных компаний имеют крупных плательщиков дивидендов, что делает эту часть рынка привлекательной для вложения денег.

Какова стратегия XLE ETF?

XLE — один из популярных ETF «SPDR» State Street (NYSE:STT), который дает инвесторам доступ к определенным секторам S&P 500 (SPX). XLE инвестирует в энергетический сектор S&P 500 и существует с 1998 года. Этот популярный фонд накопил активы под управлением (AUM) на сумму 37,5 млрд долларов, что делает его крупнейшим на рынке ETF, ориентированным на энергетику.

Как выглядит портфолио XLE?

Активы XLE дают инвесторам неразбавленный доступ к энергетическим акциям. Тем не менее, есть одна вещь, о которой инвесторы должны знать, это то, что это не особенно диверсифицированный ETF. XLE владеет только 23 акциями, а тот факт, что его 10 крупнейших активов составляют почти 75% фонда, делает его еще менее диверсифицированным. Ниже вы найдете обзор 10 лучших холдингов XLE из инструмента холдингов TipRanks.

Кроме того, два крупнейших холдинга фонда, ExxonMobil (NYSE:XOM) и Chevron (NYSE:CVX), имеют огромные веса в 21,4% и 18,4% соответственно, что дает XLE довольно небольшую долю в нескольких акциях. Это крупнейшие акции энергетических компаний в S&P 500, поэтому взвешивание имеет смысл, но инвесторы должны просто знать об этой высокой степени концентрации.

При этом XLE, по сути, является направленной ставкой на энергетический сектор, и большинство этих акций торгуются схожим образом, поэтому отсутствие диверсификации может не иметь существенного значения.

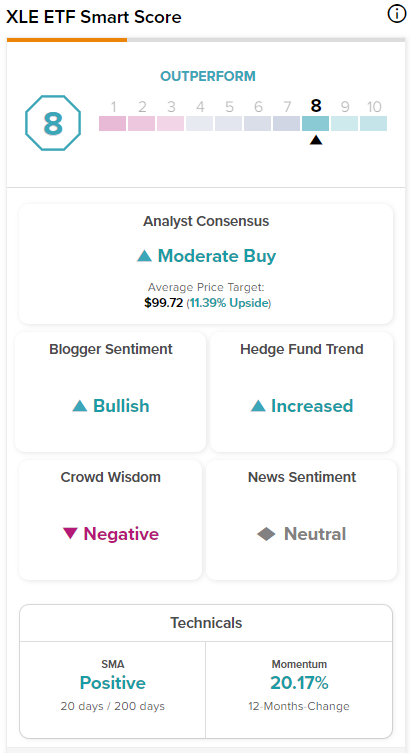

Кроме того, хотя XLE может и не владеть многими акциями, те, что у нее есть, выглядят довольно убедительно, согласно системе Smart Score System от TipRanks. Smart Score — это запатентованная система количественной оценки акций, созданная TipRanks. Он дает акциям оценку от 1 до 10 на основе восьми ключевых рыночных факторов. Оценка 8 или выше эквивалентна рейтингу Outperform. Оценка управляется данными и не требует вмешательства человека.

Шесть из восьми рыночных факторов, включенных в расчет Smart Score, уникальны для TipRanks; только техники и основ нет. Как вы можете видеть, очень впечатляющие девять из 10 крупнейших холдингов XLE могут похвастаться эквивалентными показателями Smart Score, равными 8 или выше, во главе с ConocoPhillips (NYSE:COP), Pioneer Natural Resources (NYSE:PXD) и Occidental Petroleum (NYSE:OXY). ), в котором представлены умные баллы «Идеально 10».

Имейте в виду, что XLE также предоставляет инвесторам доступ к различным аспектам нефтегазового сектора. В этой отрасли существуют большие различия между компаниями, занимающимися разведкой и добычей нефти и газа, такими как Pioneer Natural Resources, и компаниями, занимающимися переработкой, такими как Philips 66 (NYSE:PSX).

Более крупные интегрированные компании, такие как ExxonMobil и Chevron, участвуют в обоих видах деятельности. Такие холдинги, как ExxonMobil и Chevron, ведут обширную деятельность по всему миру, в то время как Pioneer и Devon Energy работают только в Соединенных Штатах.

В дополнение к этим типам компаний, которые непосредственно занимаются добычей или переработкой нефти, XLE также имеет доли в таких компаниях, как Schlumberger (NYSE:SLB), Haliburton (NYSE:HAL) и Baker Hughes (NASDAQ:BKR), которые обеспечивают нефтепромысловые услуги, технологии и оборудование вышеупомянутым энергетическим компаниям.

Сам XLE имеет сильную оценку ETF Smart Score, эквивалентную Outperform, 8 баллов.

По мнению аналитиков, стоит ли покупать акции XLE?

Обращаясь к Уолл-стрит, XLE имеет консенсус-рейтинг «Умеренная покупка», поскольку 69,71% оценок аналитиков — «Покупать», 27,04% — «Держать» и 3,26% — «Продавать». Средняя целевая цена акций XLE на уровне 99,72 доллара предполагает потенциал роста на 11,4%.

Надежный дивидендный ETF

Дивидендная доходность XLE составляет привлекательные 3,6%. В дополнение к этой привлекательной доходности XLE также имеет долгую историю надежного дивидендного ETF. XLE выплачивает дивиденды 23 года подряд и увеличивает свои выплаты два года подряд. Трудно придраться к такому солидному послужному списку.

Разумный коэффициент расходов

Как и многие другие ETF SPDR, XLE имеет очень разумный коэффициент расходов — всего 0,10%. Это означает, что человек, инвестирующий 10 000 долларов в XLE, заплатит всего 10 долларов в качестве комиссионных в течение первого года. В течение десятилетия этот инвестор будет платить всего 128 долларов в качестве комиссионных, что делает его разумным вариантом для инвесторов, желающих инвестировать в энергетический сектор.

Представление американских горок

По состоянию на конец июля у XLE была феноменальная трехлетняя годовая доходность в размере 40,7%, что значительно превосходило более широкий рынок и даже высоко летающие акции технологических компаний. Тем не менее, заглядывая дальше, пятилетняя годовая общая доходность XLE все еще приличная, но гораздо менее блестящая 7,8%, в то время как ее 10-летняя годовая общая доходность составляет менее впечатляющие 4,5%.

Цены на нефть волатильны, поэтому XLE за эти годы подарила инвесторам множество взлетов и падений. Хотя это может быть не тот тип ETF, который инвестор может купить и держать вечно, его невероятная трехлетняя доходность показывает, что это может быть очень прибыльным ETF для владения, когда цены на нефть имеют импульс (как это было в последние несколько лет). лет, отскочив от низких цен на нефть в разгар пандемии COVID).

Вывод инвестора

Импульс, похоже, возвращается к энергетическому сектору, поскольку часть денег перетекает из крупнейших победителей года в другие сектора рынка, такие как энергетика. XLE предлагает инвесторам эффективный способ получить доступ к сектору с привлекательными и надежными дивидендами, скромным коэффициентом расходов и сильным портфелем акций энергетических компаний с отличными показателями Smart Score.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 3 мин.

Австралийские акции: отчет Goodman (GMG) за третий квартал сигнализирует об оптимизме, прогноз обновлен

-

Акции и компании СШАчитать 2 мин.

Доходы RDDT: Reddit стремительно растет после огромного дохода и успеха в руководстве

-

Акции и компании СШАчитать 8 мин.

Ross Stores (NASDAQ:ROST): акции «сильной покупки» — неожиданная сделка

-

Акции и компании СШАчитать 2 мин.

Прибыль LYFT: акции подскочили после превышения оценок

-

Акции и компании СШАчитать 10 мин.

Intel или Micron: Бэрд выбирает акции Premier Chip для покупки

-

Акции и компании СШАчитать 4 мин.

«Покупайте на падении», — говорит Дэниел Айвз об акциях Palantir

-

Акции и компании СШАчитать 9 мин.

AAPL против GOOGL: какие акции «Великолепной семерки» лучше покупать?

-

Акции и компании СШАчитать 7 мин.

Акции Broadcom (NASDAQ:AVGO): не сосредотачивайтесь только на своем бизнесе в области искусственного интеллекта

-

Акции и компании СШАчитать 7 мин.

Почему продажи Wayfair (NYSE:W) падают, но ее акции растут