🎙 Аналитики говорят, что эти акции с дивидендной доходностью 11% выглядят очень привлекательными прямо сейчас

Аналитики говорят, что эти акции с дивидендной доходностью 11% выглядят очень привлекательными прямо сейчас

К настоящему времени переход Федеральной резервной системы к ужесточению денежно-кредитной политики и повышению процентных ставок для борьбы с инфляцией уже давно устарел. Тем не менее, последнее обновление по инфляции, опубликованное ранее на этой неделе, показало, что ИПЦ в годовом исчислении составил 4,9% за апрель, что свидетельствует о снижении по сравнению с предыдущим месяцем и ознаменовало самый низкий уровень за два года. Это долгожданное улучшение по сравнению с пиковой инфляцией в 9% в июне прошлого года.

Охлаждение годовой инфляции и широкие ожидания того, что ФРС будет использовать эти данные, чтобы оправдать приостановку или, возможно, даже отмену своей политики высоких ставок, способствовали восстановлению фондового рынка в этом году. С начала года S&P прибавил 8%, а более волатильный NASDAQ вырос примерно на 18%.

Это хорошая новость. Но, оценивая UBS, главный инвестиционный директор Марк Хефеле излагает причины, по которым ФРС может не снизить процентные ставки так быстро, как надеются многие инвесторы.

«Несмотря на то, что инфляция движется в правильном направлении, мы по-прежнему видим вероятность разочарования среди инвесторов в акции темпами смягчения ФРС в оставшуюся часть этого года… Инфляция по-прежнему намного выше зоны комфорта ФРС», — считает Хефеле.

Подобная запутанная среда является рецептом для оборонительной позиции по акциям, а немногие защитные позиции лучше, чем высокодоходные дивидендные акции. Их сочетание надежного пассивного дохода и доходности, превосходящей инфляцию, обеспечивает надежную прибыль даже в трудные времена.

Помня об этом, мы углубились в базу данных TipRanks и определили две дивидендные акции, которые приносят значительную доходность в 10%. По мнению некоторых аналитиков, эти акции в настоящее время торгуются значительно ниже их справедливой стоимости с потенциалом дальнейшего роста. Давайте посмотрим поближе.

Витесс Энерджи (ВТС)

Во-первых, это Vitesse Energy, не являющаяся оператором, которая владеет финансовыми интересами в нефтяных и газовых скважинах, пробуренных в США. Это проще, чем кажется — Vitesse выступает в роли инвестора, владея углеводородными скважинами, оставляя бурение и добычу нефти и газа сторонним фирмам. Vitesse получает доход от разработки неэксплуатируемых активов в области нефти и природного газа. Компания приобретает арендованную недвижимость и преобразует ее в активные буровые работы, получая денежные потоки как от аренды, так и от добычи нефти и газа.

Это оказалось надежным бизнес-моделем, который приносил Vitesse прибыль в течение последних 10 лет. Портфель компании включает более 50 000 акров земли и около 6 500 действующих нефтяных и газовых скважин. Большую часть своего существования Vitesse находилась в частной собственности и за это время вернула своим акционерам 124 миллиона долларов. Компания из финансовой группы Jefferies стала публичной организацией в январе этого года и с тех пор продолжает свою политику возврата капитала, используя в качестве инструмента высокодоходные дивиденды.

В последний раз эти дивиденды были объявлены 4 мая в размере 50 центов на обыкновенную акцию. Это заявление ознаменовало вторую выплату дивидендов фирмой как публичной организацией. При форвардной годовой ставке 2 доллара на акцию дивиденд дает впечатляющую доходность в 11,3%, что намного выше текущего уровня инфляции, гарантируя инвесторам значительную реальную норму прибыли.

Дивиденды поддерживаются результатом прибыли компании не по GAAP, которая составила 53 цента на акцию за 1 квартал 2023 года, превзойдя прогноз на 29 центов. Однако результаты Vitesse за первый квартал по выручке и прибыли по GAAP были менее впечатляющими. Выручка фирмы в размере 57,96 млн долларов оказалась на 2,87 млн долларов ниже ожиданий, а чистый убыток по GAAP составил 1,67 доллара, что значительно ниже прогнозируемого убытка в 9 центов.

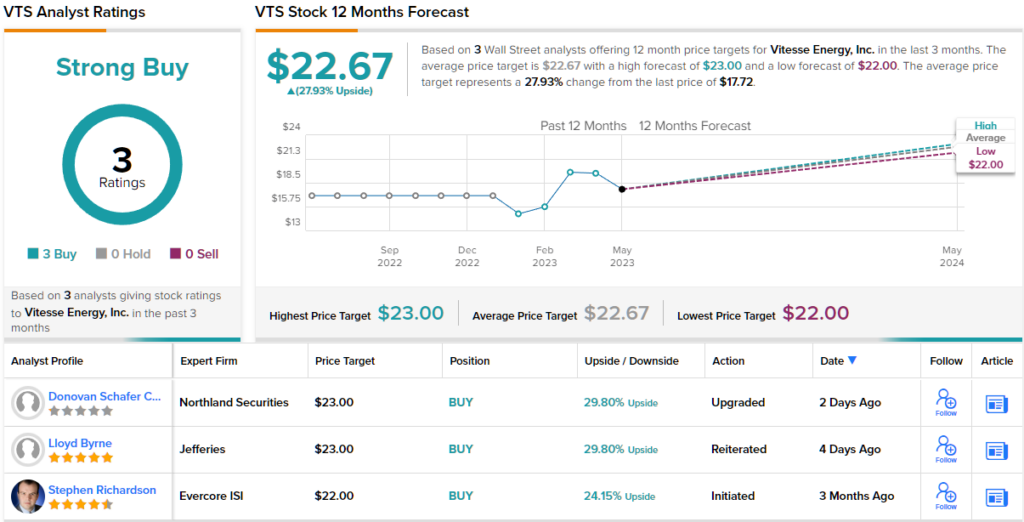

Это не беспокоит аналитика Northland Донована Шафера, который отмечает, что скорректированная EBITDA Vitesse в размере 40,1 млн долларов превышает консенсус-прогноз в 36,9 млн долларов и его оценку в 36,5 млн долларов. Шафер продолжает описывать недавние доходы как «скучные» и пишет: «VTS должна быть стабильным плательщиком дивидендов с потенциалом роста с течением времени за счет воздействия цен на сырьевые товары и оппортунистических слияний и поглощений. Торгуя по цене ~18 долларов, дивиденды составляют ~11%, которые инвесторы могут получить, находясь в позиции, которая дает возможность роста цен на сырьевые товары и ограниченный потенциал снижения…»

По мнению Шафера, это оправдывает повышение рейтинга акций с «нейтрального» до «лучше рынка» (т. е. «покупать»), а его целевая цена в $23 предполагает годовой потенциал роста примерно на 30%. Основываясь на текущей дивидендной доходности и ожидаемом повышении цены, потенциальная общая доходность акций составляет около 41%. (Чтобы просмотреть послужной список Шафера, нажмите здесь)

В целом, акции VTS получили рейтинг «Сильная покупка» согласно консенсусу аналитиков Street, основанному на 3 единодушно положительных отзывах. Акции торгуются по $17,72, а их средняя целевая цена $22,67 предполагает рост примерно на 28% в следующие 12 месяцев. (См. прогноз запасов VTS)

НуСтар Энерджи (NS)

Вторым высокодоходным подразделением, которое мы рассмотрим, является NuStar, основное товарищество с ограниченной ответственностью и один из ведущих независимых операторов трубопроводов и жидких хранилищ для углеводородов и других опасных химических веществ. Компания работает в континентальной части США, и ее сеть включает трубопроводы протяженностью 9500 миль, а также 63 терминала и хранилища. Компания занимается транспортировкой и хранением широкого спектра продуктов, включая сырую нефть и ее производные, такие как бензин и дизельное топливо, а также возобновляемые виды топлива, аммиак и специальные химикаты. Компания может хранить до 49 миллионов баррелей жидкости в своих хранилищах.

Сеть NuStar включает предприятия по переработке нефтепродуктов на Западном побережье, Северных равнинах и Колорадо-Нью-Мексико-Техас, трубопроводы для аммиака, протянувшиеся от района Великих озер до побережья Мексиканского залива, а также нефтепроводы и объекты в Техасе. Всего компания работает в 19 штатах. Углеводородная и химическая деятельность была прибыльной для NuStar, которая принесла 1,62 миллиарда долларов общего дохода в 2021 году и 1,68 миллиарда долларов в 2022 году.

Ранее в этом месяце компания сообщила о результатах за 1К23. Результат верхней строки в размере 393,9 млн долларов США снизился на 4% по сравнению с прошлым годом и не соответствовал прогнозу на 47,98 млн долларов США. Чистая прибыль компании работала лучше; показатель прибыли на акцию по GAAP в размере 61 цента был на 47 центов выше ожиданий, а показатель прибыли без учета GAAP в размере 24 цента на акцию был на 8 центов выше ожиданий.

Что касается дивидендов, выплата в размере 40 центов на обыкновенную акцию, объявленная в апреле этого года, была выплачена 12 мая. Годовая ставка в размере 1,60 доллара дает доходность 10,6%. Это дает преимущество значительной реальной нормы прибыли; кроме того, NuStar имеет долгую историю обеспечения надежных выплат дивидендов.

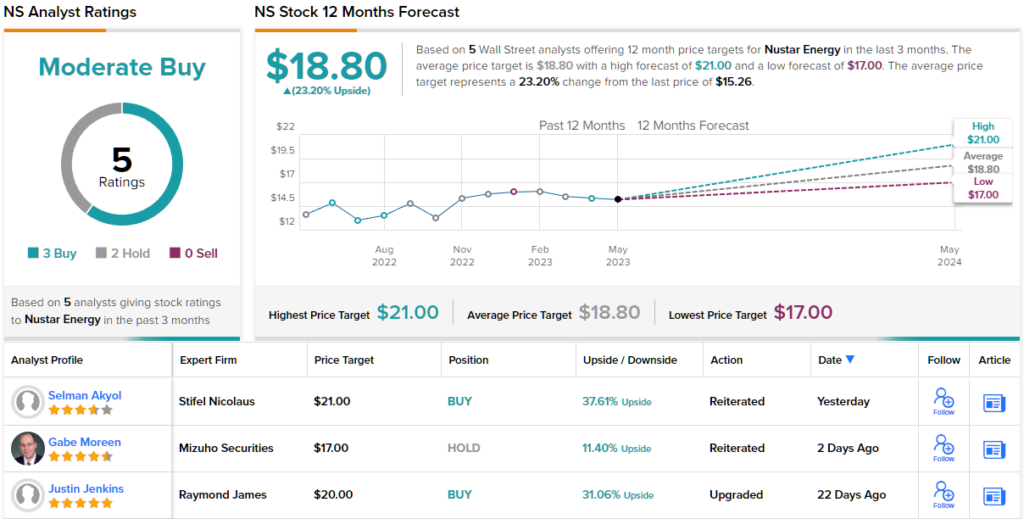

Джастин Дженкинс, 5-звездочный аналитик и эксперт по энергетике из Raymond James, излагает оптимистичный взгляд на NuStar, написав: «Положительное влияние NuStar на фундаментальные показатели спроса на твердые нефтепродукты и эскалаторы ставок, связанные с инфляцией, подкрепляет наш положительный тезис. Мы считаем, что основной бизнес остается на позитивной траектории в сочетании с по-прежнему устойчивым, хотя и замедляющимся, ростом пермского сбора и разумными перспективами операций Корпус-Кристи. С учетом динамики доходов и связанного с этим сокращения кредитного плеча (как абсолютного, так и относительного), мы считаем, что NS может стать историей переоценки».

Комментарии Дженкинса подтверждают его рейтинг «Выгоднее» (т. е. «Покупать») и дают акции целевую цену в 20 долларов, что указывает на возможность роста на 31% в предстоящем году. (Чтобы посмотреть послужной список Дженкинса, нажмите здесь)

В целом, NuStar Energy получила 5 недавних обзоров от аналитиков Уолл-Стрит, с разбивкой от 3 до 2 в пользу «покупать» вместо «держать» и поддерживая консенсус-рейтинг «умеренная покупка». Акции торгуются по $15,26, а их средняя целевая цена составляет $18,80; эта комбинация указывает на потенциал роста на 23% в течение одного года. (См. прогноз акций NuStar)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 4 мин.

Рынок акций Rivian стал более оптимистичным после недавнего финансирования

-

Акции и компании СШАчитать 8 мин.

Акции Newmont (NYSE:NEM): рассчитывают на прибыль от бычьего рынка золота

-

Акции и компании СШАчитать 8 мин.

Акции Sprout Social (NASDAQ:SPT): является ли падение на 40% возможностью для покупки?

-

Акции и компании СШАчитать 8 мин.

Акции MercadoLibre (NASDAQ:MELI): устойчивый гиперрост будет способствовать росту

-

Акции и компании СШАчитать 2 мин.

Прибыль PLTR: Palantir падает, поскольку результаты первого квартала не впечатляют

-

Акции и компании СШАчитать 2 мин.

Прибыль LCID: Lucid резко упала после разочаровывающих результатов первого квартала

-

Акции и компании СШАчитать 8 мин.

Я продолжаю покупать акции Alphabet (NASDAQ:GOOGL) после ралли в первом квартале; Вот почему

-

Акции и компании СШАчитать 8 мин.

Акции AMD: инвесторам нужно больше, чем просто хороший квартал

-

Акции и компании СШАчитать 1 мин.

Первый теллур вызвал интерес на саммите металлургов