🎙 Ищете доходность 7%+? Проверьте этот международный дивидендный ETF

Ищете доходность 7%+? Проверьте этот международный дивидендный ETF

Многие люди ищут инвестиции, которые могут побить инфляцию, которая составляет 6%. Как насчет дивидендного ETF с доходностью 7,5%, который также дает вам доступ к некоторым из ведущих мировых акций? ETF — это ETF iShares International Select Dividend (BATS:IDV).

Что такое IDV ETF?

IDV ETF происходит из популярного семейства ETF iShares от BlackRock. Он «стремится отслеживать инвестиционные результаты индекса, состоящего из акций с относительно высокими выплатами дивидендов на развитых рынках за пределами США». Как следует из названия, фонд инвестирует в широкий спектр высокодоходных дивидендных акций за пределами США. Обратите внимание, что этот ETF в основном ориентирован не на инвестиции в так называемые развивающиеся рынки, такие как Китай или Индия, а на развитые рынки за пределами США, такие как Великобритания, Европа, Канада и Австралия.

Как инвестор, вы должны быть осторожны, чтобы не делать чрезмерных обобщений, но инвестиции в развивающиеся рынки обычно сопряжены с более высокими рисками (и более высокими вознаграждениями), чем в развитых рынках. Этот ETF не подходит для инвесторов, которые ищут такой профиль инвестиций с более высоким риском и более высокой прибылью, но существует множество ETF на развивающихся рынках, таких как ETF Vanguard FTSE Emerging Markets (NYSEARCA: VWO) и iShares MSCI. Emerging Markets ETF (NYSEARCA:EEM), который предоставляет инвесторам более широкий доступ к этим рынкам.

Кроме того, IDV имеет коэффициент расходов 0,49%, что не является вопиющим, но и не таким незначительным, как коэффициенты расходов, к которым привыкли некоторые инвесторы ETF, благодаря некоторым широкомасштабным ETF SPDR и Vanguard.

Кроме того, дивидендная доходность IDV в размере 7,5% привлекательна тем, что она не только помогает инвесторам опережать инфляцию, но и намного превосходит среднюю доходность S&P 500 (SPX) и почти удваивает доходность 10-летних казначейских облигаций. . Инвестор, вложивший 10 000 долларов в акции IDV по их текущей цене, получит около 750 долларов в виде дивидендов в течение первого года в качестве держателя (при условии, что выплаты останутся стабильными).

Зачем выходить на международный уровень?

Диверсификация является важной частью инвестирования, будь то по классам активов, отраслям или географическим регионам. Этот последний тип диверсификации иногда упускается из виду американскими инвесторами. Инвестирование на международном уровне не только позволяет инвесторам из США частично использовать рост международных рынков, но также позволяет им распространять свой риск за пределы своего внутреннего рынка.

Поскольку не все инвесторы знакомы с международными акциями, использование ETF для международных инвестиций имеет смысл. Это позволяет этим инвесторам диверсифицировать ряд международных рынков и акций.

В то время как фондовый рынок США приносил феноменальные долгосрочные результаты для инвесторов на протяжении многих десятилетий, американским инвесторам не помешает добавить некоторую подверженность международным акциям в случае, если они превзойдут рынки США как в краткосрочной, так и в долгосрочной перспективе. .

Посмотрите не дальше, чем в прошлом году, когда S&P 500 упал на 19% за год, но iShares MSCI Turkey ETF (NASDAQ:TUR), который инвестирует в турецкий фондовый рынок, за год прибавил 105,8%. Хотя выбор времени для инвестиций в конкретный рынок, такой как Турция, может быть трудным, ETF, который инвестирует в международные рынки, позволяет вам диверсифицировать некоторые из этих преимуществ.

Еще одно преимущество инвестирования в международные акции заключается в том, что многие из них дешевле, чем акции, котирующиеся в США, с точки зрения оценки из-за премии, которую американские акции получают от инвесторов благодаря исторической силе и безопасности фондового рынка США.

Мировая диверсификация

IDV предлагает инвесторам широкую диверсификацию на международных рынках с общим объемом активов 101. 10 крупнейших холдингов IDV составляют 29,65% фонда.

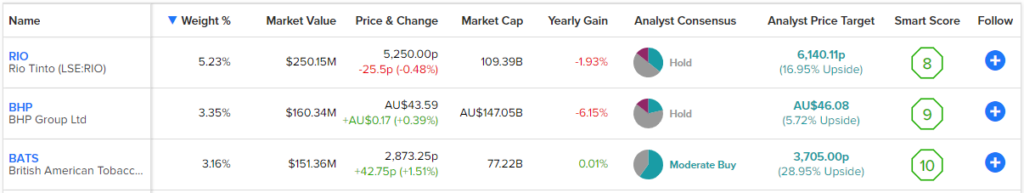

Крупнейшую позицию в этом ETF занимает британский горнодобывающий гигант Rio Tinto (NYSE:RIO) (который также имеет листинг на NYSE), на долю которого приходится 5,2% активов. Американские инвесторы также могут быть знакомы с другим крупным холдингом, British American Tobacco (NYSE:BTI), на долю которого приходится 3,2% активов. Эти две британские компании имеют значительную дивидендную доходность в размере 7,6% и 7,9% соответственно, что делает их привлекательными дивидендными акциями и дает инвесторам хорошее представление о том, как IDV может генерировать дивидендную доходность в 7,5%.

Другие холдинги, с которыми могут быть знакомы американские инвесторы, включают европейских энергетических гигантов, таких как TotalEnergies (NYSE:TTE) и ENI S.p.A (DE:EN1), две из так называемых «суперкрупных» нефтяных компаний мира.

Не все холдинги здесь находятся далеко от дома для американских инвесторов — Bank of Nova Scotia (NYSE:BNS), один из банков «большой пятерки» Канады, является холдингом IDV, и в настоящее время его доходность составляет 6,2%.

В целом, фонд сильно ориентирован на обычно более низкие, но более доходные сектора, такие как финансы, материалы, промышленность и коммунальные услуги.

Ниже представлен обзор трех крупнейших холдингов IDV на экране холдингов TipRanks, который дает инвесторам всесторонний обзор компонентов ETF.

Послужной список IDV

Одна вещь, о которой должны знать инвесторы, заключается в том, что у IDV не самый лучший послужной список в последнее время, когда дело касается производительности. По состоянию на конец прошлого квартала общая доходность ETF за последний год составила -6,75%, а за предыдущие три года -0,42%. При уменьшении масштаба он вернул всего 8% за пятилетний период и 36,3% за 10-летний период. Все эти показатели значительно отстают от основных бирж США, таких как S&P 500 и Nasdaq 100 (NDX), за те же периоды.

Тем не менее, прошлые результаты не являются гарантией будущих результатов. Тот факт, что IDV (и международные акции в целом) отставали от американских индексов за последнее десятилетие, не означает, что так будет всегда. На самом деле вполне возможно, что нам предстоит некоторый возврат к среднему значению и что следующее десятилетие может выглядеть гораздо более многообещающим для международных рынков.

Вывод инвестора

С моей точки зрения, я владею большим количеством американских акций, но я также стараюсь включать в свой портфель некоторые международные компании для диверсификации за пределами моего местного рынка, как для распределения некоторого риска, так и для потенциального доступа к другим областям более высокого роста.

Я также владею большим количеством дивидендных акций, чтобы получать регулярный доход. Этот ETF привлекателен тем, что позволяет таким инвесторам, как я, достичь обеих этих инвестиционных целей с помощью одного инструмента. Кроме того, доходность IDV в размере 7,5% очень привлекательна в текущих рыночных условиях.

Слабая доходность ETF с течением времени заставляет меня задуматься. Тем не менее, я думаю, что вполне возможно, что международные акции вернутся к среднему значению в предстоящее десятилетие. Моя стратегия для ETF, подобного этому, заключалась бы в том, чтобы сохранить значительное распределение акций в США, а затем разделить международное распределение между IDV для ее присутствия на развитом рынке и значительными дивидендами с ETF развивающихся рынков, чтобы использовать больший потенциал роста.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 4 мин.

Рынок акций Rivian стал более оптимистичным после недавнего финансирования

-

Акции и компании СШАчитать 8 мин.

Акции Newmont (NYSE:NEM): рассчитывают на прибыль от бычьего рынка золота

-

Акции и компании СШАчитать 8 мин.

Акции Sprout Social (NASDAQ:SPT): является ли падение на 40% возможностью для покупки?

-

Акции и компании СШАчитать 8 мин.

Акции MercadoLibre (NASDAQ:MELI): устойчивый гиперрост будет способствовать росту

-

Акции и компании СШАчитать 2 мин.

Прибыль PLTR: Palantir падает, поскольку результаты первого квартала не впечатляют

-

Акции и компании СШАчитать 2 мин.

Прибыль LCID: Lucid резко упала после разочаровывающих результатов первого квартала

-

Акции и компании СШАчитать 8 мин.

Я продолжаю покупать акции Alphabet (NASDAQ:GOOGL) после ралли в первом квартале; Вот почему

-

Акции и компании СШАчитать 8 мин.

Акции AMD: инвесторам нужно больше, чем просто хороший квартал

-

Акции и компании СШАчитать 1 мин.

Первый теллур вызвал интерес на саммите металлургов