📰 Дивидендные инвесторы. Может ли ETF с доходностью 2,4% быть лучше, чем ETF с доходностью 13%?

Дивидендные инвесторы. Может ли ETF с доходностью 2,4% быть лучше, чем ETF с доходностью 13%?

При сравнении, чтобы увидеть, будет ли ETF с дивидендной доходностью 13% или с дивидендной доходностью 2,4% лучшим выбором для дивидендных инвесторов, кажется очевидным, что ETF с доходностью 13% будет лучшим вариантом. Однако вот почему это не обязательно так. Давайте взглянем на ETF Global X SuperDividend (NYSEARCA:SDIV) и ETF iShares Core Dividend Growth ETF (NYSEARCA:DGRO), чтобы понять, почему ответ не так однозначен, как может показаться, когда вы выходите за пределы поверхности. уровень.

Что такое SDIV и DGRO?

SDIV — это «супердивидендный ETF» от Global X. Этот ETF имеет активы под управлением (AUM) на сумму около 784 миллионов долларов и, как упоминалось выше, приносит огромные 13%. Он делает это, инвестируя в индекс, состоящий из 100 акций с самой высокой доходностью в мире. Примечательно, что SDIV выплачивает дивиденды ежемесячно, а не ежеквартально, как большинство акций и ETF.

Между тем, DGRO — это ETF для роста дивидендов от BlackRock (NYSE:BLK) iShares, который приносит гораздо меньшую доходность в 2,4%, а также ежемесячно выплачивает дивиденды. Он инвестирует в акции США с растущими дивидендами, и он намного больше, чем SDIV, с активами в размере 24 миллиардов долларов под управлением.

Пока что у SDIV в этом сравнении все выглядит хорошо, но давайте посмотрим дальше.

Сравнение их владений

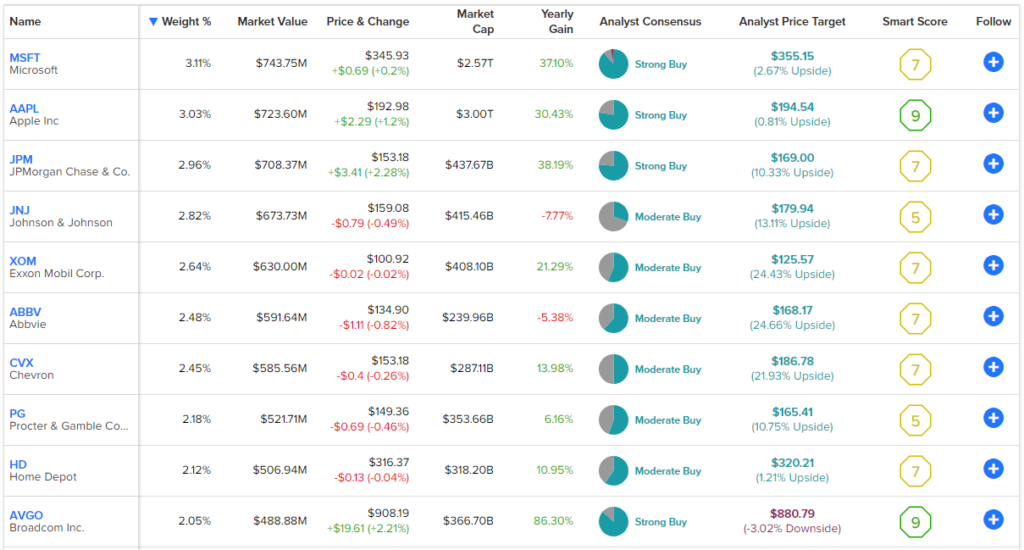

DGRO держит 430 позиций, а его 10 крупнейших активов составляют всего 25,9% фонда, поэтому этот ETF предлагает инвесторам множество возможностей диверсификации. Ниже вы найдете обзор 10 лучших холдингов DGRO, используя инструмент холдингов TipRanks.

Как видите, это сильная группа холдингов, и большинство инвесторов в целом согласны с тем, что это акции голубых фишек, будь то технологические лидеры с мегакапитализацией, такие как Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), и Broadcom (NASDAQ:AVGO), международные энергетические гиганты, такие как ExxonMobil (NYSE:XOM) и Chevron (NYSE:CVX), или другие уважаемые акции, такие как JPMorgan Chase (NYSE:JPM).

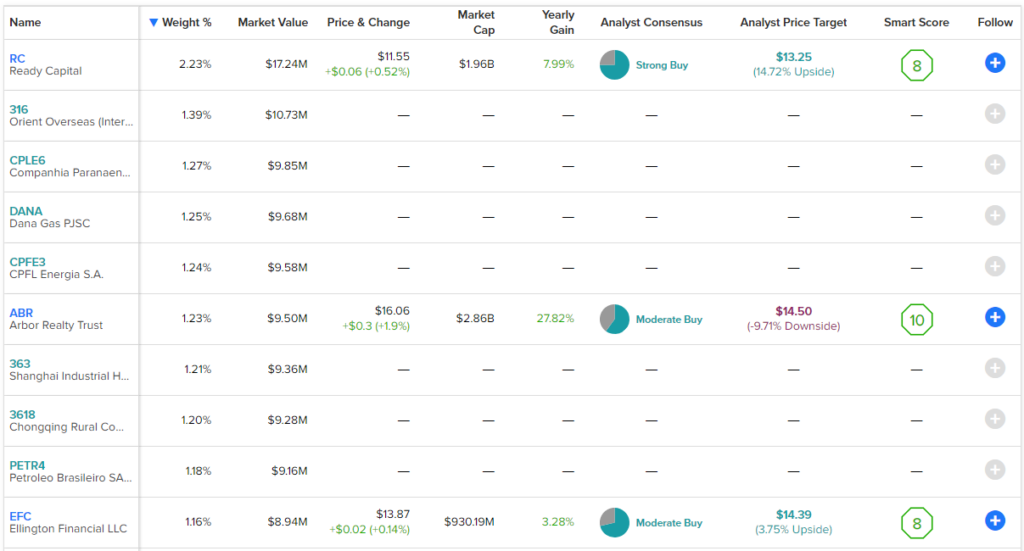

Между тем, SDIV удерживает 100 позиций, а на его 10 крупнейших вложений приходится всего 13,4% фонда, так что это достаточно диверсифицированный ETF с низким риском концентрации. Ниже вы найдете обзор 10 лучших холдингов SDIV с использованием инструмента холдингов TipRanks.

Как видите, его активы немного отличаются от активов DGRO. Большинству инвесторов было бы трудно найти имена, которые они узнают здесь, не говоря уже об именах, которые широко считаются холдингами «голубых фишек».

Справедливости ради SDIV, похоже, что DGRO является явным победителем в этой категории, но возможно, что некоторые из этих активов являются необработанными алмазами, поэтому давайте дадим DRGO преимущество для лучшего портфеля, но перейдем к следующей категории. , послужной список, чтобы получить более четкое представление о том, какой ETF лучше.

Сравнение их выступлений

Вот где резина действительно встречается с дорогой в этом сравнении. Если посмотреть на показатели обоих ETF с течением времени, начинает проявляться реальная разница.

Глядя на общую прибыль, которая сочетает в себе доходы от роста цен с реинвестированными дивидендами, DGRO в последние годы показала довольно хорошие результаты. По состоянию на конец квартала, завершившегося в июне, общая годовая доходность DGRO составила 11%. Выйдя на три года, он показал впечатляющую годовую доходность в 13,6%.

За последние пять лет общая годовая доходность DGRO составила 11,1%. Наконец, возвращаясь к своему началу в 2014 году, общая годовая доходность DGRO составляет 10,9%. Как видите, при объединении доходов от дивидендов и повышения цен DGRO уже долгое время неизменно дает своим инвесторам доход, выражающийся двузначными числами.

Теперь давайте посмотрим на послужной список SDIV по сравнению с DGRO за тот же период времени. По состоянию на конец июньского квартала общий доход SDIV за прошлый год составил -8,1%. Это означает, что даже при его большой дивидендной доходности инвесторы все равно потеряли 8,1% своих инвестиций. Уменьшив масштаб до трех лет, результаты выглядят немного лучше: годовая доходность за три года составляет -2,7%. Однако это означает, что инвесторы по-прежнему теряли деньги и значительно отставали от показателей DGRO.

За последние пять лет общая доходность SDIV в годовом исчислении составила -10,4%. Даже за 10 лет SDIV принесла годовую доходность -2,3%, а с момента своего создания в 2011 году она потеряла деньги с общей годовой доходностью -1,9%.

Несоответствие в сборах

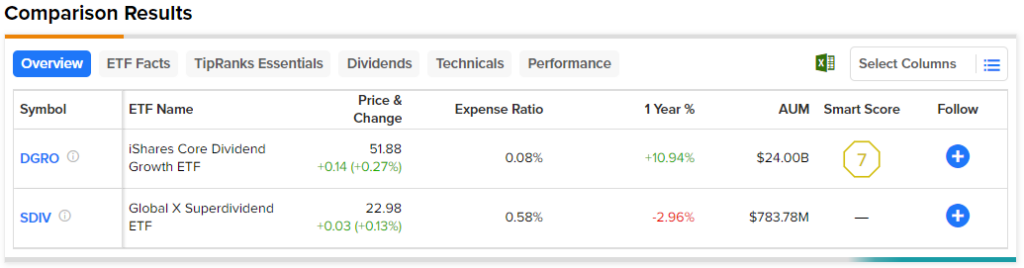

Несмотря на потерю денег в каждый из этих периодов времени и значительное отставание как от DGRO, так и от рынка в целом, SDIV фактически взимает комиссию, которая значительно выше, чем у DGRO. Коэффициент расходов SDIV составляет 0,58% по сравнению с 0,08% для DGRO.

Это означает, что инвестор, вложивший 10 000 долларов в SDIV, заплатит 58 долларов в качестве комиссионных в первый год, а инвестор, вложивший 10 000 долларов в DGRO, заплатит всего 8 долларов. Сборы накапливаются со временем, поэтому разница становится еще больше на более длительном временном горизонте.

Например, в течение десятилетия, предполагая доходность 5% в год и комиссионные сборы остаются прежними, инвестор DGRO будет платить комиссионные в размере 103 доллара, а инвестор SDIV будет платить гораздо более высокие 759 долларов. Такая большая разница в расходах вряд ли кажется оправданной, учитывая неэффективность SDIV.

Ниже вы можете просмотреть сравнение DGRO и SDIV с помощью инструмента сравнения ETF TipRanks, который позволяет инвесторам сравнивать до 20 ETF одновременно на основе множества настраиваемых факторов.

Победителем является…

Таким образом, в то время как инвесторы DGRO постоянно получали двузначные доходы, инвесторы SDIV фактически теряли деньги в долгосрочной перспективе, даже если принять во внимание его массивную двузначную дивидендную доходность. Вот почему инвесторы должны смотреть не только на привлекающую внимание дивидендную доходность, но и на показатели ETF с течением времени, а также почему дивидендный ETF с дивидендной доходностью 2,4%, такой как DGRO, может превосходить дивидендный ETF с дивидендной доходностью 13%, такой как SDIV. .

В этом сравнении двух дивидендных ETF с очень разными подходами я считаю, что DGRO является лучшим выбором для дивидендных инвесторов (и всех инвесторов, если на то пошло).

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 4 мин.

«Покупайте на падении», — говорит Дэниел Айвз об акциях Palantir

-

Акции и компании СШАчитать 9 мин.

AAPL против GOOGL: какие акции «Великолепной семерки» лучше покупать?

-

Акции и компании СШАчитать 7 мин.

Акции Broadcom (NASDAQ:AVGO): не сосредотачивайтесь только на своем бизнесе в области искусственного интеллекта

-

Акции и компании СШАчитать 7 мин.

Почему продажи Wayfair (NYSE:W) падают, но ее акции растут

-

Акции и компании СШАчитать 3 мин.

Коллективный иск против Plug Power Inc. (NASDAQ:PLUG)

-

Акции и компании СШАчитать 5 мин.

Президент ФРС Миннеаполиса считает, что процентные ставки должны быть выше

-

Акции и компании СШАчитать 3 мин.

Выкуп акций: Goldman прогнозирует попутный ветер на сумму более 1 триллиона долларов в 2025 году

-

Акции и компании СШАчитать 4 мин.

Прибыль RIVN за первый квартал: ключевые выводы для инвесторов

-

Акции и компании СШАчитать 1 мин.

Mithril Resources сообщает об изменении доли директора