🗯 Внутренние факторы риска по акциям Discovery на фоне предстоящего слияния WarnerMedia

Внутренние факторы риска по акциям Discovery на фоне предстоящего слияния WarnerMedia

Discovery (DISCA) — американская медиакомпания, управляющая телеканалами, ориентированными в первую очередь на рассказывание фактов. Его бренды включают Discovery Channel, Science Channel и Animal Planet. Недавно Discovery согласилась объединиться с подразделением AT&T (T) WarnerMedia, чтобы сформировать более крупную медиа-организацию под названием Warner Bros. Discovery.

В четвертом квартале 2021 года Discovery сообщила о 10-процентном росте выручки по сравнению с аналогичным периодом прошлого года до 3,2 миллиарда долларов и превзошла согласованную оценку в 3,1 миллиарда долларов. Он опубликовал прибыль на акцию в размере 0,08 доллара США, что снизилось с 0,42 доллара США в том же квартале предыдущего года и не достигло согласованной оценки в 0,83 доллара США.

Имея это в виду, мы использовали, чтобы взглянуть на недавно добавленные факторы риска для Discovery.

Факторы риска

Согласно новому инструменту факторов риска, высшая категория риска Discovery — это финансы и корпоративный риск, с 17 из 32 рисков, выявленных для акций. «Способность продавать», «Макро» и «Политика» — следующие две основные категории риска с 6 и 3 рисками соответственно. Компания недавно обновила свой профиль шестью новыми факторами риска.

Discovery сообщает инвесторам, что рассчитывает завершить слияние с WarnerMedia AT&T во втором квартале 2022 года. Но предупреждает, что сделка может не состояться. Компания отмечает, что завершение сделки зависит от множества факторов, некоторые из которых находятся вне ее контроля. Discovery ссылается на необходимость получения одобрения своих акционеров и государственных органов, прежде чем сделка может быть завершена.

Discovery предупреждает, что если сделка не будет закрыта, это может негативно сказаться на цене ее акций, бизнесе и финансовом состоянии. Например, в нем упоминается, что AT&T потребуется заплатить комиссию за расторжение сделки в размере 720 миллионов долларов, если сделка сорвется при определенных обстоятельствах, что нанесет ущерб ее финансам.

Discovery также информирует инвесторов о том, что, хотя ей, возможно, удастся закрыть сделку по слиянию с WarnerMedia, она может не получить ожидаемых выгод от сделки. Например, компания упоминает, что интеграция бизнеса может оказаться более сложной и дорогостоящей, чем предполагалось в настоящее время. Более того, возможна неожиданная потеря ключевых сотрудников и клиентов.

Discovery предупреждает, что сделка, как ожидается, приведет к увеличению ее долга. В нем объясняется, что он закончил 2021 год с долгом в размере 15,2 миллиарда долларов, а сделка с WarnerMedia, если она будет завершена, потребует дополнительных 43 миллиардов долларов долга. Компания предупреждает, что обслуживание возросшего долга может сократить денежные средства, доступные для капитальных затрат, инвестиций и выкупа акций. Более того, высокий уровень долга может привести к понижению кредитного рейтинга Discovery, что, в свою очередь, повысит стоимость заимствований компании.

Наконец, Discovery сообщает инвесторам, что работает в высококонкурентной отрасли. В дополнение к новым участникам, разрушающим рынок, компания упоминает рост затрат на программирование. Поэтому он предупреждает, что его бизнес, операционные результаты и финансовое положение могут пострадать, если он не сможет эффективно конкурировать.

Мнение аналитиков

Аналитик RBC Capital Кутгун Марал недавно подтвердил рекомендацию «Покупать» акции Discovery с целевой ценой в $50, что предполагает потенциал роста на 71%.

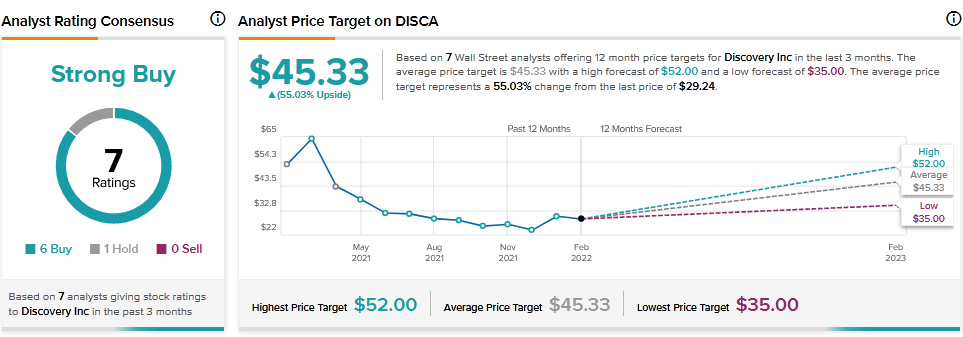

Консенсус среди аналитиков - это сильная покупка, основанная на 6 покупках и 1 удержании. Средняя целевая цена Discovery в размере 45,33 доллара предполагает потенциал роста на 55,03% до текущих уровней.

- экономические новости 2022

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2022

- фундаментальный анализ рынка

- как заработать деньги 2022

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2022

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 1 мин.

Ecora Resources завершила обратный выкуп акций

-

Акции и компании СШАчитать 1 мин.

Smarttech247 объявляет дату предстоящего годового общего собрания акционеров

-

Акции и компании СШАчитать 1 мин.

Финансовый отчет Taboola за первый квартал 2024 года и мнение акционеров

-

Акции и компании СШАчитать 3 мин.

Не переживайте из-за сильного доллара: историческая перспектива для инвесторов

-

Акции и компании СШАчитать 6 мин.

Слухи о приобретении акций Rush Street Interactive (NYSE:RSI) растут

-

Акции и компании СШАчитать 8 мин.

3 лучшие акции технологических компаний для покупки в мае 2024 года по мнению аналитиков

-

Акции и компании СШАчитать 2 мин.

Прибыль BUD: прибыль Anheuser-Busch после многообещающих результатов первого квартала

-

Акции и компании СШАчитать 3 мин.

Прибыль EA: отсутствие заказов в четвертом квартале, слабый прогноз нанес ущерб акциям

-

Акции и компании СШАчитать 18 мин.

Citigroup рекомендует к покупке 3 акции, в том числе одну с потенциалом роста 77%