💬 Стоит ли покупать акции Deere (NYSE:DE) вблизи 52-недельных минимумов?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Стоит ли покупать акции Deere (NYSE:DE) вблизи 52-недельных минимумов?

Акции Deere & Company +1,74% ▲ недавно достигли нового 52-недельного минимума, что побудило инвесторов оценить, предлагает ли компания сейчас привлекательную возможность покупки. Хотя длительное падение цены акций частично оправдано снижением роста выручки компании за последние несколько лет, такая тенденция не является нетипичной для Deere из-за циклического характера ее бизнес-модели. В то же время оценка акций выглядит привлекательной по сравнению с будущими оценками. Следовательно, я оптимистично настроен в отношении акций Deere.

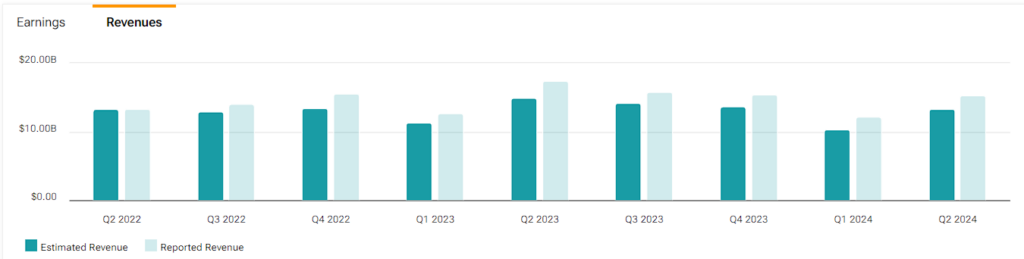

Снижение доходов Deere не вызывает тревогу

Продолжающееся падение акций Deere во многом можно объяснить тем фактом, что компания уже почти два года фиксирует ухудшение роста выручки. С четвертого квартала 2022 года до последнего отчета за второй квартал 2024 года рост выручки Deere наблюдался следующим образом: 37,2%, 32,2%, 30,0%, 12,1%, -0,9%, -3,7%, -12,4%. Нельзя отрицать, что выручка Deere оказалась разочаровывающей, отмеченной устойчивой тенденцией к замедлению, а теперь и к снижению продаж.

Однако важно отметить, что такие периоды являются обычными для Deere из-за присущей ей цикличности бизнес-модели, которая тесно связана с сельскохозяйственной и строительной отраслями. Эти отрасли подвержены колебаниям спроса в зависимости от цен на урожай, погодных условий и других экономических тенденций.

Например, когда цены на сырье снижаются, как это наблюдалось в последние кварталы, фермеры обычно сокращают капитальные затраты на новое оборудование, что напрямую влияет на продажи Deere. Таким образом, в сегменте производства и точного земледелия компании во втором квартале продажи снизились на 16%. Доходы сегмента «Малое сельское хозяйство и газон» также упали на заметные 23%.

Ту же логику можно проследить и в строительной отрасли. Экономический спад может привести к сокращению инвестиций в инфраструктуру, что еще больше повлияет на спрос на оборудование. В данном случае проблема не в этом, поскольку расходы на инфраструктуру остаются близкими к рекордным уровням во всем мире. Тем не менее, учитывая огромные объемы поставок, произошедшие за последние пару лет, Deere сталкивается с серьезными трудностями. Это привело к снижению продаж Deere в сегменте строительства и лесной промышленности на 7%.

Тем не менее, Deere имеет долгую историю, когда она переживала длительные периоды как снижения доходов, так и роста продаж, например, в период с 2020 по 2022 год. Таким образом, текущий спад не должен вызывать тревогу. Фактически, этот продолжительный период снижения продаж может указывать на то, что текущий цикл спада приближается к концу, за которым, вероятно, последует отскок. Действительно, консенсус-оценки прогнозируют снижение продаж Deere на 18,2% в 2024 финансовом году, при этом стабилизация ожидается в 2025 финансовом году, а возврат к росту ожидается в 2026 финансовом году.

Падение прибыли выглядит пугающе, но акции дешевы

Снижение доходов Deere привело к падению прибыли. Однако более широкая перспектива предполагает, что акции могут быть недооценены в среднесрочной перспективе. Если уточнить, то из-за характера бизнес-модели Deere снижение доходов наверняка приведет к еще более значительному снижению ее прибыли.

Это происходит потому, что Deere несет значительные постоянные затраты, связанные с производством и обслуживанием своей обширной дилерской сети. Когда доходы падают, эти постоянные затраты не уменьшаются пропорционально, что приводит к снижению рентабельности Deere. Это справедливо и наоборот, но в данном случае это означает, что прибыль Deere упадет. Уолл-стрит ожидает, что прибыль на акцию составит около $25,42, что означает заметное снижение на 26,7%.

Оценка стоимости Deere, основанная исключительно на ожидаемой прибыли в этом году, может ввести в заблуждение. Вместо этого изучение прогнозных оценок дает более четкое представление об оценке акций после нормализации выручки и прибыли. В соответствии с прогнозом продаж Уолл-стрит, ожидается, что прибыль на акцию Deere стабилизируется в следующем году и вернется к росту в 2026 финансовом году.

В настоящее время акции торгуются примерно на уровне 14,5x ожидаемой прибыли на акцию на 2024 и 2025 годы и 12,9x ожидаемой прибыли на акцию на 2026 финансовый год. Таким образом, хотя продолжающееся снижение выручки и прибыли может показаться тревожным, долгосрочная перспектива предполагает, что акции Deere сегодня имеют привлекательную цену по сравнению с перспективами ее роста.

Стоит ли покупать акции Deere, по мнению аналитиков?

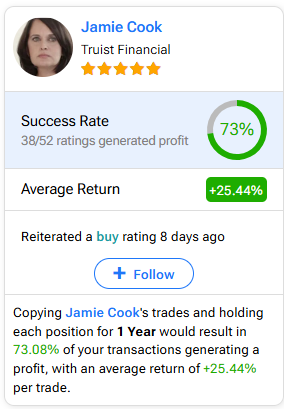

После продолжительного спада Deere аналитики Уолл-стрит стали относительно оптимистичными. Акции имеют консенсус-рейтинг «Умеренная покупка» на основе восьми рекомендаций «Покупать» и восьми рекомендаций «Удерживать», присвоенных за последние три месяца. Средний прогноз акций DE по цене $413,33 подразумевает потенциал роста в 11,2%.

Если вам интересно, за каким аналитиком вам следует следовать, если вы хотите покупать и продавать акции De, наиболее точным аналитиком, охватывающим акции (на годовом интервале), является Джейми Кук из Truist Financial со средней доходностью 25,44% за штуку. рейтинг и 73% успеха. Нажмите на изображение ниже, чтобы узнать больше.

Последние мысли

Несмотря на недавние трудности Deere со снижением выручки и прибыли, акции, вероятно, представляют собой убедительный бычий аргумент вблизи своих 52-недельных минимумов. Цикличность, присущая бизнес-модели компании, означает, что такие спады являются обычным явлением и в конечном итоге за ними следует подъем. Учитывая ожидаемый будущий рост, акции сейчас довольно привлекательно оценены для потенциальных инвесторов, отсюда и мой бычий взгляд.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

BT Group видит серьезные изменения в структуре владения акциями

2024-09-07 просмотры: 482 -

Акции и компании США

Кандидат на препарат для лечения рассеянного склероза от Sanofi столкнулся с неудачей

2024-09-07 просмотры: 310 -

Акции и компании США

Давление на Southwest Airlines растет, поскольку Elliott пересекает 10%-ный порог

2024-09-07 просмотры: 366 -

Акции и компании США

Volkswagen рассматривает возможность закрытия немецких заводов на фоне усилий по сокращению расходов

2024-09-07 просмотры: 497 -

Акции и компании США

Victoria’s Secret (VSCO) назначает нового генерального директора и наблюдает рост акций

2024-09-07 просмотры: 400 -

Акции и компании США

Новости фондового рынка сегодня, 03.09.24 – Фьючерсы падают, поскольку инвесторы готовятся к тяжелому сентябрю

2024-09-07 просмотры: 316 -

Акции и компании США

Изменение доли акций директоров в Bendigo Bank

2024-09-07 просмотры: 476 -

Акции и компании США

Существенная смена акционеров Integral Diagnostics

2024-09-07 просмотры: 270 -

Акции и компании США

Директор Bendigo Bank корректирует распределение акций

2024-09-07 просмотры: 343