💬 SDIV, DVYE или SDEM: какой ETF предлагает самую высокую дивидендную доходность?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

SDIV, DVYE или SDEM: какой ETF предлагает самую высокую дивидендную доходность?

Инвестирование в дивидендные ETF может быть одним из лучших способов защитить свой портфель и получать стабильный доход от дивидендов. Мы использовали инструмент TipRanks Compare ETFs для ETF с высокой дивидендной доходностью, чтобы изучить три крупнейших ETF с высокой дивидендной доходностью, а именно: Global X SuperDividend ETF (SDIV), iShares Emerging Markets Dividend ETF (DVYE) и Global X MSCI SuperDividend Emerging Markets ETF ( СДЭМ).

Инструмент сравнения ETF TipRanks позволяет сравнивать ETF на основе нескольких параметров, включая AUM (активы под управлением), поток средств, коэффициент расходов, технические характеристики, анализ дивидендов и производительность за разные периоды. Давайте узнаем больше о трех крупнейших ETF с высокой дивидендной доходностью.

Global X SuperDividend ETF (SDIV)

Global X SuperDividend ETF инвестирует в 100 компаний со всего мира, выплачивающих самые высокие дивиденды. Целью SDIV является отслеживание показателей Solactive Global SuperDividend Index. Участие в акциях по всему миру позволяет ETF диверсифицировать свои активы как с точки зрения географии, так и с точки зрения процентных рисков. SDIV регулярно выплачивает ежемесячные дивиденды в течение последних 12 лет.

SDIV в настоящее время выплачивает регулярные ежемесячные дивиденды в размере $0,19 на акцию, что отражает привлекательную доходность за двенадцать месяцев (TTM) в размере 10,7%. Кроме того, SDIV имеет умеренный коэффициент расходов — 0,58%.

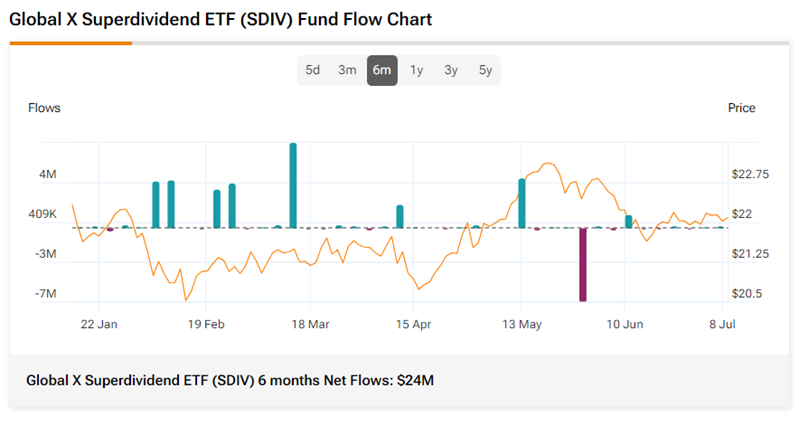

По состоянию на 5 июля у SDIV было 102 холдинга с общей суммой AUM (активов под управлением) в размере 777,50 миллиона долларов. В тройку крупнейших холдингов входят Lufax Holdings (LU), Yue Yuen Industrial (HK:0551) и Agas Gas Holding. За последние шесть месяцев чистый приток средств SDIV составил 24 миллиона долларов.

Дивидендный ETF для развивающихся рынков iShares (DVYE)

iShares Emerging Markets Dividend ETF стремится отслеживать динамику индекса Dow Jones Emerging Markets Select Dividend. Этот индекс соответствует методологии, взвешенной по дивидендам, для выбора примерно 100 акций развивающихся рынков. Присутствие хорошо зарекомендовавших себя компаний из развивающихся рынков позволяет индексу получать высокую дивидендную доходность.

Примечательно, что DVYE выплачивает регулярные ежеквартальные дивиденды в размере $0,71 на акцию, что отражает текущую доходность TTM в 8,16%. Кроме того, у DVYE один из самых низких коэффициентов расходов — 0,49% среди трех ETF.

По состоянию на 10 июля в портфеле DVYE было 110 активов с общей стоимостью 689,41 миллиона долларов. В тройку крупнейших холдингов входят Petroleo Brasileiro SA, Vedanta Limited и Vale S.A. К сожалению, за последние шесть месяцев DVYE стал свидетелем чистого оттока инвестиций в размере 27 миллионов долларов.

ETF Global X MSCI SuperDividend Emerging Markets (SDEM)

ETF Global X MSCI SuperDividend Emerging Markets инвестирует в 50 акций развивающихся рынков, приносящих высокую дивидендную доходность и предлагающих большой потенциал роста. SDEM стремится отслеживать эффективность индекса дивидендов MSCI Emerging Markets Top 50, который отбирает акции на основе высокой дивидендной доходности.

SDEM выплачивает регулярные ежемесячные дивиденды в размере $0,14 на акцию, что соответствует доходности TTM 7,14%. Важно отметить, что SDEM стабильно выплачивала ежемесячные дивиденды на протяжении последних девяти лет. Из трех ETF SDEM имеет самый высокий коэффициент расходов — 0,68%.

По состоянию на 11 июля в портфеле SDEM было 52 акции, а его AUM сравнительно невелик и составлял $46,18 млн. В тройку крупнейших холдингов SDEM входят Compania Sud Americana de Vapores, Santander Bank Polska и Sasol Limited. Как и в случае с DVYE, SDEM также стал свидетелем чистого оттока средств в размере 2 миллионов долларов за последние шесть месяцев.

Ключевые выводы

Global X SuperDividend ETF, по-видимому, является лучшим выбором среди трех ETF с учетом их дивидендной доходности. SDIV ETF также имеет более диверсифицированное участие в мировых акциях, умеренный коэффициент расходов и растущую базу активов, что делает его привлекательным вариантом.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

BT Group видит серьезные изменения в структуре владения акциями

2024-09-07 просмотры: 474 -

Акции и компании США

Кандидат на препарат для лечения рассеянного склероза от Sanofi столкнулся с неудачей

2024-09-07 просмотры: 302 -

Акции и компании США

Давление на Southwest Airlines растет, поскольку Elliott пересекает 10%-ный порог

2024-09-07 просмотры: 360 -

Акции и компании США

Volkswagen рассматривает возможность закрытия немецких заводов на фоне усилий по сокращению расходов

2024-09-07 просмотры: 492 -

Акции и компании США

Victoria’s Secret (VSCO) назначает нового генерального директора и наблюдает рост акций

2024-09-07 просмотры: 393 -

Акции и компании США

Новости фондового рынка сегодня, 03.09.24 – Фьючерсы падают, поскольку инвесторы готовятся к тяжелому сентябрю

2024-09-07 просмотры: 312 -

Акции и компании США

Изменение доли акций директоров в Bendigo Bank

2024-09-07 просмотры: 472 -

Акции и компании США

Существенная смена акционеров Integral Diagnostics

2024-09-07 просмотры: 266 -

Акции и компании США

Директор Bendigo Bank корректирует распределение акций

2024-09-07 просмотры: 339