💬 VYM: Почему я оптимистично настроен в отношении этого популярного дивидендного ETF

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

VYM: Почему я оптимистично настроен в отношении этого популярного дивидендного ETF

ETF Vanguard High Dividend Yield Index (NYSEARCA:VYM) — один из крупнейших и наиболее популярных дивидендных ETF на современном рынке с активами под управлением (AUM) на сумму 54,4 миллиарда долларов США. Учитывая дивидендную доходность 3,0%, название ETF может показаться неправильным, но это по-прежнему разумный инвестиционный выбор как для доходных инвесторов, так и для инвесторов широкого профиля. Я оптимистично отношусь к этому ETF Vanguard, учитывая его доходность выше среднего, хорошие долгосрочные результаты, достаточную диверсификацию, портфель дивидендных акций с высоким рейтингом и сверхнизкую комиссию.

Кроме того, если рынок отступит или инвесторы перейдут из растущих акций с высоким риском в более стабильные, защитные дивидендные акции, VYM будет выглядеть хорошим местом для проживания.

Какова стратегия VYM ETF?

По данным Vanguard, VYM «стремится отслеживать эффективность индекса высокой дивидендной доходности FTSE, который измеряет доходность инвестиций в обыкновенные акции компаний, характеризующихся высокой дивидендной доходностью».

Холдинги ВИМ

Имея 556 холдингов, VYM предлагает инвесторам широкие возможности для диверсификации. Кроме того, на 10 крупнейших холдингов приходится очень управляемые 23,7% активов, а это означает, что здесь очень мало риска концентрации, о котором стоит беспокоиться.

Ниже вы можете ознакомиться с обзором 10 крупнейших активов VYM с помощью инструмента анализа активов TipRanks.

Как видите, фонду принадлежат множество хорошо известных, проверенных и надежных дивидендных акций, таких как ExxonMobil (NYSE:XOM), Procter & Gamble (NYSE:PG) и Johnson & Johnson (NYSE:JNJ).

Но в его основные активы также входят некоторые активы, которые не напрямую связаны с дивидендным инвестированием, например, Broadcom (NASDAQ:AVGO), которые чаще называют акциями роста. Тем не менее, Broadcom является плательщиком дивидендов, и сочетание роста цен на акции и дивидендов привело к невероятной прибыли для ее акционеров, поэтому хорошо, что VYM не игнорирует менее доходные акции, такие как Broadcom.

Фонд также хорошо диверсифицирован по секторам. Наибольший вес имеют финансовые отрасли (20,7%), за ними следуют промышленность (12,6%), здравоохранение (11,7%), потребительские товары (11,1%), энергетика (10,6%) и технологии (10,1%), которые имеют довольно схожие показатели. утяжеления.

В целом, мне нравится сочетание традиционных дивидендных акций «голубых фишек» VYM с новыми дивидендными акциями, такими как Broadcom.

Лучшие активы VYM также имеют внушительную коллекцию Smart Scores. Smart Score — это собственная количественная система оценки акций, созданная TipRanks. Она присваивает акциям оценку от 1 до 10 на основе восьми ключевых факторов рынка. Оценка 8 и выше эквивалентна рейтингу Outperform.

Впечатляющие девять из 10 крупнейших холдингов VYM имеют умные баллы, эквивалентные «превзойденным показателям», 8 или выше. Более того, Broadcom, ExxonMobil, Johnson & Johnson, Merck (NYSE:MRK) и Walmart (NYSE:WMT) имеют рейтинг «Perfect 10», что означает, что половина 10 крупнейших холдингов VYM заслужила этот желанный рейтинг.

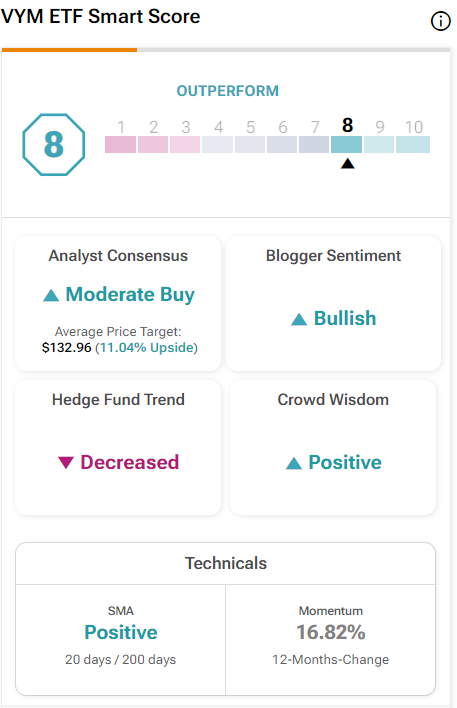

Сам VYM имеет Smart Score ETF, эквивалентный Outperform, равный 8.

Оценка производительности VYM

VYM на протяжении многих лет показывает хорошие результаты. По состоянию на 31 мая фонд достиг впечатляющей годовой доходности в 11,2% за пятилетний период и приличной годовой доходности в 9,6% за 10-летний период.

Следует отметить, что эти доходы отстают от индекса S&P 500 (SPX). Для сравнения, ETF Vanguard S&P 500 (NYSEARCA:VOO) принес пяти- и 10-летнюю годовую доходность в размере 15,8% и 12,7% соответственно.

Тем не менее, эти двузначные (и почти двузначные) годовые доходы по-прежнему высоки и позволили инвесторам VYM получить значительную прибыль в долгосрочной перспективе. Например, инвестор, вложивший 100 000 долларов в VYM 10 лет назад, сегодня имел бы 244 820 долларов.

Кроме того, большую часть опережающих темпов роста рынка за последние несколько лет можно объяснить феноменальными показателями всего лишь нескольких акций технологических компаний с большой капитализацией (широко обсуждаемая «Великолепная семерка»).

Например, технологические акции имеют 30,6% веса в VOO против всего лишь 10,1% веса в VYM. Если акции роста и технологические акции откатятся назад или инвесторы перейдут в более защитные секторы, разрыв между VYM и более широким рынком, вероятно, значительно сократится, учитывая фокус фонда на дивидендных акциях и его перекос в сторону акций стоимости с большой капитализацией.

Обратите внимание, что активы VYM также немного дешевле, чем на более широком рынке. По состоянию на 31 мая портфель VYM торговался с прибылью в 18,5 раз, а индекс S&P 500 в настоящее время торгуется с прибылью в 24 раза.

Дивиденды выше среднего

Как ясно следует из названия, VYM является плательщиком дивидендов, и в настоящее время его доходность составляет 3,0%. Хотя доходность может показаться немного разочаровывающей, учитывая фразу «высокая доходность» в названии фонда, она все же вдвое превышает доходность, предлагаемую S&P 500 (SPX). Кроме того, VYM имеет хорошую репутацию в качестве дивидендного ETF: он выплачивал дивиденды в течение 17 лет подряд с момента своего создания в 2006 году и увеличивал эти дивиденды в течение последних 13 лет.

Сверхнизкий коэффициент расходов

Коэффициент расходов VYM составляет всего 0,06%, что делает фонд выгодной сделкой для инвесторов. Коэффициент расходов 0,06% означает, что инвестор, вложивший в фонд 10 000 долларов, будет платить всего 6 долларов в качестве комиссионных в год, что является очень разумной суммой.

Инвестирование в недорогие ETF, такие как VYM, действительно помогает защитить сбережения инвесторов с течением времени. Например, если предположить, что фонд будет приносить 5% в год в течение следующего десятилетия и поддерживать этот текущий коэффициент расходов, вышеупомянутый инвестор, вложивший 10 000 долларов в VYM, заплатит всего 77 долларов в виде комиссионных в течение 10 лет.

По мнению аналитиков, акции VYM стоит покупать?

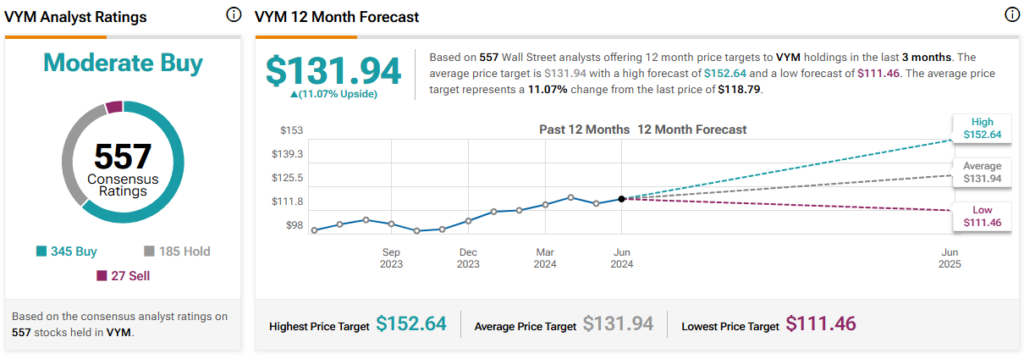

Что касается Уолл-стрит, VYM получает консенсус-рейтинг «Умеренный покупать», основанный на 345 рейтингах покупок, 185 удержаниях и 27 рейтингах продаж, присвоенных за последние три месяца. Средняя целевая цена акций VYM в $131,94 предполагает потенциал роста на 11,1% по сравнению с текущими уровнями.

Вывод инвестора

Я оптимистично отношусь к VYM как к надежному выбору как для доходных инвесторов, так и для инвесторов широкого профиля, которые можно включить в свои сбалансированные портфели.

Хотя доходность фонда не так высока, как, возможно, следует из названия, и хотя его доходность немного отстает от более широкого рынка, за последнее десятилетие он по-прежнему приносил почти двузначные годовые доходы, создавая значительное богатство для своих держателей. его доходность вдвое выше, чем у S&P 500.

Мне также нравится, что в фонд входят акции с сильным ростом дивидендов, такие как Broadcom, которые предлагают хорошее сочетание производительности и доходности, а не просто фокусируются на акциях с самой высокой доходностью, независимо от доходности. Кроме того, ведущие активы VYM высоко оцениваются системой Smart Score TipRanks.

Кроме того, трудно ошибиться с чрезвычайно выгодным соотношением расходов VYM, благодаря которому в карманах инвесторов остается больше денег.

В целом, VYM — это всесторонний ETF, который предлагает приличную доходность, хорошие результаты, значительную диверсификацию и низкие комиссии, что делает его достойным активом для инвесторов. Наконец, если рынок или, в частности, акции роста откатятся назад, VYM и ее солидный портфель дивидендных акций, на мой взгляд, будут хорошим местом для деятельности.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Tesla (TSLA) нацеливается на экспансию в Китае с новым шестиместным вариантом

2024-09-08 просмотры: 119 -

Акции и компании США

Cathay Pacific отменяет рейсы Airbus A350 из-за проблем с двигателем

2024-09-08 просмотры: 335 -

Акции и компании США

Sustainable Capital увеличивает долю в драгоценных камнях и бриллиантах

2024-09-08 просмотры: 177 -

Акции и компании США

Shell Advances Программа обратного выкупа акций

2024-09-08 просмотры: 188 -

Акции и компании США

BT Group видит серьезные изменения в структуре владения акциями

2024-09-07 просмотры: 501 -

Акции и компании США

Кандидат на препарат для лечения рассеянного склероза от Sanofi столкнулся с неудачей

2024-09-07 просмотры: 331 -

Акции и компании США

Давление на Southwest Airlines растет, поскольку Elliott пересекает 10%-ный порог

2024-09-07 просмотры: 381 -

Акции и компании США

Volkswagen рассматривает возможность закрытия немецких заводов на фоне усилий по сокращению расходов

2024-09-07 просмотры: 512 -

Акции и компании США

Victoria’s Secret (VSCO) назначает нового генерального директора и наблюдает рост акций

2024-09-07 просмотры: 416