💬 VBK, IWP или QGRO: какой ETF на акции роста наиболее привлекателен?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

VBK, IWP или QGRO: какой ETF на акции роста наиболее привлекателен?

Акции роста, как правило, теряют эффективность в периоды экономической неопределенности, например, при продолжающихся высоких процентных ставках и сценарии инфляции. В такие моменты лучше инвестировать в ETF роста, а не в акции роста напрямую, поскольку это более безопасный вариант инвестирования из-за диверсификации, связанной с ETF. Несмотря на краткосрочный шум, акции роста являются одним из лучших способов увеличить ваш портфель, поскольку они имеют высокие возможности долгосрочного роста и могут обеспечить рост цен на акции, как только рынки восстановятся.

Мы использовали инструмент сравнения ETF TipRanks для сравнения трех ETF на акции роста: Vanguard Small-Cap Growth ETF (VBK), iShares Russell Mid-Cap Growth ETF (IWP) и American Century STOXX U.S. Quality Growth ETF (QGRO), чтобы обнаружить ETF. с самым высоким потенциалом роста, по мнению аналитиков.

ETF Vanguard Small-Cap Growth ETF (VBK)

Vanguard Small-Cap Growth ETF стремится повторить результаты CRSP US Small Cap Growth Index, индекса, включающего более 600 компаний с малой капитализацией (от 300 млн до 2 млрд долларов США) в США. VBK — это пассивно управляемый фонд, который полностью повторяет отслеживающий индекс. Он выплачивает регулярные квартальные дивиденды в размере 0,40 доллара за единицу, что отражает дивидендную доходность 0,68%.

VBK ETF имеет обширный диверсифицированный портфель акций компаний малой капитализации из разных отраслей и имеет очень низкий коэффициент расходов — 0,07%. В тройку крупнейших секторов входят технологии (26,1%), промышленность (18,8%) и здравоохранение (16,57%).

На сегодняшний день ВБК владеет 622 активами и активами под управлением (AUM) на сумму 17 миллиардов долларов США, при этом на долю десяти крупнейших холдингов приходится 9,87% от общего портфеля. В тройку крупнейших холдингов входят Targa Resources Corp. (TRGP), Axon Enterprise (AXON) и Deckers Outdoor (DECK).

Является ли VBK хорошей покупкой?

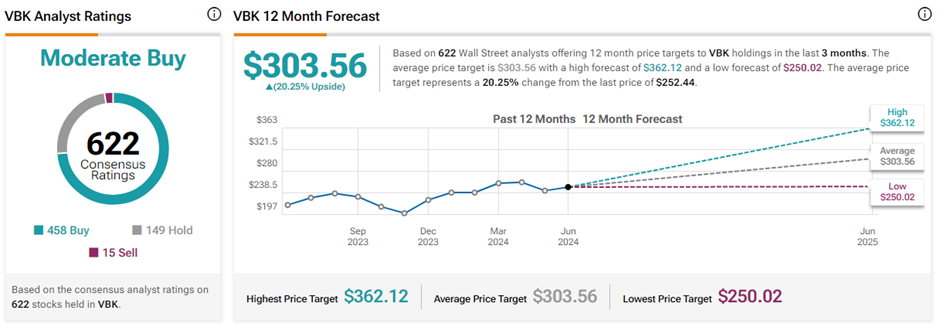

На основании индивидуальных рейтингов всех акций в своем портфеле VBK имеет консенсус-рейтинг «Умеренная покупка» на сайте TipRanks. Этот рейтинг подкреплен 458 рекомендациями «Покупать», 149 «Держать» и 15 «Продавать», полученными за последние три месяца. Средняя целевая цена ETF Vanguard Small-Cap Growth в $303,56 предполагает потенциал роста на 20,3% по сравнению с текущими уровнями. С начала года акции ВБК прибавили 3,2%.

iShares Russell Growth ETF (IWP)

ETF iShares Russell Mid-Cap Growth стремится отслеживать эффективность индекса роста Russell Mid-Cap, который состоит из акций США со средней капитализацией (от 2 до 10 миллиардов долларов), демонстрирующих характеристики роста. Ожидается, что доходы этих компаний будут расти темпами выше среднего по сравнению с более широким рынком. IWP также выплачивает регулярные ежеквартальные дивиденды в размере 0,10 доллара США на единицу с доходностью 0,48%.

Коэффициент расходов IWP составляет 0,23%, что немного выше, чем у VBK. Между тем, в тройку лидеров этого ETF входят технологии (27,2%), промышленность (18,44%) и здравоохранение (17,17%).

IWP имеет 332 холдинга, из которых 10 крупнейших компаний составляют 18,44% от общего портфеля. На сегодняшний день AUM IWP составляет 14 миллиардов долларов. В тройку крупнейших компаний ETF входят CrowdStrike Holdings (CRWD), Apollo Global (APO) и Cintas (CTAS).

Является ли IWP хорошей инвестицией?

На сайте TipRanks IWP имеет консенсус-рейтинг «Умеренный покупать», основанный на 256 покупках, 67 удержаниях и девяти рекомендациях по продаже. Средняя целевая цена iShares Russell Mid-Cap Growth ETF в $124,45 предполагает потенциал роста на 12,4% по сравнению с текущими уровнями. IWP ETF прибавил 6,2% в 2024 году.

American Century STOXX U.S. Quality Growth ETF (QGRO)

American Century STOXX U.S. Quality Growth ETF стремится отслеживать эффективность крупных и средних компаний США, которые демонстрируют привлекательное качество, рост и фундаментальные показатели оценки. Базовым индексом является индекс роста качества США American Century. Дивидендная доходность QGRO составляет 0,32%, при этом она выплачивает самые низкие квартальные дивиденды в размере 0,06 доллара США среди трех ETF, обсуждаемых в этой статье.

QGRO ETF стремится найти баланс между компаниями с высоким и стабильным ростом, используя стратегию доходности с поправкой на риск вместо выбора на основе только движения цены. Его коэффициент расходов является самым высоким среди трех и составляет 0,29%. В настоящее время его основными секторами являются Технологии (37,3%), Потребительские циклические компании (17,83%) и Промышленные компании (15,66%).

На сегодняшний день QGRO владеет 183 активами, из которых на первую десятку приходится 24,52% от общего портфеля AUM в размере 852,1 миллиона долларов. В тройку крупнейших активов ETF входят Alphabet Class A (GOOGL), Booking Holdings (BKNG) и ServiceNow (NOW).

Является ли QGRO хорошей покупкой?

На основе 146 оценок «Покупать» против 37 «Удерживать» QGRO имеет консенсус-рейтинг «Умеренно покупать» на TipRanks. Средняя целевая цена American Century STOXX U.S. Quality Growth ETF в $93,59 подразумевает потенциал роста в 9,6% от текущих уровней. С начала года QGRO выросла на 12,4%.

Заключительные мысли

Аналитики прогнозируют самый высокий потенциал роста цен акций у Vanguard Small-Cap Growth ETF, чем у двух других ETF роста. Интересно, что VBK ETF в первую очередь ориентирован на компании с малой капитализацией, которые демонстрируют более высокий потенциал роста по сравнению с компаниями со средней и большой капитализацией во времена экономического роста.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

BT Group видит серьезные изменения в структуре владения акциями

2024-09-07 просмотры: 461 -

Акции и компании США

Кандидат на препарат для лечения рассеянного склероза от Sanofi столкнулся с неудачей

2024-09-07 просмотры: 291 -

Акции и компании США

Давление на Southwest Airlines растет, поскольку Elliott пересекает 10%-ный порог

2024-09-07 просмотры: 351 -

Акции и компании США

Volkswagen рассматривает возможность закрытия немецких заводов на фоне усилий по сокращению расходов

2024-09-07 просмотры: 483 -

Акции и компании США

Victoria’s Secret (VSCO) назначает нового генерального директора и наблюдает рост акций

2024-09-07 просмотры: 384 -

Акции и компании США

Новости фондового рынка сегодня, 03.09.24 – Фьючерсы падают, поскольку инвесторы готовятся к тяжелому сентябрю

2024-09-07 просмотры: 305 -

Акции и компании США

Изменение доли акций директоров в Bendigo Bank

2024-09-07 просмотры: 465 -

Акции и компании США

Существенная смена акционеров Integral Diagnostics

2024-09-07 просмотры: 259 -

Акции и компании США

Директор Bendigo Bank корректирует распределение акций

2024-09-07 просмотры: 332