🗯 Полный технологический спектр: чем выделяется IGM ETF

Полный технологический спектр: чем выделяется IGM ETF

iShares Expanded Tech Sector ETF (NYSEARCA:IGM) — это комплексный ETF, который дает инвесторам доступ ко всему спектру технологического сектора Северной Америки, поскольку он включает ключевые акции, связанные с технологиями, которые не всегда включаются в технологические ETF. Я считаю, что этот ETF стоимостью 3,1 миллиарда долларов от BlackRock (NYSE:BLK) iShares — это хороший способ инвестировать в широкий спектр технологического сектора и привлекательная инвестиционная возможность в целом. Давайте погрузимся.

Какова стратегия IGM ETF?

По данным iShares, IGM стремится предоставить инвесторам «широкий доступ к технологическому сектору и компаниям, связанным с технологиями, в секторах коммуникационных услуг и потребительских услуг», а также инвестирует в «оборудование, программное обеспечение, интернет-маркетинг, интерактивные медиа и связанные с ними компании». ».

Включение «технологических компаний в секторах коммуникационных услуг и потребительских услуг» является ключевым, поскольку оно дает инвесторам доступ к акциям, которые часто бросаются в глаза в их отсутствии в других технологических ETF, как мы обсудим ниже.

Лучшие холдинги IGM

Как следует из названия, IGM инвестирует в расширенный спектр технологического сектора. ETF занимает 280 позиций, а его 10 крупнейших активов составляют 54,2% фонда. Ниже вы найдете обзор 10 крупнейших активов IGM с использованием инструмента TipRanks.

Как видите, Alphabet (NASDAQ:GOOGL) является крупнейшим активом фонда, за ним следуют акции других технологических компаний, таких как Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Nvidia (NASDAQ:NVDA) и Meta Platforms ( НАСДАК:МЕТА).

Примечательно включение Alphabet и Meta Platforms. Хотя эти имена часто приходят на ум, когда мы думаем об акциях технологических компаний, они не всегда встречаются в других ведущих технологических ETF.

Это связано с тем, что многие индексы относят эти акции к сектору услуг связи. По этой причине вы обнаружите, что ведущие технологические ETF, такие как Technology Select Sector SPDR ETF (NYSEARCA:XLK), избегают Alphabet и Meta Platforms. Вместо этого эти акции находятся в Фонде SDPR для отдельных секторов телекоммуникационных услуг (NYSEARA:XLC), который объединяет их с такими компаниями, как AT&T (NYSE:T) и Verizon (NYSE:VZ).

Другие ведущие технологические ETF, такие как Fidelity MSCI Information Technology ETF (NYSEARCA:FTEC) и iShares Global Tech ETF (IXN), также не обращают внимания на эти типы акций. Все это хорошие ETF, но все они имеют разные способы классификации того, что является акциями технологических компаний, а что нет.

Между тем, Invesco QQQ Trust (NASDAQ:QQQ), еще один ведущий технологический ETF, предоставляет инвесторам доступ ко всем этим акциям. Однако важно отметить, что QQQ просто инвестирует в индекс Nasdaq 100 (NDX), который не является эксклюзивным для акций технологических компаний, поэтому фонд имеет большие позиции в нетехнологических акциях, таких как Pepsi (NASDAQ:PEP) и Costco (NASDAQ: РАСХОДЫ).

Само по себе это неплохо, но важно отметить, что это означает, что QQQ не является чистой игрой на технологиях, хотя название QQQ во многих отношениях стало синонимом инвестирования в технологии.

Поскольку базовый индекс IGM, S&P North American Expanded Technology Sector Index, включает акции, связанные с технологиями, в секторе коммуникационных услуг и потребительских дискреционных секторах, эти акции присутствуют здесь, что, на мой взгляд, дает инвесторам более целостную, всеобъемлющую картину технологический сектор.

Единственное, что меня беспокоит в отношении портфеля IGM, это то, что, хотя он дает инвесторам широкий доступ к технологическому сектору, он не владеет Amazon (NASDAQ:AMZN), хотя, казалось бы, это соответствует определению технологической компании по усмотрению потребителей. сектор.

В целом, эта стратегия приводит к созданию сильной группы холдингов, о чем свидетельствует тот факт, что семь из 10 крупнейших холдингов IGM имеют интеллектуальные баллы, эквивалентные лучшему показателю, 8 или выше. Smart Score — это запатентованная система количественной оценки акций, созданная TipRanks. Он дает акциям оценку от 1 до 10 на основе восьми ключевых рыночных факторов. Оценка 8 или выше соответствует рейтингу «Выше рынка».

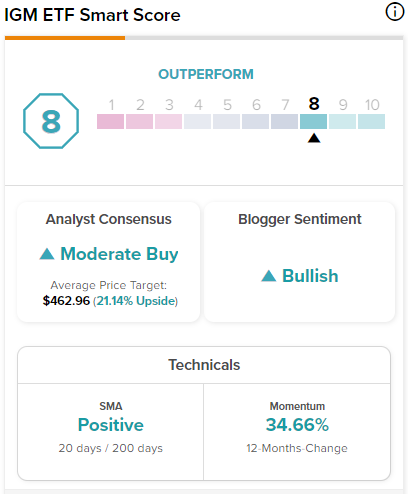

IGM сам по себе имеет рейтинг Smart Score ETF, эквивалентный Outperform, равный 8 из 10.

Как вы увидите ниже, аналитическое сообщество также настроено оптимистично.

По мнению аналитиков, акции IGM стоит покупать?

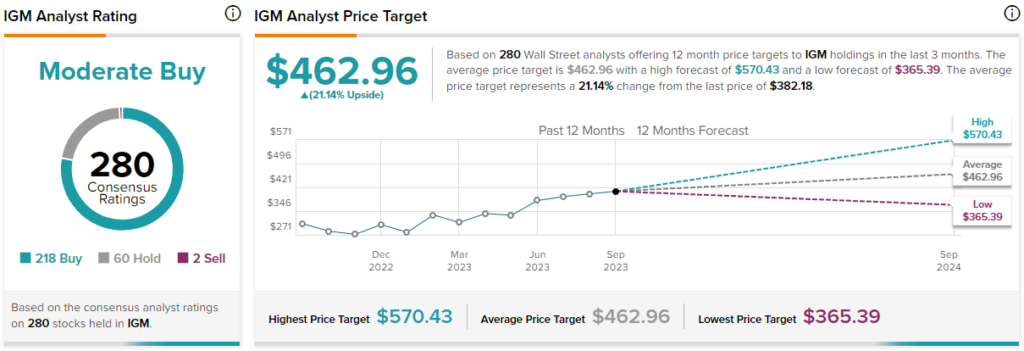

Что касается Уолл-стрит, то IGM получает консенсус-рейтинг «Умеренная покупка», основанный на 218 покупках, 60 удержаниях и двух рейтингах продажи, присвоенных за последние три месяца. Средняя целевая цена акций IGM в $462,96 предполагает потенциал роста на 21,3%.

Производительность

Как IGM показала себя с течением времени? Довольно хорошо. IGM заработала 38,8% за последний год. За последние три года годовая доходность фонда составляет 7,8% (на конец августа). Если вернуться к пяти годам, IGM заработала еще более впечатляющие 14,6% в годовом исчислении, а за последние 10 лет — еще более высокие 18,9% в годовом исчислении.

Эти результаты выгодно отличаются от результатов на более широком рынке. Для сравнения: индексный фонд SPDR S&P 500 (NYSEARCA:SPY) принес доходность 10,4% за последние три года, 11,0% за последние пять лет и 12,7% за последние 10 лет.

Также стоит сравнить IGM с другими ведущими технологическими ETF, такими как вышеупомянутые XLK и QQQ. Годовая доходность QQQ за последние три, пять и 10 лет составляет 9,3%, 16,0% и 18,6% соответственно, а это означает, что IGM отстает от QQQ за последние три и пять лет, но немного превосходит ее за последние 10 лет.

Между тем, XLK превзошла IGM за последние три года с годовой доходностью 13,4%, за последние пять лет с годовой доходностью 19,6% и за последние 10 лет с годовой доходностью 20,5%.

В конечном итоге IGM немного превзошла QQQ за 10-летний период и немного уступила XLK за тот же период. Но в целом все три ETF показали хорошие результаты.

Инвестирование в фонд, который приносит доходность почти 20% в течение 10 лет, со временем действительно увеличит стоимость вашего портфеля. Чтобы проиллюстрировать это, инвестор, вложивший 10 000 долларов в IGM в августе 2013 года, к концу августа 2023 года будет иметь 56 400 долларов.

Наконец, IGM существует уже долгое время и с момента своего создания в 2001 году с момента своего создания в 2001 году сгенерировал почти двузначную годовую прибыль в размере 9,6%, превратив первоначальные инвестиции в размере 10 000 долларов США почти в 80 000 долларов США.

Один заметный недостаток

Наиболее заметным недостатком IGM является коэффициент расходов, составляющий 0,41%. Хотя это разумный коэффициент расходов, он также выше, чем у некоторых из вышеупомянутых технологических ETF, таких как XLK и QQQ, которые взимают 0,10% и 0,20% соответственно.

Инвестор, вложивший 10 000 долларов в IGM, заплатит 41 доллар в качестве комиссионных в течение первого года против 10 долларов, если инвестор вложит ту же сумму в XLK, и 20 долларов, если инвестор вложит ту же сумму в QQQ.

Разница в этих сборах со временем становится более очевидной. Если предположить, что каждый фонд сохранит свой текущий коэффициент расходов и будет приносить 5% в год в будущем, тот же инвестор IGM заплатит 518 долларов США в качестве комиссионных в течение 10 лет против 128 долларов США для инвестора XLK и 255 долларов США для инвестора QQQ.

Заглядывая вперед

IGM предоставляет инвесторам всеохватывающий доступ к технологическому сектору, включая такие акции, как Alphabet, Meta Platforms и другие, которые многие ведущие технологические ETF пропускают, потому что они не классифицируют их как технологические акции. Фонд достаточно диверсифицирован и приносит высокую прибыль в течение длительного периода времени, что делает его привлекательным вариантом инвестирования для инвесторов. Основным недостатком является то, что его коэффициент расходов немного выше, чем у некоторых его основных конкурентов, но это не вопиющая плата.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 6 мин.

CAVA Group (NYSE:CAVA): аппетит инвесторов к сети салатов растет

-

Акции и компании СШАчитать 1 мин.

Norden Crown оптимизирует структуру капитала

-

Акции и компании СШАчитать 1 мин.

Акционеры ENB Financial Corp подтверждают лидерство и надзор

-

Акции и компании СШАчитать 1 мин.

Решения акционеров American Express и выборы директоров

-

Акции и компании СШАчитать 3 мин.

Бывшие любимцы пандемии накапливают огромные потери со своих пиков

-

Акции и компании СШАчитать 4 мин.

«Оставайтесь в стороне», — говорит Нидэм о Lucid Stock

-

Акции и компании СШАчитать 2 мин.

Спящая страна (TSE:ZZZ) Инвесторы страдают от бессонницы после прибыли и падения акций

-

Акции и компании СШАчитать 3 мин.

Что говорит вам торговый инструмент MACD?

-

Акции и компании СШАчитать 8 мин.

MSFT, TSLA или NVDA: какие акции «Великолепной семерки» являются наиболее привлекательными?