🖥 EDIV: Дивидендный ETF для развивающихся рынков стремительно растет

EDIV: Дивидендный ETF для развивающихся рынков стремительно растет

SPDR S&P Emerging Markets Dividend ETF (NYSEARCA:EDIV) дает инвесторам возможность увеличить доход от дивидендов в свои портфели, одновременно диверсифицируя акции развивающихся рынков в одном ETF. EDIV также демонстрирует очень приличную общую доходность в 29,8% с начала года в 2023 году, а это означает, что она заслуживает более пристального внимания со стороны инвесторов.

Какова стратегия EDIV ETF?

EDIV — это пассивно управляемый ETF от State Street (NYSE:STT), который инвестирует в индекс дивидендных возможностей S&P Emerging Markets. Этот индекс состоит из 100 самых доходных обыкновенных акций развивающихся рынков, которые проходят проверку стабильности и роста дивидендов фонда. Последняя часть важна, потому что она помогает отсеять неэффективные высокодоходные акции, которые, вероятно, сократят свои дивиденды.

Фонд существует с 2011 года, и он все еще относительно небольшой: активы под управлением (AUM) составляют 244,5 миллиона долларов.

Почему инвесторам стоит обратить внимание на развивающиеся рынки?

Есть несколько причин, по которым инвестирование в акции развивающихся рынков является привлекательным вариантом для инвесторов. Прежде всего, инвестирование в развивающиеся рынки позволяет инвесторам диверсифицироваться за пределами своих внутренних рынков и получить доступ к различным компаниям и темам. По словам Аникета Уллала, руководителя отдела данных и аналитики ETF CFRA Research, на развивающихся рынках сейчас проживает более 4,3 миллиарда человек, и на них приходится примерно половина мирового ВВП.

Во-вторых, инвестирование в развивающиеся рынки дает инвесторам возможность воспользоваться высоким потенциалом роста, который предлагают многие из этих рынков, поскольку их растущее население увеличивает потребление и входит в глобальный средний класс. Уллал недавно рассказал The Wall Street Journal, что «самая большая причина сегодня инвестировать в ETF развивающихся рынков — это получить доступ к быстрорастущим рынкам с растущими потребителями среднего класса, такими как Китай, Индия, Мексика, Тайвань, Южная Корея и Вьетнам. »

Международный валютный фонд (МВФ) прогнозирует рост реального ВВП развивающихся рынков на уровне 4,1% в 2024 году, что легко опережает скудный рост реального ВВП в размере всего 1,4%, который он прогнозирует для развитых рынков.

Наконец, хотя многие из этих акций обладают высоким потенциалом роста, они часто торгуются с дисконтом к акциям США и других развитых рынков. Например, даже после значительного роста в этом году соотношение цены и прибыли для индекса, составляющего EDIV, по состоянию на 11 сентября составляет всего 8,4. Это значительная скидка по отношению к индексу S&P 500 (SPX), соотношение цены и прибыли которого составляет примерно 20.

ETF развивающихся рынков, такой как EDIV, позволяет инвесторам владеть большим количеством этих акций на различных рынках, как вы увидите ниже.

Состав портфолио

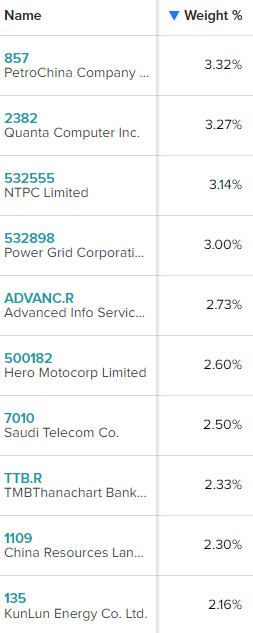

EDIV предлагает инвесторам надежную диверсификацию. ETF владеет 103 акциями, а на его 10 крупнейших холдингов приходится всего 27,6% фонда. Это связано с тем, что EDIV ограничивает вес отдельных акций на уровне 3%.

Кроме того, фонд дает инвесторам достойную диверсификацию по разным странам и отраслям. EDIV ограничивает вес каждого сектора и страны в фонде 25%. Ниже вы найдете обзор 10 крупнейших активов EDIV.

В настоящее время фонд сильно смещается в сторону Тайваня и Китая, на которые приходится около 60% активов фонда с весами 30,6% и 29,5% соответственно. Причина, по которой они превысили заявленный предел в 25%, заключается в том, что они превзошли результаты, и фонду еще предстоит провести ребалансировку своих активов — индекс перебалансируется раз в полгода. Индия занимает третье место с весом 9,2%. Другие представленные страны включают Таиланд, Катар, Саудовскую Аравию и Малайзию.

Секторами с наибольшим весом являются финансы, информационные технологии и коммунальные услуги с весом 25,4%, 19,9% и 15,9% соответственно.

Как EDIV показал себя в долгосрочной перспективе?

Как обсуждалось выше, EDIV с начала года значительно вырос, и этот меньший по размеру ETF в последние годы незаметно продемонстрировал солидную прибыль. За последние три года EDIV продемонстрировал впечатляющую двузначную общую доходность в размере 10,6% в годовом исчислении (по состоянию на конец августа).

Однако, если посмотреть на более длительный период времени, общая годовая доходность EDIV за пять лет в размере 3,7% выглядит менее впечатляющей, а ее общая годовая доходность за 10 лет в размере 1,7% довольно разочаровывает.

Хотя 10-летние результаты деятельности EDIV не особо впечатляют, в последние годы они набрали обороты, и если развивающиеся рынки продолжат показывать хорошие результаты в будущем, было бы полезно получить доступ к этой части рынка через ETF, такой как EDIV.

Твердые дивиденды

EDIV в настоящее время имеет дивидендную доходность в размере 3,9% на скользящей основе. ETF выплачивает ежеквартальные дивиденды и делает это уже 11 лет подряд. В настоящее время общий годовой размер выплат увеличивается уже два года подряд. Хотя это, возможно, и не самая высокая дивидендная доходность, она значительно выше средней доходности для индекса S&P 500 и является частью надежного сочетания дивидендной доходности и общей доходности за последние годы.

Высокий коэффициент расходов

У EDIV довольно высокий коэффициент расходов — 0,49%. Это означает, что инвестор, вложивший 10 000 долларов США в EDIV, заплатит 49 долларов США в качестве комиссий в первый год. Это может показаться не таким уж большим, но эти сборы становятся более важным фактором, когда они со временем увеличиваются. Например, если предположить, что комиссия останется на уровне 0,49%, а доход фонда составит 5% в год, тот же инвестор заплатит 616 долларов США в виде комиссионных в течение 10 лет.

Справедливости ради следует отметить, что ETF, ориентированные на акции международных и развивающихся рынков, обычно имеют более высокие коэффициенты расходов, чем индексные фонды, инвестирующие в акции США, поэтому, хотя он может быть немного высоким, его коэффициент расходов не выходит за рамки нормы. По данным Morningstar (NASDAQ:MORN), средний коэффициент расходов для ETF развивающихся рынков составляет 0,51%.

Вывод

EDIV — интересный вариант для инвесторов, которые хотят добавить доход от дивидендов в свои портфели, одновременно получая большую долю акций развивающихся рынков в то время, когда развивающиеся рынки, похоже, предложат больший рост, чем развитые рынки.

С другой стороны, фонд имеет стабильную историю выплаты дивидендов и предлагает инвесторам достойную диверсификацию. За последние несколько лет годовая доходность фонда выражалась двузначными числами, а в 2023 году он показал отличные результаты. С другой стороны, коэффициент расходов фонда немного высок, а его эффективность в долгосрочной перспективе не впечатляет.

Тем не менее, EDIV, похоже, поворачивает за угол и набирает обороты, а его дивиденды в размере 3,9% и высокие показатели за последние несколько лет привлекательны, что делает его интригующим вариантом для инвесторов, которые хотят добавить участие в развивающихся рынках в своих портфелях, одновременно получая при этом оплату. солидный дивиденд.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 8 мин.

MSFT, TSLA или NVDA: какие акции «Великолепной семерки» являются наиболее привлекательными?

-

Акции и компании СШАчитать 2 мин.

Goldman Sachs снизил прогноз фунта стерлингов из-за агрессивной политики США

-

Акции и компании СШАчитать 2 мин.

Социальная правда (NASDAQ:DJT) растет по мере продолжения суда над Трампом

-

Акции и компании СШАчитать 2 мин.

Акции Intel (NASDAQ:INTC) упали после потери лицензии на продажу в Китай

-

Акции и компании СШАчитать 1 мин.

Pacific Empire приветствует нового члена правления

-

Акции и компании СШАчитать 1 мин.

SMC Entertainment приобретет торговую платформу искусственного интеллекта ChainTrade

-

Акции и компании СШАчитать 3 мин.

Немецкие акции: рост акций Puma (PUM) на фоне текущих результатов первого квартала, оптимистичный прогноз

-

Акции и компании СШАчитать 3 мин.

Биткойн на подъеме: опционы, Трамп и банковские ставки

-

Акции и компании СШАчитать 2 мин.

Консолидация цен на золото продолжается