💬 Долгосрочное инвестиционное обоснование акций Microsoft Stock (NASDAQ:MSFT): множественные катализаторы роста

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Долгосрочное инвестиционное обоснование акций Microsoft Stock (NASDAQ:MSFT): множественные катализаторы роста

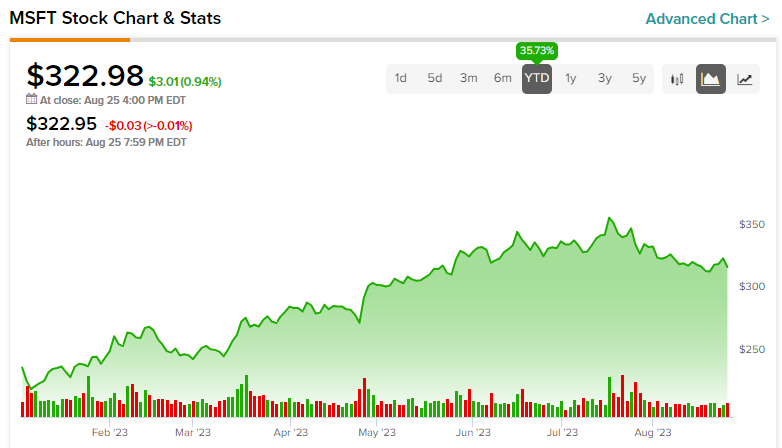

Большинство инвесторов могут подумать, что Microsoft (NASDAQ:MSFT) уже это сделала. Учитывая, что с начала года акции выросли более чем на 35%, они не совсем ошибаются. Тем не менее, крайне важно признать, что технологический сектор сильно восстановился в 2023 году после кровавой бойни в 2022 году. Несмотря на близость MSFT к историческим максимумам, я считаю, что он остается очень многообещающей долгосрочной инвестицией. Эта уверенность проистекает из устойчивого присутствия MSFT во многих направлениях роста, включая искусственный интеллект, облачные вычисления, игры и многое другое.

Microsoft продолжает сообщать об оптимистичных квартальных результатах и высокой рентабельности

25 июля Microsoft сообщила об оптимистичных результатах четвертого квартала подряд. Скорректированная прибыль на акцию в четвертом квартале в размере $2,69 выросла на 21% по сравнению с аналогичным периодом прошлого года и легко превзошла консенсус-прогноз в $2,55 на акцию.

Кроме того, инвесторов привлекает высокая рентабельность Microsoft. Валовая прибыль MSFT в четвертом квартале составила 70%, а операционная рентабельность составила 43%, что представляет собой первоклассную прибыль в технологической отрасли. Операционная прибыль выросла на 21% (в постоянной валюте) до $24 млрд, а чистая прибыль выросла на 23% (в постоянной валюте) до $20 млрд.

Кроме того, свободные денежные потоки выросли на 12% по сравнению с аналогичным периодом прошлого года до $19,8 млрд. Это выдающиеся цифры, особенно в нынешних рыночных условиях. Однако руководство дало осторожные рекомендации, указав, что рост ИИ будет постепенным, а капитальные затраты, как ожидается, останутся высокими.

За весь год выручка выросла на 11% в постоянной валюте до $212 млрд, а операционная рентабельность выросла примерно до 40%, что также заслуживает похвалы.

Оглядываясь назад на последние шесть лет, можно сказать, что доходы Microsoft выросли более чем вдвое: с 97 миллиардов долларов в 2017 финансовом году (2017 финансовом году) до 212 миллиардов долларов в 2023 финансовом году. Что еще более похвально, так это то, что доходы фирмы за тот же период почти утроились с $25 млрд до $72 млрд благодаря высокой рентабельности. Эти данные дают огромное ощущение уверенности в прочных основах бизнеса и траектории роста, которую Microsoft последовательно поддерживает на протяжении многих лет.

Двойные катализаторы роста будущего: искусственный интеллект и облачные вычисления

ИИ станет основным катализатором роста для большинства технологических компаний во всем мире. По данным Next Move Strategy Consulting, к 2030 году мировой рынок ИИ, как ожидается, вырастет в 20 раз и составит почти 2 триллиона долларов по сравнению с нынешним показателем менее 100 миллиардов долларов, при совокупном годовом темпе роста (CAGR) около 33%.

Microsoft явно станет одним из ведущих бенефициаров бума искусственного интеллекта. Поддерживая OpenAI, компанию, которая покорила мир, запустив ChatGPT, MSFT, несомненно, имеет преимущество перед конкурентами. MSFT совершает революцию в своей поисковой системе Bing, снабжая ее искусственным интеллектом.

Партнерство с производителем ChatGPT OpenAI означает, что MSFT будет оставаться в курсе последних инноваций в области искусственного интеллекта. Во многом это уже можно увидеть, поскольку MSFT продолжает интегрировать ИИ в ряд своих продуктов, включая GitHub, Bing, Excel и Azure, и это лишь некоторые из них.

Портфель продуктов Microsoft, основанных на искусственном интеллекте, начнет расширяться в ближайшие кварталы и постепенно начнет приносить доход. Таким образом, это только вопрос времени, когда попутный ветер ИИ начнет влиять на доходы и прибыль.

Это не просто ИИ. MSFT также быстро продвигается вверх по лестнице облачных вычислений. Облачный бизнес станет прямым бенефициаром бурного роста искусственного интеллекта. Поскольку все больше и больше компаний переходят на ИИ, это создаст более высокий спрос на дополнительные облачные сервисы для создания и поддержки приложений ИИ. Поэтому неудивительно, что Microsoft делает значительные инвестиции в улучшение своей облачной инфраструктуры в ближайшие кварталы.

Согласно недавно опубликованным результатам четвертого квартала, сегмент интеллектуальных облаков, в который входит Azure, обеспечил 43% от общего дохода по сравнению с 40% год назад, увеличившись на 15% по сравнению с прошлым годом и достигнув 24 миллиардов долларов. Кроме того, валовая прибыль Microsoft Cloud осталась высокой, увеличившись на 300 базисных пунктов до 72%. Таким образом, облачный сегмент стал мощным источником постоянного дохода и роста прибыли.

В сегменте «Облако» выручка «Azure и другие облачные сервисы» выросла на 26% по сравнению с прошлым годом. Примечательно, что облачный сервис Azure Arc добился выдающегося роста числа клиентов. Сейчас у него 18 000 клиентов, что на 150% больше, чем в прошлом году. Более того, у компании есть список ведущих клиентов, в который входят Carnival Corp. (NYSE:CCL), Domino’s (NYSE:DPZ) и Thermo Fisher (NYSE:TMO), и это лишь некоторые из них. Более того. Руководство признало, что в течение четвертого квартала сервис Azure OpenAI ежедневно привлекал почти 100 новых клиентов.

Отдельно отметим, что давно ожидаемое спорное предложение MSFT о приобретении конкурента игрового программного обеспечения Activision Blizzard (NASDAQ:ATVI) за 69 миллиардов долларов может быть завершено в ближайшее время. Если сделка состоится, она увеличит диверсифицированный поток доходов MSFT.

Какова целевая цена акций MSFT?

По данным TipRanks, средняя целевая цена акций Microsoft составляет $391,52, что предполагает потенциал роста на 21,2% по сравнению с текущими уровнями. Сообщество Уолл-стрит явно оптимистично настроено в отношении акций. В целом акции имеют консенсус-рейтинг «Сильная покупка», основанный на 32 покупках, двух удержаниях и одной продаже.

Оценка Microsoft не дешевая, но и не слишком дорогая

Как упоминалось ранее, акции MSFT значительно выросли, прибавив более 35% с начала года. Кроме того, он может выглядеть дорогим, поскольку в настоящее время его цена P/E составляет 33,8x. Тем не менее, я считаю, что эта премия оправдана, учитывая ее благоприятную лидирующую позицию на рынке, высокую прибыль, диверсифицированный поток доходов и огромное влияние на быстрорастущий бизнес в области искусственного интеллекта и облачных технологий.

Интересно, что Microsoft последовательно увеличивала свои дивиденды на протяжении многих лет, но ее дивидендная доходность остается низкой — около 0,8%, при низком коэффициенте выплат — 27,7%. Примечательно, что тот факт, что компания продолжает выкупать акции, несмотря на высокие цены, указывает на то, что менеджмент по-прежнему уверен в траектории роста с этого момента.

Вывод: рассмотрите возможность покупки MSFT из-за факторов долгосрочного роста.

Акции Microsoft готовы к высокому росту в ближайшие годы благодаря участию в различных секторах, включая искусственный интеллект, облачные сервисы, игры и многое другое. Благодаря ускоренному проникновению услуг искусственного интеллекта и облачных вычислений акции, вероятно, увидят более высокие максимумы в ближайшие годы. Поэтому я буду покупать акции на текущих уровнях, имея в виду долгосрочную инвестиционную перспективу.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

BT Group видит серьезные изменения в структуре владения акциями

2024-09-07 просмотры: 460 -

Акции и компании США

Кандидат на препарат для лечения рассеянного склероза от Sanofi столкнулся с неудачей

2024-09-07 просмотры: 290 -

Акции и компании США

Давление на Southwest Airlines растет, поскольку Elliott пересекает 10%-ный порог

2024-09-07 просмотры: 350 -

Акции и компании США

Volkswagen рассматривает возможность закрытия немецких заводов на фоне усилий по сокращению расходов

2024-09-07 просмотры: 482 -

Акции и компании США

Victoria’s Secret (VSCO) назначает нового генерального директора и наблюдает рост акций

2024-09-07 просмотры: 383 -

Акции и компании США

Новости фондового рынка сегодня, 03.09.24 – Фьючерсы падают, поскольку инвесторы готовятся к тяжелому сентябрю

2024-09-07 просмотры: 304 -

Акции и компании США

Изменение доли акций директоров в Bendigo Bank

2024-09-07 просмотры: 464 -

Акции и компании США

Существенная смена акционеров Integral Diagnostics

2024-09-07 просмотры: 258 -

Акции и компании США

Директор Bendigo Bank корректирует распределение акций

2024-09-07 просмотры: 331