💬 По словам Goldman Sachs, пришло время покупать эти акции коммунальных предприятий с двузначным потенциалом роста.

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

По словам Goldman Sachs, пришло время покупать эти акции коммунальных предприятий с двузначным потенциалом роста.

Электрическая сеть США претерпевает огромную трансформацию, и за последнее десятилетие возобновляемые источники энергии неуклонно становятся все более широко распространенными.

По словам аналитика Goldman Sachs Карли Дэвенпорт, внедрение будет продолжаться быстрыми темпами. Забегая вперед, Давенпорт считает, что к 2032 году более 45% мощностей по выработке электроэнергии в США будут обеспечиваться за счет возобновляемых источников и 6% за счет угля. Это сопоставимо с сочетанием 30%/16% сегодня и 17%/27% в 2012 году, что делает текущие изменения очень очевидными.

На этом фоне, усиленном Законом о снижении инфляции, а также по мере того, как меняется структура производства электроэнергии и продвигается переход к энергетике, Дэвенпорт считает, что коммунальные предприятия «имеют уникальные возможности для содействия этому сдвигу и решения связанных с этим проблем таким образом, чтобы создать более чистую энергосистему, в то же время поддержание надежности и доступности для клиентов».

«Этот сдвиг потребует значительных капиталовложений, — добавил аналитик, — которые, по нашему мнению, будут способствовать привлекательной прибыли и росту ставок в ближайшие годы».

И инвесторы, очевидно, тоже могут воспользоваться этим развитием событий. Благодаря таким темам, как чистые технологии, атомная энергетика, дополнения к проектам СПГ (сжиженный природный газ) и «наращивание трансмиссии», инвесторы могут использовать «набор привлекательных инвестиционных возможностей».

Давенпорт составила список акций, которые она и ее команда называют «средствами декарбонизации», которые имеют хорошие возможности для использования этой тенденции, и она видит, что три компании продемонстрировали двузначный рост в ближайшие месяцы. Мы прогнали эти варианты через базу данных TipRanks, чтобы получить более полное представление об их перспективах. Давайте проверим результаты.

NextEra Energy, Inc. (NEE)

Начнем с NextEra Energy, электроэнергетической компании из Флориды, которая с ее рыночной капитализацией в 150 миллиардов долларов является одним из крупнейших холдингов коммунальных услуг в США. Главной дочерней компанией NextEra является Florida Power & Light (FPL), которая может похвастаться более чем 5,8 миллионами учетных записей клиентов и обеспечивает электроэнергией более 12 миллионов человек по всей Флориде. Компания вырабатывает электроэнергию на семи атомных электростанциях общего назначения во Флориде, что делает ее основным поставщиком электроэнергии с нулевым уровнем выбросов.

NextEra зависит не только от ядерной энергии для получения чистой энергии. Компания также движется в водородный сегмент энергетики. В апреле этого года компания объявила о договоренности между ее дочерней компанией по возобновляемым источникам энергии NextEra Energy Resources и CF Industries, крупным производителем аммиака, о разработке водородного проекта на предприятии CF Industries в Оклахоме.

В конце первого квартала NextEra владела и управляла примерно 4600 МВт мощностей по производству солнечной энергии, в общей сложности 970 МВт солнечной энергии были введены в эксплуатацию в течение квартала. Эта сумма делает NextEra крупнейшим поставщиком солнечной энергии в США. Компания имеет более 2000 мегаватт проектов возобновляемой энергии и хранения в своем портфолио.

У этой компании есть история превышения ожиданий по прибыли, и она делала это постоянно в течение последних нескольких лет, как и в последнем отчетном квартале — в 1 квартале 2023 года. Прил. Прибыль на акцию выросла с 0,74 доллара за тот же период год назад до 0,84 доллара, что, в свою очередь, превзошло прогноз на 0,11 доллара. Аналогичным образом выручка выросла на 132,5% в годовом исчислении до 6,72 млрд долларов, превысив ожидания на 1,5 млрд долларов.

Обращаясь к Карли Давенпорт из Goldman Sachs, мы обнаруживаем, что она рекомендует покупать акции NEE вместе с целевой ценой в 90 долларов, что предполагает годовой прирост ~ 22%. (Чтобы посмотреть послужной список Давенпорта, нажмите здесь)

По мнению Дэвенпорта, ключевым моментом является способность компании увеличивать прибыль при одновременном расширении мощностей по выработке возобновляемых источников энергии. Она пишет: «Наш рейтинг «Покупать» подкрепляется тремя ключевыми факторами: влиянием на рост возобновляемых источников энергии, благоприятной нормативно-правовой средой и длительным послужным списком исполнения на FPL, а также ростом прибыли на акцию выше среднего с дисконтированной оценкой по сравнению с историей. Мы рассматриваем регулируемую энергокомпанию NEE Florida Power & Light (FPL) как регулируемую электроэнергетическую компанию премиум-класса с длительным периодом роста на положительном фоне регулирования… инвесторов».

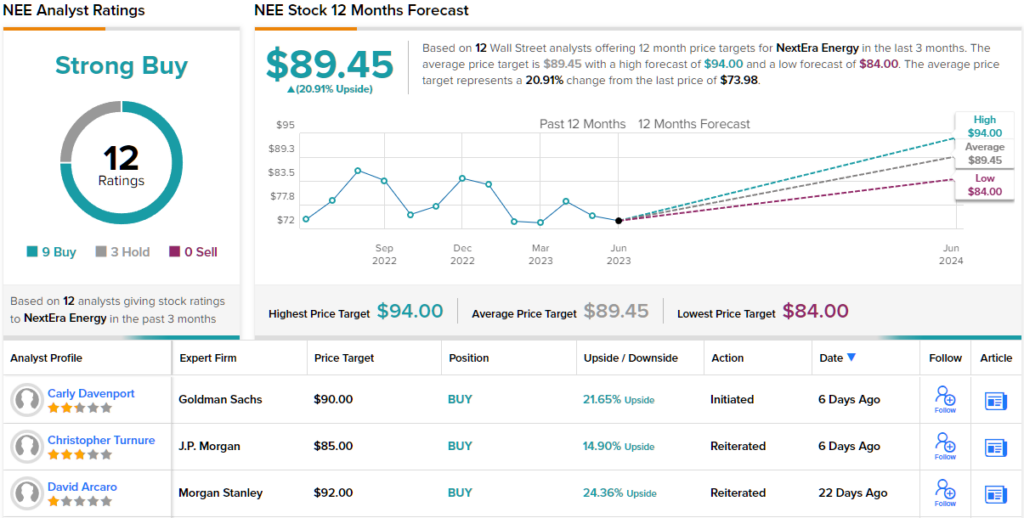

В целом NEE получает рекомендацию «Сильная покупка» на основе консенсуса аналитиков Street, основанного на 12 недавних обзорах, в том числе 9 «покупок» и 3 «удерживания». Акции торгуются по цене 73,98 доллара, а их средняя целевая цена составляет 89,45 доллара, что предполагает прирост ~ 21% в течение одного года. (См. прогноз запасов NEE)

Семпра Энерджи (SRE)

Далее идет Sempra Energy, энергетическая компания из Сан-Диего, которая поставляет электроэнергию и природный газ примерно 40 миллионам клиентов в Калифорнии, Техасе и Мексике. Sempra принимает активное участие в переходе на более чистые энергетические технологии, включая возобновляемые источники энергии, и является крупным поставщиком и экспортером сжиженного природного газа (СПГ), который производит значительно меньше выбросов углерода, чем другие виды ископаемого топлива.

СПГ-операции Sempra обширны. В настоящее время компания владеет крупной долей в экспортном предприятии Cameron LNG мощностью 12 млн тонн в год, расположенном в Хакберри, штат Луизиана, на побережье Мексиканского залива. Наряду с базой компании в Сан-Диего, Sempra также работает над развитием экспортных терминалов СПГ в Тихом океане, в Energia Costa Azul на северо-западе мексиканского полуострова Нижняя Калифорния. Этот объект позволяет сократить время транзита СПГ в Азию с 21 до 11 дней.

Природный газ — это крупный бизнес, и общая выручка Sempra за первый квартал этого года составила 6,56 млрд долларов. Это на 71,7% больше, чем в предыдущем году, и превзошло прогноз аналитиков более чем на 2,5 миллиарда долларов. Чистая прибыль компании показала солидную прибыль; скорректированная чистая прибыль в 1 кв. 2023 г. составила $2,92 на акцию, что на 15 центов лучше, чем ожидалось.

Sempra использует свою сильную финансовую базу для расширения своего инфраструктурного бизнеса. Как уже отмечалось, Sempra строит объект по экспорту СПГ на северо-западе Мексики — компания работает над дополнительными экспортными терминалами СПГ в Техасе, чтобы удовлетворить растущий мировой спрос на СПГ.

По мнению Карли Дэвенпорт, расширение инфраструктуры и дальнейшее наращивание экспортных возможностей СПГ являются главными моментами для рассмотрения инвесторами. Аналитик Goldman пишет о Sempra: «SRE имеет значительный портфель проектов для СПГ в своем инфраструктурном бизнесе Sempra (SIP) с потенциалом для 62 млн тонн в год общей мощности в режиме онлайн, если все предложенные проекты будут реализованы, при этом SRE владеет частью емкость. Хотя проекты, скорее всего, не будут реализованы до конца 2020-х годов, мы ожидаем, что прогресс в достижении FID и начало строительства послужат положительным катализатором для SRE на этом пути… Мы положительно оцениваем структуру бизнеса SRE и рассматриваем SIP как уникальную возможность для получить доступ к СПГ в коммунальном секторе».

Давенпорт рекомендует покупать акции Sempra с целевой ценой в $178, что свидетельствует о ее уверенности в 21%-м потенциале роста в предстоящем году.

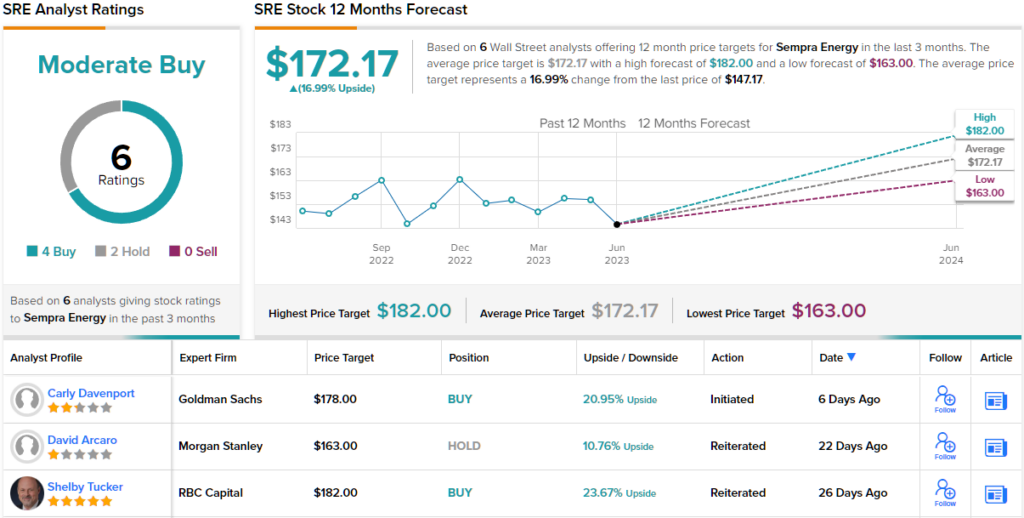

В целом, с учетом 6 недавних обзоров аналитиков, включая 4 покупки и 2 удержания, Sempra получает консенсус-рейтинг Street «Умеренная покупка». Акции продаются по $147,17, а их средняя целевая цена $172,17 предполагает рост на 17% в течение следующих 12 месяцев. (См. прогноз запасов Sempra)

Xcel Energy (XEL)

Последним в нашем списке источников энергии, поддерживаемом Goldman, стоит Xcel Energy. Эта компания известна своей приверженностью производству чистой возобновляемой энергии и может похвастаться портфелем производства электроэнергии, включающим ветровую, солнечную и гидроэлектроэнергию, а также генерацию природного газа, атомной энергии и биомассы.

Производство электроэнергии бесполезно без передачи, и Xcel может похвастаться обширной сетью активов по передаче электроэнергии. Это включает в себя более 1200 подстанций и более 20 000 миль линий электропередачи, способных обслуживать 22 000 мегаватт потребительской нагрузки. Xcel работает над расширением этой сети, которая в настоящее время действует в 10 штатах двух основных регионов страны. У Xcel есть сети передачи в Техасе, Нью-Мексико, Колорадо, Канзасе и Оклахоме, а также в северных штатах Равнин и Великих озер в Северной и Южной Дакоте, Миннесоте, Висконсине и Мичигане.

В дополнение к своей деятельности по производству и передаче электроэнергии Xcel продвигает использование экологически чистой энергии и автомобили с нулевым уровнем выбросов. Компания занимается разработкой технологии электромобилей (EV) и предлагает клиентам услуги по подписке на возобновляемые источники энергии, включая установку солнечных батарей.

С финансовой точки зрения, результаты Xcel за 1 квартал 2023 года показали общую выручку в размере 4,08 млрд долларов США, солидный результат, который вырос на 8,8% по сравнению с аналогичным периодом прошлого года и превзошел оценки аналитиков на 320 млн долларов США. Итоговый прил. Показатель EPS в размере 76 центов на акцию вырос на 8,5% в годовом исчислении и превзошел прогноз на 2 цента на акцию.

По мнению Карли Дэвенпорт из Goldman, есть несколько причин поддержать Xcel. Она пишет: «Основными движущими факторами нашего позитивного взгляда являются ускоренная замена угля регулируемыми возобновляемыми источниками энергии, оценочная деятельность, которая может привести к повышению заработанной по сравнению с разрешенной рентабельности капитала, и рычаги для возможности наращивания передачи. Мы рассматриваем богатую ветровыми и солнечными ресурсами территорию обслуживания XEL как ключевое конкурентное преимущество, которое должно позволить компании достичь своих целей».

Сообщая некоторые цифры, Давенпорт называет акции XEL целевой ценой в 75 долларов, предполагая потенциал роста на 18% в течение следующих 12 месяцев и поддерживая ее рейтинг «Опередить» (т.е. «Покупать»). (Чтобы посмотреть послужной список Давенпорта, нажмите здесь)

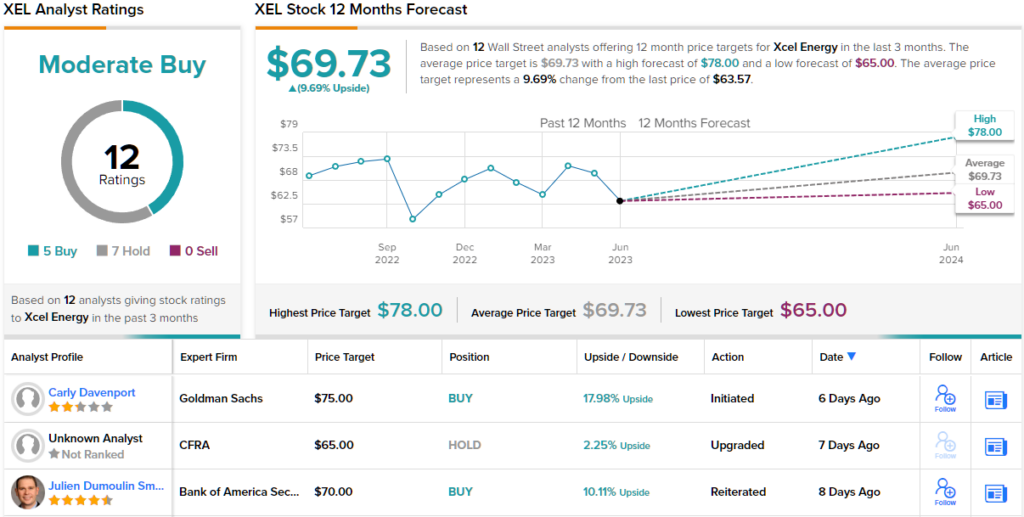

В целом акции XEL получают умеренную покупку в соответствии с консенсусом аналитиков, основанным на 12 обзорах с разбивкой на 5 покупок и 7 удержаний. Средняя целевая цена акций составляет 69,73 доллара, а торговая цена — 63,57 доллара, что предполагает потенциал роста примерно на 10% в предстоящем году. (См. прогноз акций XEL)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранному аналитику. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

BT Group видит серьезные изменения в структуре владения акциями

2024-09-07 просмотры: 468 -

Акции и компании США

Кандидат на препарат для лечения рассеянного склероза от Sanofi столкнулся с неудачей

2024-09-07 просмотры: 298 -

Акции и компании США

Давление на Southwest Airlines растет, поскольку Elliott пересекает 10%-ный порог

2024-09-07 просмотры: 356 -

Акции и компании США

Volkswagen рассматривает возможность закрытия немецких заводов на фоне усилий по сокращению расходов

2024-09-07 просмотры: 490 -

Акции и компании США

Victoria’s Secret (VSCO) назначает нового генерального директора и наблюдает рост акций

2024-09-07 просмотры: 389 -

Акции и компании США

Новости фондового рынка сегодня, 03.09.24 – Фьючерсы падают, поскольку инвесторы готовятся к тяжелому сентябрю

2024-09-07 просмотры: 310 -

Акции и компании США

Изменение доли акций директоров в Bendigo Bank

2024-09-07 просмотры: 470 -

Акции и компании США

Существенная смена акционеров Integral Diagnostics

2024-09-07 просмотры: 264 -

Акции и компании США

Директор Bendigo Bank корректирует распределение акций

2024-09-07 просмотры: 337