💬 У миллиардеров Стива Коэна и Кена Гриффина есть одна общая черта: им обоим нравятся эти две акции, которые выгодно покупать.

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

У миллиардеров Стива Коэна и Кена Гриффина есть одна общая черта: им обоим нравятся эти две акции, которые выгодно покупать.

Есть ли правильный способ инвестировать? Не совсем. У каждого человека свой индивидуальный стиль, но в конечном итоге важен результат. Это особенно верно в отношении инвестиций, где даже самые успешные биржевые спекулянты на Уолл-стрит используют различные стратегии для достижения своих целей. И что это за цели? Большой доход, конечно.

Возьмем, к примеру, миллиардеров Стива Коэна и Кена Гриффина. У обоих была невероятная карьера, но путь к богатству у каждого был свой. Гриффин, управляющий хедж-фондом Citadel, придерживается количественных методов инвестирования, а Коэн, возглавляющий фирму по управлению активами Point72, известен своей стратегией высокого риска и высокой прибыли.

Это не означает, что их выбор акций никогда не пересекается. Фактически, некоторые конкретные акции составляют часть соответствующих портфелей каждого из них. И если два гуру инвестирования сильно относятся к одним и тем же именам, для инвесторов вполне естественно любопытство, почему они оба инвестируют.

Имея это в виду, мы использовали базу данных TipRanks, чтобы выяснить, являются ли две акции, которые миллиардеры недавно добавили в свои фонды, привлекательными. По данным платформы, сообщество аналитиков считает, что да, и оба варианта получили консенсус-рейтинг «Решительная покупка». Давайте проверим детали.

Humana Inc. (ХУМ)

Нестабильные времена делают сегмент здравоохранения идеальным направлением, поскольку этот сектор рассматривается как сектор, рекламирующий защитные качества, способный противостоять любым резким макроэкономическим изменениям. Поэтому неудивительно, что и Коэн, и Гриффин инвестировали в Humana, американского гиганта здравоохранения и ведущего поставщика планов медицинского страхования и сопутствующих услуг.

Фирма из Луисвилля, штат Кентукки, является одной из крупнейших организаций управляемого медицинского обслуживания в США, предлагающей широкий спектр продуктов медицинского страхования, включая индивидуальные и групповые планы, Medicare Advantage и планы лекарств, отпускаемых по рецепту. Humana обслуживает миллионы клиентов и может похвастаться рыночной капитализацией более 64 миллиардов долларов.

Такое ценностное предложение позволило компании получить сильный отчет за первый квартал. Выручка выросла на 11,6% в годовом исчислении до 26,74 млрд долларов, превысив прогноз на 340 млн долларов. Точно так же в нижней строке прил. Прибыль на акцию в размере 9,38 доллара превзошла ожидаемые аналитиками 9,20 доллара. Humana также подтвердила свою цель по увеличению числа индивидуальных участников программы Medicare Advantage (MA) в 2023 году не менее чем на 775 000 человек, что составляет рост на 17% по сравнению с заканчивающимся членством в 2022 финансовом году, при этом опережая рост отрасли.

Что касается участия больших шишек, то в первом квартале Гриффин увеличил свою долю в HUM на огромные 2 216%, купив 973 754 акции. В общей сложности сейчас он владеет 1 017 699 акциями на сумму 522,4 миллиона долларов. В тот же период Коэн открыл новую позицию, приобретя 189 079 акций HUM, рыночная стоимость которых в настоящее время составляет 97 миллионов долларов.

Отражая уверенность этих тяжеловесов инвесторов, Майкл Ха из Morgan Stanley подчеркивает ожидания роста компании как ключ к своему инвестиционному тезису.

«На фоне недавнего растущего беспокойства инвесторов по поводу роста MA в 2024 году мы очень положительно оцениваем комментарий mgmt», — сказал Ха. «Руководство считает, что Humana может вырасти «на уровне HSD» или выше роста индивидуального преимущества Medicare в 2024 году. Мы также верим в это и по-прежнему считаем, что Humana может похвастаться самой сильной многолетней историей роста доходов в управляемом медицинском обслуживании».

Эти комментарии лежат в основе рейтинга Ha «Перевес» (то есть «Покупать»), в то время как его целевая цена в $637 предполагает, что акции вырастут за 12 месяцев на 24%. (Чтобы посмотреть послужной список Ха, нажмите здесь)

Остальная часть улицы почти единодушно соглашается. За исключением одного наблюдателя, все 15 других недавних обзоров аналитиков положительны, что делает консенсус здесь сильной покупкой. При достижении средней цели в $609,33 через год акции будут переходить из рук в руки с премией ~19%. (См. прогноз акций HUM)

Казинс Недвижимость (CUZ)

Еще один способ укрыться от макроэкономической неопределенности — инвестировать в инвестиционные фонды недвижимости (REIT), защитный сегмент, известный своими сочными дивидендами. Следующее имя, поддержанное Коэном / Гриффином, в центре внимания — Cousins Properties.

Эта REIT, история которой восходит к 1958 году, зарекомендовала себя как ведущий владелец, оператор и девелопер высококачественной офисной недвижимости. Cousins Properties в первую очередь занимается приобретением, строительством и управлением офисными зданиями класса А на известных рынках региона Санбелт. Портфель компании включает в себя широкий спектр активов, в том числе корпоративные штаб-квартиры, городские офисные башни и пригородные офисные парки.

Хотя некоторые бьют тревогу по поводу неустойчивого состояния рынка коммерческой недвижимости США, это не помешало Cousins сделать сильное заявление в последнем отчетном квартале — за 1 квартал 2023 года. Выручка достигла 202,73 млн долларов, что на 8,5% больше по сравнению с прошлым годом, превзойдя прогнозы прогнозистов на 7,64 млн долларов. На другом конце шкалы компания набрала FFO в размере 0,65 доллара, опередив консенсус-прогноз в 0,63 доллара.

Кузены также выплачивают регулярные дивиденды. Текущая выплата составляет 0,32 доллара США, что превышает уровень инфляции в 6,46%.

Все это должно быть привлекательно для Коэна и Гриффина. Что касается их участия, Коэн нажал на спусковой крючок, купив 1 071 615 акций на сумму более 23,1 миллиона долларов по текущей цене акций, в то время как Гриффин занял еще большую позицию, купив 3 257 081 акцию. Этот шаг увеличил общий размер его владения до 3 295 280 акций, а их стоимость достигла впечатляющих 71 миллиона долларов.

Эти акции также произвели впечатление на аналитика Baird Уэса Голладея, который считает, что CUZ «имеет хорошие возможности для преодоления текущих макроэкономических препятствий, с которыми сталкивается сектор».

«Лизинговый поток CUZ на поздних стадиях удвоился за квартал до 700 тыс. Фунтов футов, включая некоторую активность в его развитии Neuhoff в Нэшвилле», — написал Голладей после сканирования распечатки за первый квартал. «Этот поток, наряду с подписанными сделками на 480 тыс. футов, которые еще предстоит начать в этом году, помогут увеличить заполняемость в течение года. Кроме того, баланс CUZ обеспечивает компании гибкость, позволяющую воспользоваться ценовыми колебаниями на рынке и пополнить свой трофейный портфель Sun Belt».

С этой целью Голладей оценивает акции CUZ как «выгоднее» (т. е. «покупать»), подкрепленный целевой ценой в 27 долларов. Если эта цифра будет достигнута, через год инвесторы получат доход в размере 25%. (Чтобы просмотреть послужной список Тиллмана, нажмите здесь)

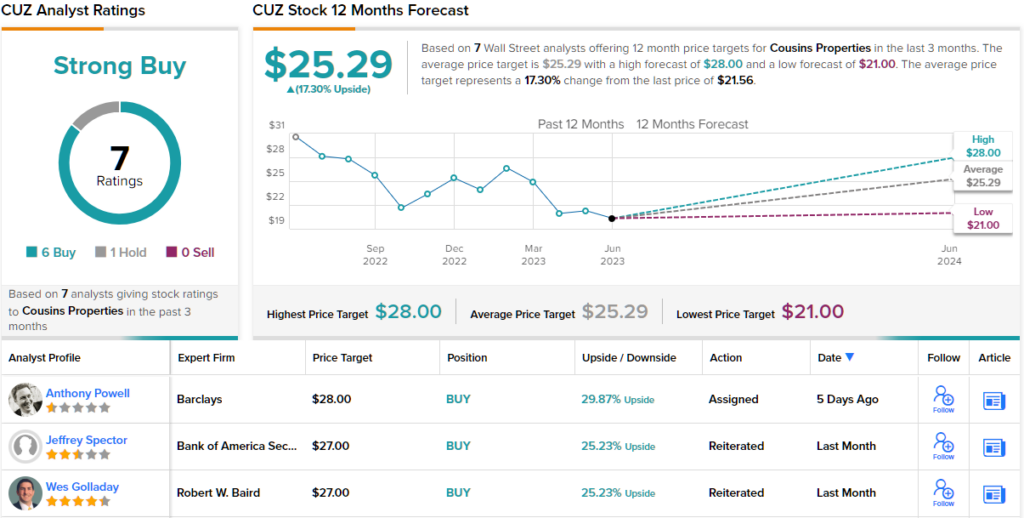

В целом, за последние месяцы CUZ получила 7 отзывов аналитиков, из которых 6 «покупать» и 1 «держать» дают консенсус-рейтинг «сильная покупка». Средняя целевая цена акции составляет 25,29 доллара, что предполагает потенциал роста на 17% по сравнению с текущей торговой ценой в 21,56 доллара. (См. прогноз акций CUZ)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Лидеры роста акций на сегодняшний день: FSLR, ALB и другие

2024-09-16 просмотры: 250 -

Акции и компании США

Ралли Starbucks (NASDAQ:SBUX) продолжается, инвесторы и аналитики не теряют надежды

2024-09-16 просмотры: 107 -

Акции и компании США

Roku (NASDAQ:ROKU) расширяет свои спортивные планы

2024-09-16 просмотры: 244 -

Акции и компании США

Используйте опционы, чтобы заработать на буме Nio (NYSE:NIO) после публикации прибыли

2024-09-16 просмотры: 110 -

Акции и компании США

У Баффета и Гриффина есть одна общая черта: им обоим нравятся акции Sirius XM и Ulta Beauty

2024-09-16 просмотры: 376 -

Акции и компании США

Акции Meta Platforms (NASDAQ:META) истощаются на фоне импульса

2024-09-16 просмотры: 282 -

Акции и компании США

Bank of America бьёт по столу акциями Palantir

2024-09-16 просмотры: 187 -

Акции и компании США

OpenAI оценен в 150 млрд долларов в последнем раунде финансирования

2024-09-16 просмотры: 224 -

Акции и компании США

«Недостаток может быть значительным», — говорит инвестор об акциях Nvidia

2024-09-16 просмотры: 400