💬 2 акции с дивидендами стоимостью менее 10 долларов США с дивидендной доходностью не менее 15 %

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

2 акции с дивидендами стоимостью менее 10 долларов США с дивидендной доходностью не менее 15 %

Каждый инвестор стремится пожинать плоды своих акций; в противном случае они не были бы вовлечены в рынки. Однако поиск идеальных инвестиций, которые принесут прибыль, может оказаться сложной задачей, особенно в сегодняшних рыночных условиях.

Чтобы обеспечить солидную прибыль, инвесторы могут следовать двум простым стратегиям. Первый заключается в том, чтобы купить дешево и продать дорого. То есть найдите дешевую акцию с хорошими фундаментальными показателями и хорошими перспективами роста — и купите ее, чтобы воспользоваться потенциалом роста. Вторая стратегия заключается в инвестировании в дивидендные акции, которые обеспечивают регулярные выплаты, позволяя инвесторам получать прибыль от своих инвестиций.

Помня об этих стратегиях, мы использовали базу данных TipRanks, чтобы определить две акции, которые предлагают дивиденды с доходностью не менее 15%, что более чем в 7 раз выше, чем средняя доходность, наблюдаемая сегодня на рынках. Обе эти акции получили рейтинг Strong Buy и имеют положительные отзывы аналитиков. И все это при стоимости входа ниже 10 долларов. Давайте посмотрим поближе.

Редвуд Траст (RWT)

Первая акция, которую мы рассмотрим, — это Redwood Trust. Этот инвестиционный траст в сфере недвижимости, или REIT, первоначально основывал свой портфель на жилищных ипотечных кредитах и кредитах, но расширился до промежуточных кредитов для деловых целей. Из 3,7 млрд долларов в портфеле «экономических интересов» Redwood 33% составляют бридж-кредиты для деловых целей, 14% — многоквартирные жилые комплексы, а 12% — крупные ценные бумаги. С 1994 года компания предоставляет кредиты и финансирование для покупателей жилья.

Сочетание высокой инфляции и растущих процентных ставок оказало давление на Редвуд в прошлом году. Ставки по ипотечным кредитам в настоящее время составляют чуть более 7%, что более чем вдвое превышает среднюю ставку в 3,2%, которая преобладала в начале прошлого года, и в результате бизнес ипотечных кредиторов замедлился.

Взгляд на последний квартальный отчет Redwood за 1 квартал 2023 года показывает мягкость из-за текущих условий, но также и некоторые сильные стороны компании. В верхней и нижней строке Redwood не оправдала ожиданий в первом квартале. Доходы, основанные на чистом процентном доходе, составили 26 миллионов долларов по сравнению с 53 миллионами долларов в квартале прошлого года и отстали от прогноза почти на 10,3 миллиона долларов. Показатель EPS в размере 12 центов на акцию оказался на 2 цента ниже прогноза.

Тем не менее, немного углубившись, мы обнаруживаем, что Redwood опубликовала «прибыль, доступную для распределения» в размере 14 миллионов долларов, что является значительным разворотом по сравнению с убытком в 12 миллионов долларов, который этот показатель показал в конце декабря. Эта солидная цифра поддержала выплату дивидендов компании, которая была объявлена в марте в размере 23 цента на обыкновенную акцию. Redwood повысила выплату дивидендов с середины 2020 года до конца 2021 года и удерживала дивиденды по обыкновенным акциям на текущем уровне в течение последних 6 кварталов. Платеж в 23 цента, который вышел 31 марта, составляет 92 цента в годовом исчислении и дает внушительную доходность в 15,8%.

Глядя на Redwood для JPMorgan, 5-звездочный аналитик Ричард Шейн видит, что компания выходит из трудного времени в хорошей форме, чтобы извлечь выгоду из улучшения климата процентных ставок. Шейн пишет: «Мы думаем, что RWT может изменить ситуацию. Компания избавилась практически от всех запасов с низким купоном, что должно вернуть валовую прибыль на положительную территорию. Бизнес BPL также снова достигает прибыльности при высоком спросе со стороны инвесторов. И поскольку цикл повышения ставок ФРС приближается к концу, большая часть волатильности, которая привела к отрицательной валовой прибыли, должна быть позади».

Забегая вперед, Шейн присваивает RWT рейтинг «Перевес» (то есть «покупать»), а его целевая цена, установленная на уровне 7,50 доллара, предполагает, что акции вырастут на 29% в течение следующих 12 месяцев. Основываясь на текущей дивидендной доходности и ожидаемом повышении цены, потенциальная общая доходность акций составляет около 45%. (Чтобы посмотреть послужной список Шейна, нажмите здесь)

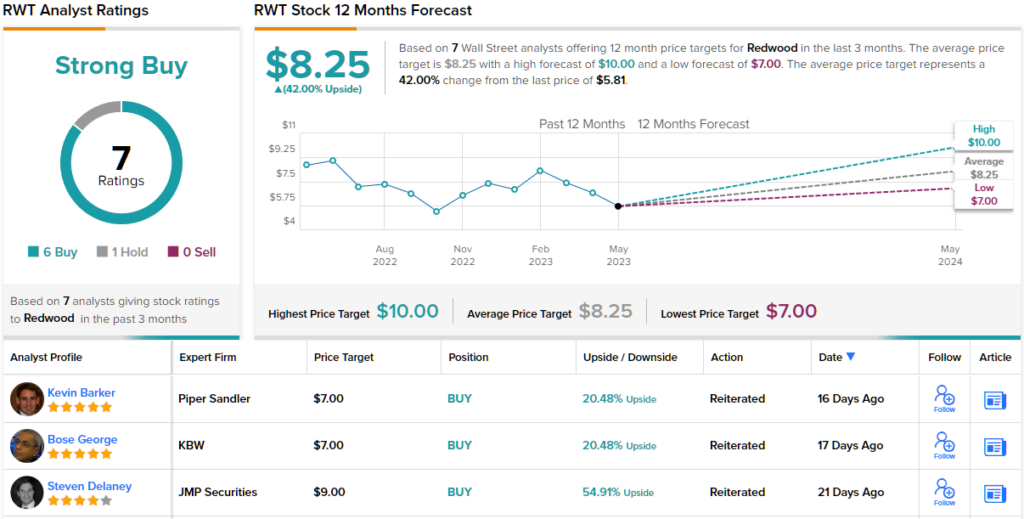

В целом, есть 7 недавних обзоров аналитиков по акциям RWT, и они разбиты на 6 «покупать» и 1 «держать», что соответствует консенсусу «сильная покупка». Акции продаются по цене $5,81, а средняя целевая цена $8,25 предполагает потенциал роста на 42% в течение следующих 12 месяцев. (См. прогноз запасов RWT)

Ипотечный кредит Granite Point (GPMT)

Давайте остановимся на REIT и посмотрим на ипотеку Granite Point. Эта компания имеет более узкую направленность, чем Redwood, и занимается ипотечными кредитами на коммерческую недвижимость. Портфель Granite Point, который оценивается примерно в 3,5 миллиарда долларов и в настоящее время состоит из 88 кредитов, состоит из прямых коммерческих ипотечных кредитов с плавающей процентной ставкой. Granite Point инвестирует в эти активы и управляет ими, а также другими «долговыми и долговыми» инвестициями в коммерческую недвижимость.

Как и во всех REIT, управленческая команда Granite Point работает над тем, чтобы обеспечить своим акционерам надежную доходность с поправкой на риск, подходящую для долгосрочных инвестиций. Возврат капитала, будь то за счет выплаты дивидендов или покупки акций, является основной стратегией для достижения этой цели, и с этой целью Granite Point ранее в этом месяце объявила о разрешении Совета директоров на выкуп 5 миллионов обыкновенных акций. Это разрешение является дополнением к ранее существовавшей программе выкупа акций, поэтому в следующем году компания выкупит в общей сложности 5 157 916 обыкновенных акций.

Это не означает, что компания отложила свои дивиденды. Напротив, Granite Point в последний раз объявила о выплате дивидендов в марте этого года за первый квартал, установив дивиденд в размере 20 центов на обыкновенную акцию. Плата составляет 80 центов за акцию в год и дает впечатляюще высокие 18%. Дивиденды за первый квартал были выплачены 17 апреля.

Выручки и прибыли компании за первый квартал было достаточно, чтобы поддержать эти щедрые дивиденды. В 1 кв. 2023 г. Granit Point сообщила о выручке в размере 22,9 млн долларов, превзойдя прогноз на 2,08 млн долларов, или примерно на 10%. Чистая прибыль на акцию составила 20 центов на акцию, что полностью покрывает дивиденды, и превзошла ожидания на 5 центов. На конец первого квартала у компании также было 220 миллионов долларов свободных ликвидных активов, а балансовая стоимость фирмы составляла 14,08 доллара за обыкновенную акцию.

Для 5-звездочного аналитика Стивена Лоуза из Raymond James все это означает, что акции стоит покупать. Закон оценивает акции как «выгодно» (т. е. «покупать») с целевой ценой в 7 долларов, что предполагает 58-процентную прибыль в течение одного года. (Чтобы посмотреть послужной список Лоуса, нажмите здесь)

Поддерживая этот прогноз, Лоус пишет: «Наша целевая цена основана на цене акций, торгующейся примерно на 50% от балансовой стоимости. Мы считаем, что наш мультипликатор является подходящим, учитывая диверсифицированный портфель, привлекательные характеристики кредитного портфеля, оценки доходности нашего портфеля и ожидания сохранения дивидендов, принимая во внимание макроэкономические проблемы, связанные с коммерческой недвижимостью и встречными ветрами в секторе, которые, вероятно, сохранятся в течение некоторого времени».

В целом, Granite Point получил консенсусный рейтинг Strong Buy от аналитиков Street на основе 3 единодушно положительных отзывов, поданных за последние недели. Торговая цена акции в размере 4,42 доллара США и средняя цена акции в размере 7,67 доллара США в совокупности предполагают надежный потенциал роста на 73,5%, что даже более оптимистично, чем допускает Закон. (См. прогноз акций GPMT)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Лидеры роста акций на сегодняшний день: FSLR, ALB и другие

2024-09-16 просмотры: 250 -

Акции и компании США

Ралли Starbucks (NASDAQ:SBUX) продолжается, инвесторы и аналитики не теряют надежды

2024-09-16 просмотры: 107 -

Акции и компании США

Roku (NASDAQ:ROKU) расширяет свои спортивные планы

2024-09-16 просмотры: 244 -

Акции и компании США

Используйте опционы, чтобы заработать на буме Nio (NYSE:NIO) после публикации прибыли

2024-09-16 просмотры: 110 -

Акции и компании США

У Баффета и Гриффина есть одна общая черта: им обоим нравятся акции Sirius XM и Ulta Beauty

2024-09-16 просмотры: 376 -

Акции и компании США

Акции Meta Platforms (NASDAQ:META) истощаются на фоне импульса

2024-09-16 просмотры: 282 -

Акции и компании США

Bank of America бьёт по столу акциями Palantir

2024-09-16 просмотры: 187 -

Акции и компании США

OpenAI оценен в 150 млрд долларов в последнем раунде финансирования

2024-09-16 просмотры: 224 -

Акции и компании США

«Недостаток может быть значительным», — говорит инвестор об акциях Nvidia

2024-09-16 просмотры: 400