💬 Ищете как минимум 9% дивидендной доходности? Аналитики предлагают купить 2 дивидендные акции

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Ищете как минимум 9% дивидендной доходности? Аналитики предлагают купить 2 дивидендные акции

Рынок сталкивается с противоречивыми встречными ветрами, что усложняет работу экспертов. В то время как инфляция, по-видимому, замедляется, а годовой уровень снизился до 5% в марте — самого низкого уровня с лета 2021 года — рынок труда остается на удивление устойчивым. В прошлом месяце BLS сообщил о 253 000 новых рабочих мест, что превышает прогнозируемые 180 тысяч, а уровень безработицы составил всего 3,4% по сравнению с прогнозом 3,6%.

Стабильное количество рабочих мест представляет собой проблему для Федерального резерва, которому поручено управлять инфляцией. В попытке обуздать инфляцию центральный банк повысил процентные ставки, которые в настоящее время колеблются между 5% и 5,25%. Хотя последнее повышение процентной ставки, осуществленное ранее в этом месяце, как ожидается, станет последним в ближайшем будущем, есть опасения, что ФРС может отдать приоритет ужесточению рынка труда для борьбы с инфляцией, даже если это означает риск спровоцировать рост цен. рецессии или другого банковского кризиса.

Для фондовых инвесторов ситуация представляет собой естественный шаг: переход к защитным акциям. Классическая защитная игра — это дивидендные акции, особенно высокодоходные дивидендные акции. С их надежными потоками пассивного дохода и доходностью, превышающей инфляцию, эти акции предоставляют инвесторам ресурсы, чтобы пережить шторм.

Ведущие аналитики Уолл-стрит согласятся с тем, что они отбирали акции с лучшими дивидендами для покупки инвесторами и сосредотачивались на акциях Div, доходность которых в будущем составит не менее 9%. Давайте посмотрим поближе.

Кимбелл Роялти Партнерс (KRP)

Мы начнем с Kimbell Royalty Partners, компании, занимающейся правами на добычу полезных ископаемых, базирующейся в Техасе и владеющей земельными участками в нескольких «областях интереса» по всей Северной Америке. Владения Кимбелла включают более 16 миллионов акров земли во всех основных прибрежных бассейнах добычи углеводородов на континентальной части США, включая Пермский и Игл-Форд в Техасе, Баккен в Северной Дакоте и Монтане и Хейнсвилл в Луизиане.

Компания получает доход от лицензионных отчислений за добычу углеводородов на своих площадях, а также владеет долями от лицензионных отчислений в более чем 124 000 валовых скважин на своих землях. В это число входит более 48 000 скважин только в Пермском бассейне, знаменитой техасской формации, которая в последние десятилетия сделала штат Одинокой звезды игроком в мировой нефтяной промышленности.

Kimbell заботится о том, чтобы поддерживать свои права на добычу полезных ископаемых в актуальном состоянии посредством регулярной деятельности по приобретению. Самый последний такой шаг, о котором было объявлено в апреле этого года, касался покупки полезных ископаемых и роялти за 143,1 миллиона долларов в бассейне Мидленд в Техасе. Покупка включает права на добычу полезных ископаемых и роялти на 60 000 акров брутто в бассейне Северного Мидленда, и ожидается, что в течение следующих 12 месяцев денежный поток увеличится на 43,3 миллиона долларов.

Недвижимость компании уже приносила значительную прибыль еще до этого приобретения. В недавно опубликованных финансовых результатах за 1 квартал 2023 года компания Kimbell объявила об общей выручке в размере 66,9 млн долларов США, что почти вдвое больше, чем 33,7 млн долларов США по сравнению с кварталом прошлого года. Это поддержало прибыль на акцию по GAAP на уровне 36 центов, превзойдя прогноз на 19 центов.

Наряду с квартальными результатами Kimbell также объявила о распределении дивидендов за первый квартал в размере 35 центов на обыкновенную акцию. Это полностью покрывалось прибылью на акцию GAAP и представляло 75% денежных средств, доступных для распределения. Дивиденд в размере 35 центов в годовом исчислении составляет 1,40 доллара на акцию и дает доходность 9%.

Рассказывая об этих акциях для RBC Capital, 5-звездочный аналитик Т. Дж. Шульц придерживается оптимистичной точки зрения, частично основанной на способности Kimbell стимулировать рост за счет приобретения и ее потенциале для увеличения дивидендной доходности.

«Надежный показатель EBITDA (при более высоких, чем ожидалось, ценах на природный газ) должен оказать поддержку в ближайшей перспективе. Недавно KRP реализовал сделки по увеличению добычи в Пермском бассейне, что помогает лучше сбалансировать нефтегазовый баланс по мере роста производственной базы (~54% сделок с природным газом). При текущей цене RBC мы считаем, что KRP предлагает потенциал для форвардной доходности> 10% (при коэффициенте выплат 75%), и мы рассматриваем относительный дисконт оценки по сравнению с ближайшими аналогами роялти как конструктивный», — написал Шульц.

Забегая вперед, Шульц оценивает акции KRP как «выгодные» (т. е. «покупать»), а его целевая цена в 24 доллара предполагает годовой прирост акций на 52%. Основываясь на текущей дивидендной доходности и ожидаемом повышении цены, потенциальная общая доходность акций составляет 61%. (Чтобы посмотреть послужной список Шульца, нажмите здесь)

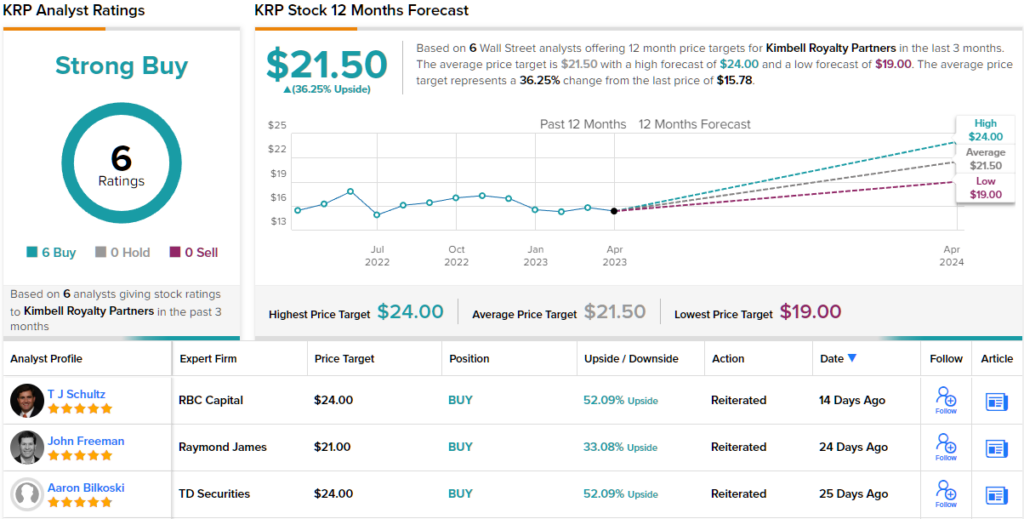

В целом, KRP получает рекомендацию «Сильная покупка» на основе консенсуса аналитиков, основанного на 6 единодушно положительных недавних отзывах. Средняя целевая цена составляет 21,50 доллара, что предполагает рост акций на 36% по сравнению с текущей торговой ценой в 15,78 доллара в течение одного года. (См. прогноз запасов KRP)

Кемпинг Уорлд Холдингс (CWH)

Следующими дивидендными акциями в нашем списке является Camping World Holdings, компания, которая уже давно занимает успешную позицию в нише отдыха и развлечений на открытом воздухе. Компания в первую очередь является дилером транспортных средств для отдыха, предлагая несколько линеек буксируемых и автономных жилых домов, как новых, так и бывших в употреблении, а также вспомогательное оборудование, в котором нуждаются владельцы жилых домов. Помимо кемперов, CWH также занимается водным и морским отдыхом, продает лодки и другие плавсредства, а также буксировочные прицепы и другое оборудование.

CWH работает через свои дочерние компании и в настоящее время является крупнейшим розничным продавцом автофургонов и сопутствующих товаров для активного отдыха и кемпинга, работающих на рынке США. Бренды Camping World и Good Sam компании работают с 1966 года, и компания позаботилась о том, чтобы узнать своих клиентов и узнать, чего они хотят.

Знание клиента является благом для любого бизнеса, и CWH использовала свои знания, чтобы превзойти прогнозы доходов и доходов на первый квартал этого года. Хотя и верхняя, и нижняя линии снизились по сравнению с прошлым годом, обе прибыли превзошли ожидания. Верхний показатель, общий доход в размере 1,49 миллиарда долларов, был на 10 миллионов долларов больше, чем ожидали Уолл-стрит, в то время как итоговый показатель разводненной прибыли на акцию без учета GAAP в размере 14 центов был на 17 центов лучше, чем ожидаемый убыток в 3 цента.

Компания объяснила свои хорошие результаты рекордными продажами подержанных автомобилей, которые выросли на 10,4% в годовом исчислении и достигли 444,7 млн долларов за квартал. Продажи подержанных автомобилей выросли на 13,3% и достигли 12 432 единиц, что также является рекордом компании. Увеличение продаж подержанных автомобилей отражает ограничения для клиентов в ужесточающейся экономической среде, но также и сохраняющийся высокий спрос.

В своем шаге, демонстрирующем уверенность компании, ранее в этом месяце CWH объявила, что намерена открыть свой первый офис в Монтане путем приобретения компании I-90 RV, базирующейся в Биллинге. Этот шаг увеличит присутствие CWH на северных равнинах; Подробности предполагаемой сделки пока не разглашаются. Этот шаг следует за шестью аналогичными объявлениями за последние месяцы, объявив о приобретении в штатах Арканзас, Калифорния, Мичиган, Орегон и Юта.

Что касается дивидендов, мы обнаруживаем, что последний раз CWH выплачивала свои дивиденды в марте за 1 квартал 2023 года. Дивиденд по обыкновенным акциям в размере 62,5 цента в годовом исчислении составляет 2,50 доллара и дает высокую доходность в 10%. Это вдвое больше, чем последние показатели инфляции в годовом исчислении.

Все это привлекло внимание аналитика Baird Крейга Кеннисона, который впечатлен способностью CWH меняться в соответствии с тенденциями и потребностями рынка.

«CWH сообщила о росте ожиданий EBITDA, вызванном ростом рынка подержанных жилых домов. Нам нравится поворот к рынку подержанных автомобилей, который предлагает более доступные варианты для потребителей и более широкий адресный рынок для Camping World — и все это при использовании уникальных инструментов поиска, разработанных CWH. Отдельно руководство сообщило об агрессивной фазе консолидации дилеров, основанной на нескольких сделках, уже заключенных в 2023 году. Настроения инвесторов еще не стали положительными в отношении дилеров, но мы видим ценность для терпеливых инвесторов в том случае, если CWH продолжает выплачивать дивиденды (10%)». — высказал мнение Кеннисон.

С этой целью 5-звездочный аналитик дает акциям CWH рейтинг «Выгоднее» (то есть «покупать»), а также целевую цену в 28 долларов, что предполагает потенциал роста на 12,5% в предстоящем году. (Чтобы посмотреть послужной список Кеннисона, нажмите здесь)

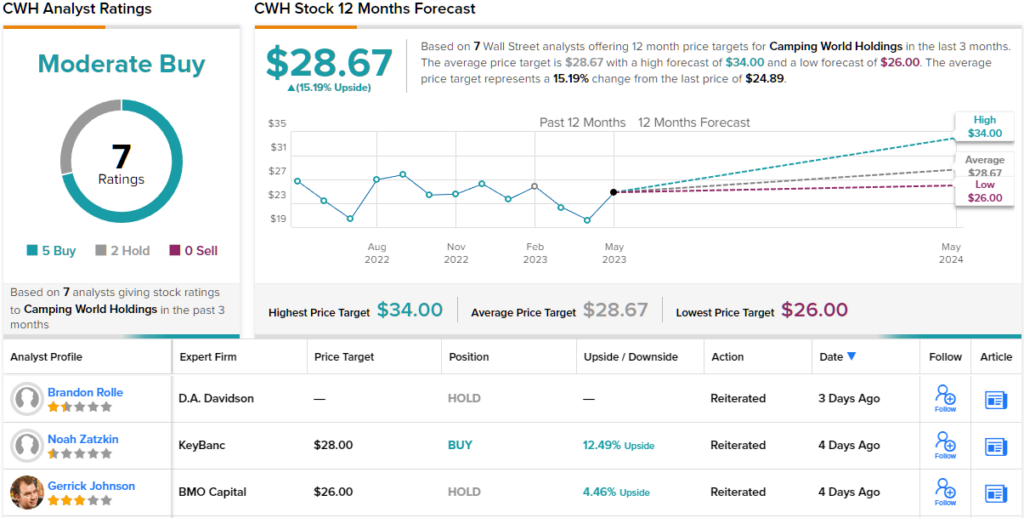

В целом акции имеют консенсус-рейтинг «Умеренная покупка», основанный на 7 обзорах аналитиков, в том числе 5 «покупок» и 2 «удержания». Средняя целевая цена в $28,67 предполагает годовой прирост в размере 15% от текущей цены акций в $24,84. (См. прогноз запасов CWH)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Лидеры роста акций на сегодняшний день: FSLR, ALB и другие

2024-09-16 просмотры: 247 -

Акции и компании США

Ралли Starbucks (NASDAQ:SBUX) продолжается, инвесторы и аналитики не теряют надежды

2024-09-16 просмотры: 104 -

Акции и компании США

Roku (NASDAQ:ROKU) расширяет свои спортивные планы

2024-09-16 просмотры: 241 -

Акции и компании США

Используйте опционы, чтобы заработать на буме Nio (NYSE:NIO) после публикации прибыли

2024-09-16 просмотры: 107 -

Акции и компании США

У Баффета и Гриффина есть одна общая черта: им обоим нравятся акции Sirius XM и Ulta Beauty

2024-09-16 просмотры: 373 -

Акции и компании США

Акции Meta Platforms (NASDAQ:META) истощаются на фоне импульса

2024-09-16 просмотры: 281 -

Акции и компании США

Bank of America бьёт по столу акциями Palantir

2024-09-16 просмотры: 186 -

Акции и компании США

OpenAI оценен в 150 млрд долларов в последнем раунде финансирования

2024-09-16 просмотры: 221 -

Акции и компании США

«Недостаток может быть значительным», — говорит инвестор об акциях Nvidia

2024-09-16 просмотры: 398