💬 «Я не вижу большой рецессии»: босс BlackRock Ларри Финк отвергает опасения по поводу экономического спада в этом году — вот 3 основные акции, на которые можно сделать ставку

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

«Я не вижу большой рецессии»: босс BlackRock Ларри Финк отвергает опасения по поводу экономического спада в этом году — вот 3 основные акции, на которые можно сделать ставку

Все говорят о перспективе рецессии. Ну, на самом деле, не у всех, похоже. В отличие от широко распространенного мнения о том, что рецессия почти неизбежна, генеральный директор BlackRock Ларри Финк считает иначе.

Финк утверждает, что из-за огромного объема стимулов, направленных на экономику со стороны множества законопроектов, таких как Закон о снижении инфляции, Закон об инфраструктуре и Закон о чипах и науке, маловероятно, что рецессия материализуется.

«Эти три законопроекта — это стимул на триллион долларов в течение следующих нескольких лет», — пояснил генеральный директор крупнейшей управляющей компании в мире. «Подумайте о том, сколько рабочих мест создает инфраструктура. Подумайте о спросе на товары, когда мы строим инфраструктуру».

Так что это будет хорошей новостью для инвесторов, которые обеспокоены состоянием экономики и ищут следующие акции, на которые можно опереться. И здесь BlackRock также может помочь.

Используя базу данных TipRanks, мы отследили три ведущих акции, для которых BlackRock в настоящее время является одним из крупнейших институциональных держателей. Более того, все они также оцениваются консенсусом аналитиков как активные покупки. Итак, давайте рассмотрим, что делает их привлекательными для инвестиций прямо сейчас.

Валеро Энерджи (ВЛО)

Мы начнем с энергетического сектора с крупного игрока в этой области. По сути, Valero — крупнейший независимый нефтеперерабатывающий завод в мире. Базируясь в Сан-Антонио, штат Техас, Valero контролирует 15 нефтеперерабатывающих заводов, расположенных в США, Канаде и Великобритании, с общей пропускной способностью более 3 миллионов баррелей в день. Кроме того, Valero является вторым по величине производителем возобновляемого топлива в мире.

Акции энергетических компаний наслаждались своим моментом на солнце в прошлом году, и, отражая чрезмерный спрос, цифры Valero Q4 добавили дополнительный блеск тому, что было лучшим годом для компании.

Его НПЗ работают на уровне 97 % (лучший показатель загрузки с 2018 года) – прибыль увеличилась более чем втрое по сравнению с 4 кварталом 2021 года, а чистая прибыль достигла 3,1 млрд долларов США, что означает скорректированную прибыль. EPS составляет 8,45 доллара, что легко превышает прогноз Уолл-стрит в 7,22 доллара. Операционная прибыль сегмента нефтепереработки выросла на 230% по сравнению с аналогичным периодом прошлого года до 4,1 млрд долларов, поскольку Valero воспользовалась разрывом между ценами на сырую нефть и нефтепродукты. Благодаря своему успеху Valero также удалось сократить свой долг на 2,7 миллиарда долларов в прошлом году, а более сильный баланс компании позволил ей увеличить доходность для акционеров.

И это становится еще более захватывающим. BlackRock, один из крупнейших игроков в финансовом мире, поддержал Valero, имея колоссальные 36 761 291 акцию на сумму около 4,72 миллиарда долларов, исходя из текущей цены акций. Эти значительные инвестиции подчеркивают уверенность BlackRock в потенциале роста и успеха Valero.

И не только они проявляют доверие к этому имени. Аналитик Stifel Райан Тодд считает, что модель Valero защитит ее от любых негативных макроэкономических явлений.

«Несмотря на экономические проблемы, маржа нефтепереработки остается стабильной, товарные тенденции обнадеживают (особенно на рынках бензина и реактивных двигателей), и ограниченные глобальные мощности, вероятно, сохранятся в течение некоторого времени», — пояснил Тодд. «VLO остается лучшей в своем классе по всем показателям, от прочности портфеля до операционной надежности и качества управления, и всего лишь с 4-кратной прибылью на акцию PSCe в 2023 году (6-кратный консенсус), акции остаются значительно недооцененными, на наш взгляд, ограничивать воздействие того, что выглядит все более привлекательным в сезоне 2023 года».

Все вышеперечисленное в сочетании с убедительной оценкой побудило Тодда сохранить рекомендацию «Покупать» VLO. Вдобавок к этому 5-звездочный аналитик дает акции целевой цены в $188, предполагая потенциал роста ~ 46%. (Чтобы посмотреть послужной список Тодда, нажмите здесь)

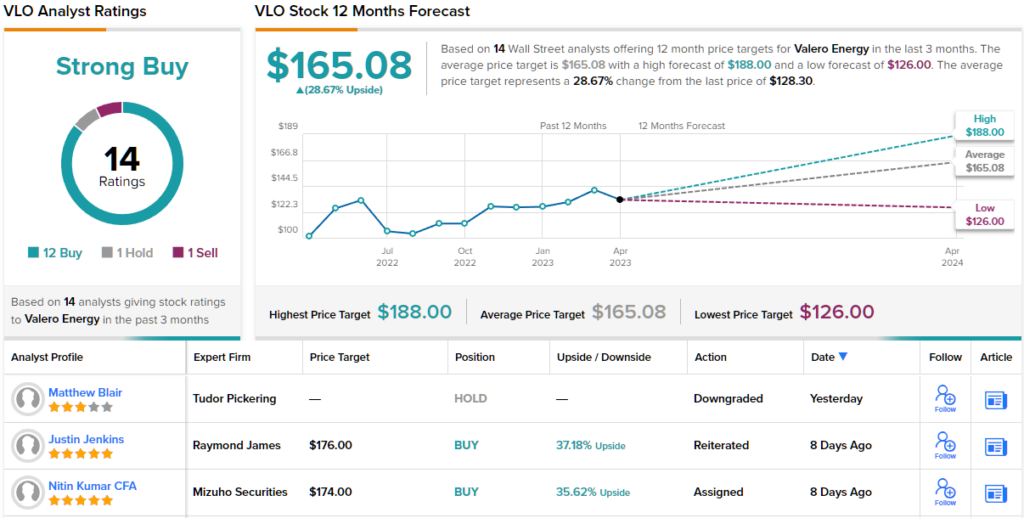

В целом VLO получила 14 недавних обзоров аналитиков, в которых 12 покупок, 1 удержание и 1 продажа поддерживают консенсус-рейтинг «сильная покупка» по акциям. Акции продаются по цене $128,30, а их средняя целевая цена $165,08 предполагает потенциал роста примерно на 29% в следующем году. (См. прогноз запасов VLO)

Шлюмберже Лимитед (SLB)

От одного энергетического гиганта до еще большего: Schlumberger претендует на звание крупнейшей в мире компании по морскому бурению, что делает ее тяжеловесом в сфере нефтесервисных услуг. Компания обеспечивает мировую нефтегазовую отрасль нефтепромысловым оборудованием и услугами и работает более чем в 120 странах мира. Среди услуг Schlumberger — испытания нефтяных скважин, оценка площадок, обработка данных, бурение и подъемные работы, а также управленческие и консалтинговые решения.

Schlumberger опубликует свои цифры за первый квартал позже на этой неделе (пятница, 21 апреля), но мы можем вернуться к цифрам за четвертый квартал, чтобы понять финансовые тенденции. Выручка достигла 7,9 млрд долларов, увеличившись на 26,5% по сравнению с прошлым годом, и на 110 млн долларов превысила ожидания аналитиков. Аналогичным образом, чистая прибыль на акцию выросла на 76% по сравнению с аналогичным периодом прошлого года до 0,71 доллара, превысив прогноз в 0,68 доллара. Компания достигла свободного денежного потока в размере около 900 миллионов долларов США за квартал, поскольку операционный денежный поток достиг 1,6 миллиарда долларов США.

BlackRock четко осознает силу Schlumberger. Обладая огромной позицией стоимостью 5,52 миллиарда долларов США, основанной на общем владении 105 972 586 акциями, BlackRock полностью соответствует видению Schlumberger на будущее.

Оценивая перспективы этой компании, аналитик Barclays Дэвид Андерсон считает, что инвесторам следует обратить внимание на глобальное позиционирование Schlumberger, а также ожидает еще одного сильного результата в предстоящих квартальных отчетах.

«С начала года мы спорим о том, чтобы владеть теми, кто больше всего связан с Ближним Востоком и офшорами, рынками, определяемыми продолжительностью с видимостью в несколько лет», — сказал Андерсон. «Обладая самым большим присутствием на Ближнем Востоке и, возможно, лучшими позициями в области морских технологий, SLB должна снова подняться над схваткой в этом квартале… SLB превзошла оценки EBITDA за последние пять кварталов подряд, и мы не видим причин для этого в этом квартале. быть другим… SLB остается именем, которым следует владеть, на наш взгляд, особенно в средне- и долгосрочном инвестиционном горизонте».

Таким образом, Андерсон присваивает акциям SLB рейтинг «Перевес» (то есть «Покупать»), подкрепленный целевой ценой в 74 доллара. Если эта цифра будет достигнута, инвесторы получат прибыль в размере 42% через год. (Чтобы посмотреть послужной список Андерсона, нажмите здесь)

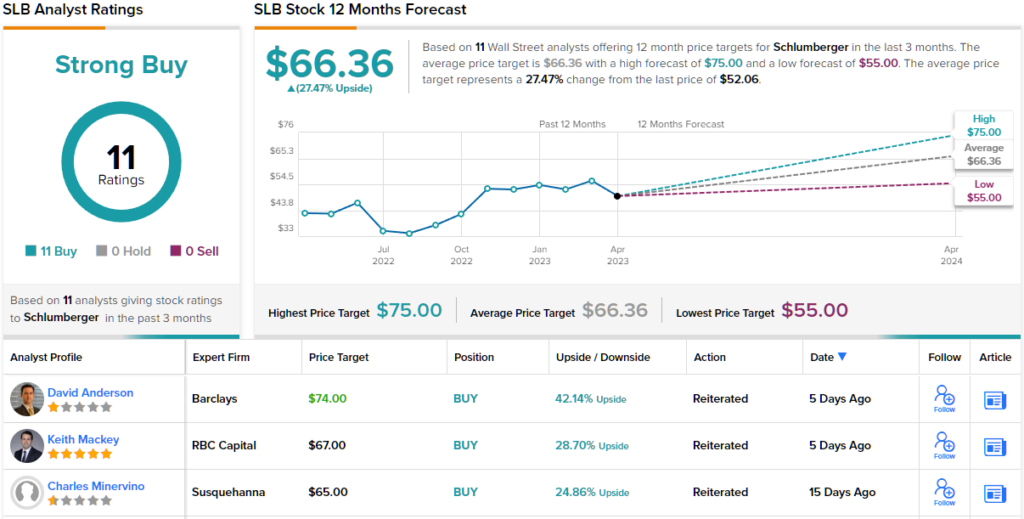

В целом, SLB, похоже, соответствует всем критериям аналитиков Street. Все 11 недавних отзывов положительные, что, естественно, делает общее мнение «сильной покупкой». Между тем, средняя цель в настоящее время составляет 66,36 доллара, что предполагает потенциал роста на 27% по сравнению с текущими уровнями. (См. прогноз запасов SLB)

CVS Здоровье (CVS)

Что касается нашей последней акции, одобренной BlackRock, давайте теперь обратимся к другому гиганту, который работает в совершенно другой области. Американский колосс здравоохранения CVS Health — одна из крупнейших в мире компаний в области здравоохранения, рыночная капитализация которой составляет 95,92 миллиарда долларов. В настоящее время он также занимает 4-е место в списке Fortune 500.

Бизнес предлагает, среди прочего, аптечные услуги, телемедицинскую помощь, покрытие рецептов на хронические заболевания и планы медицинского страхования для коммерческого и специального страхования. страховая компания Aetna.

Как и подобает компании такого размера, CVS приносит огромные доходы. В последнем отчете за 4 квартал 2022 года компания показала 83,8 млрд долларов выручки, превзойдя прогноз Street на 7,43 млрд долларов. Прил. Прибыль на акцию в размере 1,99 доллара также оказалась выше прогнозируемого аналитиками 1,93 доллара.

Компания также гордится тем, что выплачивает дивиденды 105 кварталов подряд. Текущая выплата составляет 0,60 доллара США и дает 3%.

Тем не менее, несмотря на высокие доходы и постоянство, в этом году акции были распроданы, поскольку инвесторы, похоже, сомневаются в стратегии компании и в том, как она может повлиять на дивиденды. В последнее время CVS выплеснула миллиарды на специалиста по первичной медико-санитарной помощи Oak Street Health и фирму по уходу на дому Signify Health.

BlackRock, однако, должен оставаться большим сторонником истории CVS. Он владеет 94 974 082 акциями, которые по текущей рыночной цене стоят колоссальные 7,2 миллиарда долларов.

Глядя на перспективы CVS, аналитик Jefferies Брайан Танквилат считает, что инвестиции окупятся, и подчеркивает привлекательную цену акций. Он пишет: «Мы по-прежнему положительно относимся к CVS, учитывая наше убеждение в том, что рост прибыли на акцию должен ускориться после 2024 года, поскольку выполнение стратегических целей MGMT дает конкретные преимущества в прибылях и убытках (т. ), а также синергии, реализованные в других направлениях бизнеса CVS. Оценка и генерация денежных средств остаются привлекательными, так же как CVS доказывает устойчивость своего бизнеса к более широким макроэкономическим факторам».

С этой целью Танквилат рекомендует покупать акции CVS, в то время как его рыночная цена в $143 предполагает, что акции недооценены на 89%. (Чтобы посмотреть послужной список Tanquilut, нажмите здесь)

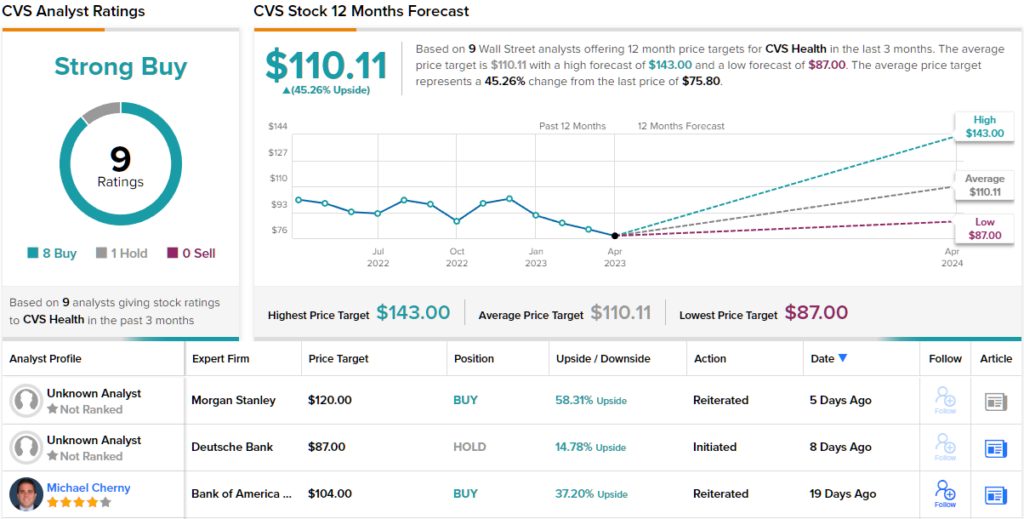

Это еще одно имя с надежной поддержкой со стороны Улицы. В то время как один аналитик предпочитает пропустить это, все 8 других обозревателей говорят «покупать», что приводит к консенсус-рейтингу «сильная покупка». Учитывая среднюю цель в $110,11, через год инвесторы могут получить прибыль в размере 45%. (См. прогноз запасов CVS)

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранному аналитику. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Лидеры роста акций на сегодняшний день: FSLR, ALB и другие

2024-09-16 просмотры: 246 -

Акции и компании США

Ралли Starbucks (NASDAQ:SBUX) продолжается, инвесторы и аналитики не теряют надежды

2024-09-16 просмотры: 103 -

Акции и компании США

Roku (NASDAQ:ROKU) расширяет свои спортивные планы

2024-09-16 просмотры: 240 -

Акции и компании США

Используйте опционы, чтобы заработать на буме Nio (NYSE:NIO) после публикации прибыли

2024-09-16 просмотры: 106 -

Акции и компании США

У Баффета и Гриффина есть одна общая черта: им обоим нравятся акции Sirius XM и Ulta Beauty

2024-09-16 просмотры: 372 -

Акции и компании США

Акции Meta Platforms (NASDAQ:META) истощаются на фоне импульса

2024-09-16 просмотры: 279 -

Акции и компании США

Bank of America бьёт по столу акциями Palantir

2024-09-16 просмотры: 184 -

Акции и компании США

OpenAI оценен в 150 млрд долларов в последнем раунде финансирования

2024-09-16 просмотры: 219 -

Акции и компании США

«Недостаток может быть значительным», — говорит инвестор об акциях Nvidia

2024-09-16 просмотры: 396