💬 2 дивидендных акции с рейтингом покупки менее 10 долларов и дивидендной доходностью не менее 12%

2 дивидендных акции с рейтингом покупки менее 10 долларов и дивидендной доходностью не менее 12%

Вы любите дивиденды? Конечно, знаете — и правильно!

Ученые, изучающие исторические показатели фондового рынка, подсчитали, что с течением времени выплаты (а также реинвестирование и начисление сложных процентов) дивидендов составляли от 30% до 90% общей прибыли S&P 500. Проще говоря, если вы не инвестируете в дивидендные акции, вы делаете это неправильно.

Используя платформу TipRanks, мы нашли две акции, которые предлагают дивиденды с доходностью не менее 12% — это почти в 7 раз выше средней доходности, наблюдаемой сегодня на рынках, и, что самое приятное, все они предлагают инвесторам низкую стоимость входа. , менее 10 долларов за акцию. Давайте посмотрим поближе.

Фонд недвижимости Seven Hills (SEVN)

Мы начнем с Seven Hill Realty Trust, компании по финансированию недвижимости, работающей как инвестиционный фонд недвижимости (REIT) с упором на средний рынок и переходную коммерческую недвижимость на рынках США. Короче говоря, Seven выдает и инвестирует в первые ипотечные кредиты на коммерческую недвижимость. Портфель компании может похвастаться общей суммой кредитных обязательств в размере 727,5 млн долларов США со средневзвешенным максимальным сроком погашения 3,3 года. В настоящее время Seven управляет общими активами на сумму около 37 миллиардов долларов.

Как и большинство компаний, работающих в сфере REIT, Seven имеет обширную историю надежных выплат дивидендов, начиная с 2012 года, а общая история выплаты дивидендов восходит к 2007 году. определенный процент прибыли должен возвращаться непосредственно акционерам каждый год; Дивиденды представляют собой удобный способ соблюдения требований, и результатом обычно является надежная выплата и высокая доходность.

В случае с Seven дивиденды подтверждаются данными о доходах, которые в настоящее время показывают смешанные результаты по сравнению с прошлым годом. В последнем отчетном квартале, 4 квартале 2022 года, компания получила прибыль от выручки в размере 9,3 млн долларов, что оказалось ниже прогноза в 10,5 млн долларов. Скорректированная распределяемая прибыль, важный показатель для дивидендных инвесторов, составила 5,37 млн долларов США, что соответствует приросту на 76% в годовом исчислении; в расчете на акцию скорректированная распределяемая прибыль составила 37 центов на обыкновенную акцию, превзойдя прогноз на 48% и увеличившись на 76% по сравнению с прошлым годом.

Значительный рост распределяемой прибыли вселил уверенность в руководство, и еще в январе Seven увеличила свои квартальные дивиденды на 40%. В тот же день после этого объявления акции подскочили на 15%.

В последнем объявлении о выплате дивидендов Seven, запланированном на 18 мая, компания сохранила повышенный дивиденд в размере 35 центов на обыкновенную акцию. При годовой ставке $1,40 на акцию дивиденды в настоящее время приносят заоблачные 14%.

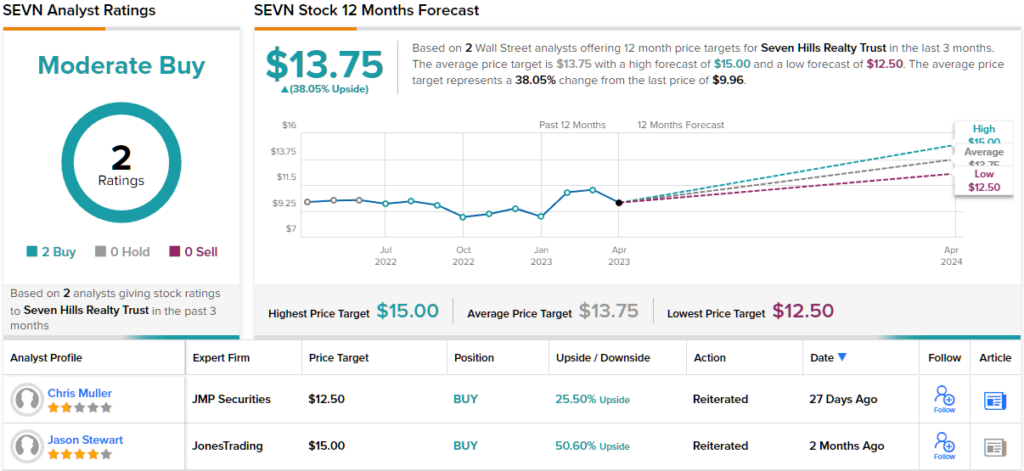

По мнению аналитика JMP Криса Мюллера, все это составляет акции, заслуживающие второго взгляда. Мюллер обращает особое внимание на текущий режим процентных ставок в своих комментариях, написав: «Наша новая модель отражает наш прогноз процентной ставки на март 2023 года, согласно которому одномесячные ставки LIBOR на конец 23/24 года составят 4,55%/3,50%. Мы смоделировали, что квартальные дивиденды останутся на новом повышенном уровне в 0,35 доллара на акцию до 2024 года… Поскольку акции SEVN сейчас торгуются всего по 0,55x GAAP BV на 31 декабря в размере 18,46 доллара, мы считаем текущий дисконт к балансовой стоимости необоснованным, учитывая рост прибыли. активы, попутный ветер от повышения процентных ставок и потенциал для дальнейшего значимого роста дивидендов».

Количественно оценивая свою позицию, Мюллер дает акциям SEVN рейтинг «лучше рынка» (то есть «покупать») с целевой ценой в $12,50, что указывает на потенциал роста на 26% в течение одного года. Основываясь на текущей дивидендной доходности и ожидаемом росте цены, потенциальная общая доходность акций составляет около 40%. (Чтобы посмотреть послужной список Мюллера, нажмите здесь)

Уменьшив масштаб, мы обнаружим, что SEVN получает рейтинг «Умеренная покупка» на основе консенсуса аналитиков, основанного на 2 недавних положительных отзывах в файле. Акции торгуются по цене 9,91 доллара, а их средняя целевая цена, составляющая 13,75 доллара, предполагает 38-процентную прибыль на годовом горизонте. (См. прогноз акций SEVN)

Ритм Капитал (РИТМ)

Что касается второй акции в нашем списке, мы обратимся к Rithm Capital, еще одному REIT, работающему как фирма с внутренним управлением. Компания работает на «обоих концах» своего бизнеса, как по выдаче ипотечных кредитов, так и по правам обслуживания ипотечных кредитов (MSR). Инвестиционный портфель Rithm в значительной степени ориентирован на обслуживание: 44% приходится на обслуживание ипотечных кредитов, а еще 29% — на инвестиции, связанные с MSR. Еще 8% портфеля составляют дебиторская задолженность по ипотечным кредитам, а 5% указаны как исходные или первоначальные ипотечные кредиты. Остальную часть портфеля составляют ценные бумаги и недвижимость, а также жилищные ипотечные кредиты.

Взгляд на некоторые из основных показателей компании дает представление о качестве Rithm. Общая сумма активов компании составляет около 32 миллиардов долларов, включая 8,89 миллиардов долларов в MSR и связанных с ними активах. По состоянию на конец 2022 года у Rithm было около 3 миллионов клиентов. Компания была образована в результате реструктуризации летом 2021 года и с тех пор выплатила своим инвесторам более 4,4 миллиарда долларов в виде дивидендов.

Дивиденды, которые выплачивает Rithm, поддерживаются прочной базой прибыли, доступной для распределения, в размере 156,9 млн долларов США на конец 4 квартала 2022 года. Это был результат не по GAAP, который составил 33 цента на акцию, что на 4 цента лучше, чем прогнозировалось. Прибыль от распределения показала скромный рост по сравнению с 153 миллионами долларов и 32 центами на акцию в 3 квартале 2022 года. Общий доход Rithm в четвертом квартале, составивший 762,4 млн долларов, оказался на 12,3 млн долларов лучше, чем ожидалось.

Основываясь на доходах за четвертый квартал, Rithm объявила о выплате дивидендов в размере 25 центов на обыкновенную акцию, которые должны быть выплачены 28 апреля. Выплата в размере 1 доллара в годовом исчислении обеспечивает впечатляющую доходность дивидендов в размере 12,6% и знаменует собой седьмой квартал подряд с дивидендами в размере 12,6%. этот уровень. Rithm выплатила 118,6 млн долларов в виде общих дивидендов в четвертом квартале и 470,4 млн долларов в 2022 году в целом. Общая сумма дивидендов, выплаченных в 2022 году, выросла на 14,8% по сравнению с прошлым годом.

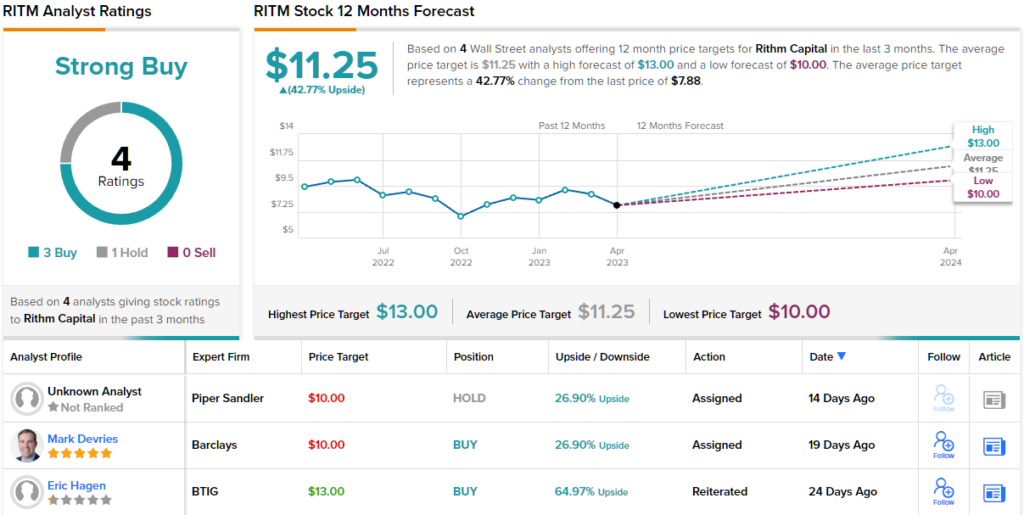

В своем освещении этого Rithm для BTIG аналитик Эрик Хаген впечатлен способностью компании сохранять стабильные дивиденды и отмечает, что MSR в портфеле демонстрируют большой потенциал для поддержания базы прибыли.

«Нам нравятся акции здесь отчасти потому, что мы видим, что стабильность дивидендов в основном является функцией медленной предоплаты в портфеле MSR и в меньшей степени обусловлена возвращением сегмента происхождения к прибыльности в ближайшей перспективе. Мы ожидаем, что оценки MSR все еще находят некоторую поддержку со стороны более высоких краткосрочных процентных ставок, хотя с этой целью мы считаем, что растущие ожидания того, что ФРС снизит ставки в конце этого года, могут ограничить некоторый потенциал роста для обслуживания оценок. Примерно половина капитала компании находится в портфеле MSR, но с учетом имеющегося у нее рычага, по нашим оценкам, он приближается к 60–75% основной прибыли», — считает Хаген.

Анализ Хагена показывает, что акции RITM стоит покупать, а целевая цена составляет 13 долларов, что предполагает значительный потенциал роста на 64% в течение следующего года. (Чтобы посмотреть послужной список Хагена, нажмите здесь)

В целом, есть 4 недавних обзора аналитиков по этим акциям, и они включают 3 покупки против одного удержания для консенсус-рейтинга «сильная покупка». Акции продаются за 7,89 доллара, а средняя целевая цена в 11,25 доллара предполагает, что к концу года они вырастут примерно на 43%. (см. прогноз акций РИТМ)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

- экономические новости 2023

- обзор рынка акций США

- новости американских компаний

- дивиденды американских компаний 2023

- фундаментальный анализ рынка

- как заработать деньги 2023

- какие акции купить

- акции роста США

- торговые идеи

- инвестидеи 2023

- технический анализ акций

Свежие новости по теме: Американский рынок акций

-

Акции и компании СШАчитать 6 мин.

CAVA Group (NYSE:CAVA): аппетит инвесторов к сети салатов растет

-

Акции и компании СШАчитать 1 мин.

Norden Crown оптимизирует структуру капитала

-

Акции и компании СШАчитать 1 мин.

Акционеры ENB Financial Corp подтверждают лидерство и надзор

-

Акции и компании СШАчитать 1 мин.

Решения акционеров American Express и выборы директоров

-

Акции и компании СШАчитать 3 мин.

Бывшие любимцы пандемии накапливают огромные потери со своих пиков

-

Акции и компании СШАчитать 4 мин.

«Оставайтесь в стороне», — говорит Нидэм о Lucid Stock

-

Акции и компании СШАчитать 2 мин.

Спящая страна (TSE:ZZZ) Инвесторы страдают от бессонницы после прибыли и падения акций

-

Акции и компании СШАчитать 3 мин.

Что говорит вам торговый инструмент MACD?

-

Акции и компании СШАчитать 8 мин.

MSFT, TSLA или NVDA: какие акции «Великолепной семерки» являются наиболее привлекательными?