💬 «Конец медвежьего рынка может быть не за горами», — говорит Morgan Stanley. Вот 3 акции, которые банковский гигант любит для долгосрочного роста

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

«Конец медвежьего рынка может быть не за горами», — говорит Morgan Stanley. Вот 3 акции, которые банковский гигант любит для долгосрочного роста

Этот год начался с сильного ралли на рынках, но в прошлом месяце позитивные настроения начали иссякать. Банкротство Silicon Valley Bank породило опасения по поводу заражения и последующего массового изъятия банков, которые лишь частично были компенсированы действиями федерального регулирующего органа. Но растет консенсус в отношении того, что именно действия федеральных властей создали условия для банковского кризиса, когда центральный банк повысил процентные ставки для борьбы с инфляцией. Теперь инвесторы пытаются справиться с последствиями: кипящие банковские проблемы, постоянная высокая инфляция и повышенные процентные ставки.

Но не все так печально и мрачно. По словам Майка Уилсона, главного стратега по акциям США в Morgan Stanley, то, что мы наблюдаем сейчас, может предвещать начало конца медвежьего рынка. В то время как рынок нестабилен, Уилсон описывает положительную установку для инвесторов, желающих держать акции в долгосрочной перспективе.

«С точки зрения фондового рынка [недавние] события означают, что доступность кредита снижается для широких слоев экономики, что может стать катализатором, который наконец убедит участников рынка в том, что оценки прибыли слишком высоки. Мы терпеливо ждали этого признания, потому что с ним приходит реальная возможность для покупки… Мы думаем, что именно так заканчиваются медвежьи рынки», — считает Уилсон.

Биржевые аналитики Morgan Stanley следуют примеру Уилсона и указывают на акции, предлагающие солидные возможности в долгосрочной перспективе. Мы просмотрели подробности о трех из этих выборов.

UnitedHealth Group (UNH)

На первом месте крупнейшая в мире страховая компания UnitedHealth. Компания в первую очередь является поставщиком полисов медицинского страхования и в сотрудничестве с работодателями, поставщиками услуг и правительствами делает здравоохранение доступным для более чем 151 миллиона человек.

Масштаб этого бизнеса виден в отчетах о доходах компании. В последнем отчетном квартале, 4 квартале 2022 года, UnitedHealth продемонстрировала квартальную выручку в размере 82,8 млрд долларов, что на 12% больше, чем в прошлом году, и примерно на 270 млн долларов больше, чем ожидалось. В итоге у компании была прибыль на акцию не по GAAP в размере 5,34 доллара, что на 19% больше, чем в прошлом году, и выше консенсус-прогноза в 5,17 доллара. За весь год выручка UnitedHealth составила 324 миллиарда долларов, что на 13% больше, чем в прошлом году. Скорректированная чистая прибыль компании за весь год составила 22,19 доллара на акцию.

Забегая вперед, UNH рассчитывает на доход от 357 до 360 миллиардов долларов в 2023 году и прогнозирует получение от 24,40 до 24,90 долларов скорректированной чистой прибыли на акцию.

Покрывая эти акции для Morgan Stanley, 5-звездочный аналитик Эрин Райт излагает простой пример для рассмотрения инвесторами, говоря: «В медицинском страховании главное — масштаб, а UNH — крупнейшая национальная страховая компания, занимающая первые три позиции почти во всех видах страхования. рынки. Мы считаем, что устойчивость диверсифицированного бизнеса UNH обеспечит долгосрочный рост прибыли, выражающийся двузначным числом, с высокой заметностью лучшей в своем классе вертикально интегрированной MCO в высокозащитной категории».

С этой целью Райт оценивает акции UNH как «Перевес» (т. е. «Покупать»), а ее целевая цена в 587 долларов предполагает прибыль примерно на 22% на годовом временном горизонте. (Чтобы посмотреть послужной список Райта, нажмите здесь)

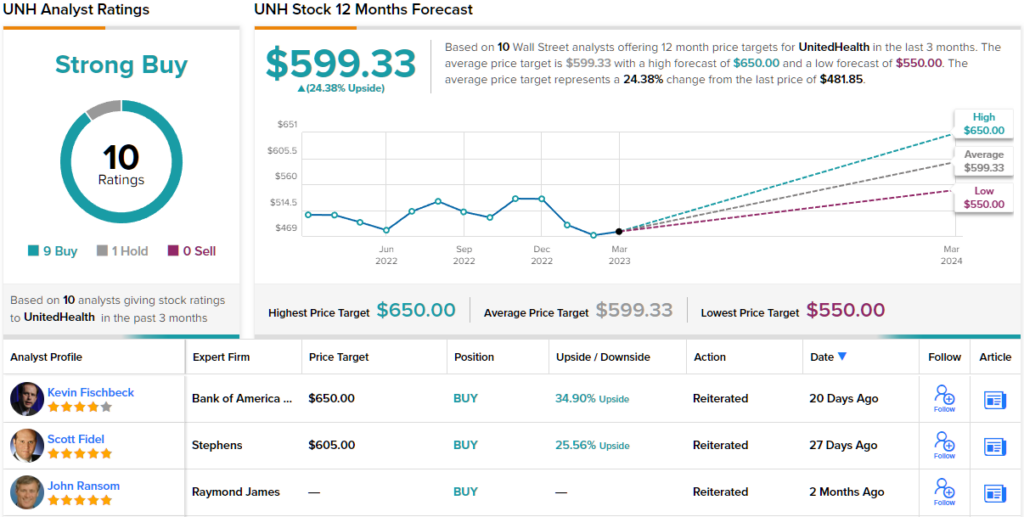

В целом консенсус по поводу сильной покупки этих акций подтверждается 10 недавними обзорами аналитиков, в которых соотношение 9 к 1 в пользу покупки выше, чем удержание. Средняя целевая цена акций в размере 599,33 доллара США указывает на потенциал роста на 24% в течение одного года по сравнению с текущей ценой акций в 481,82 доллара США. В качестве небольшого бонуса компания также выплачивает регулярные дивиденды, которые в настоящее время приносят 1,4% годовых. (См. прогноз запасов UNH)

T-Mobile США (TMUS)

Следующий выбор Morgan Stanley, на который мы смотрим, — это еще один гигант своей отрасли. T-Mobile — одно из самых известных имен в сфере беспроводного бизнеса в США и второй по величине поставщик беспроводных сетевых услуг на рынке США.

По состоянию на конец 2022 года у компании было 1,4 миллиона новых счетов с постоплатой за год, а общее количество чистых клиентов составило 113,6 миллиона. T-Mobile является лидером по внедрению услуг 5G в США и может похвастаться 2,6 миллионами клиентов высокоскоростного интернета на конец 2022 года.

Большое количество клиентов и значительная доля рынка привели к высоким результатам прибыли. В последнем квартальном отчете T-Mobile за 4 квартал 2022 г. прибыль на акцию по GAAP составила 1,18 доллара, что превышает прогноз на 8 центов, или 7%, и выросло на впечатляющие 247% по сравнению с прошлым годом.

Компания добилась таких результатов, несмотря на небольшое снижение выручки. Квартальная выручка в размере 20,3 млрд долларов оказалась на 39 млн долларов ниже ожиданий и снизилась на 2,4% в годовом исчислении.

Однако свободный денежный поток действительно выделялся. Свободный денежный поток T-Mobile за четвертый квартал составил 2,2 миллиарда долларов, а показатель свободного денежного потока за весь год, составивший 7,7 миллиарда долларов, продемонстрировал «ведущий в отрасли» рост на 36%, а также превзошел ранее опубликованный прогноз. Генерация денежных средств компании позволила поддержать стоимость акций путем выкупа 21,4 млн акций в 2022 году на общую сумму 3 млрд долларов.

Эти акции получили одобрение от Саймона Флэннери, еще одного 5-звездочного аналитика Morgan Stanley. Фланнери писал о TMUS: «Компания имеет четкую стратегию роста, основанную в первую очередь на увеличении доли на ключевых, недостаточно освоенных рынках: в малых городах/сельских районах, на предприятиях и в 100 крупнейших ищущих рыночную сеть. Кроме того, T-Mobile лидирует в области фиксированного беспроводного домашнего широкополосного доступа в качестве совершенно новой рыночной возможности для компании, которая, как ожидается, к 2025 году увеличится до 7-8 миллионов абонентов».

Отслеживая эту позицию в будущем, Флэннери оценивает акции TMUS как перевес (т. е. «покупать») с целевой ценой в 175 долларов, что указывает на потенциал роста ~ 22% в течение следующих 12 месяцев. (Чтобы посмотреть послужной список Флэннери, нажмите здесь)

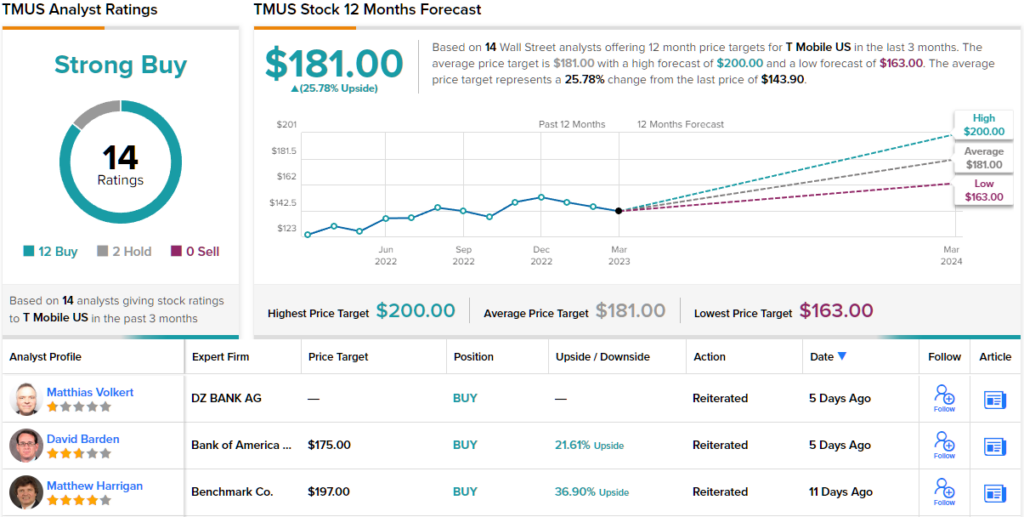

Не менее 14 аналитиков с Уолл-стрит недавно проанализировали акции T-Mobile и присвоили акциям 12 баллов «Покупать» и 2 «Держать» в соответствии с консенсус-рейтингом «Сильная покупка». Акции торгуются по $143,90, при этом средняя целевая цена составляет $181, что предполагает потенциал роста примерно на 26% к концу этого года. (См. прогноз акций TMUS)

Термо Фишер Сайентифик (ТМО)

Мы завершим этот список долгосрочных акций Morgan Stanley с Thermo Fisher Scientific, важным игроком в области лабораторных исследований.

Thermo Fisher является производителем и поставщиком лабораторного оборудования — научных приборов, химикатов и реагентов, материалов для отбора проб и тестирования и даже систем программного обеспечения для лабораторий. Thermo Fisher работает с широкой клиентской базой, обслуживая любых клиентов в любой области, связанной с работой в лаборатории; компания часто имеет дело с учеными, медицинскими исследователями и государственными организациями.

В то время как Thermo Fisher занимает особую нишу, снабжение исследовательских лабораторий было прибыльным в постпандемическом мире. Результаты компании за 4 квартал 2022 года показали, что как выручка, так и чистая прибыль превзошли ожидания, даже если они не выросли по сравнению с прошлым годом. В верхней строке квартальная выручка в размере 11,45 млрд долларов США была на 1,04 млрд долларов США выше прогноза, в то время как чистая прибыль на акцию не по GAAP в размере 5,40 долларов США была на 20 центов выше консенсус-прогноза.

Компания Thermo Fisher привлекла внимание аналитика Morgan Stanley Теджаса Саванта, который пишет: «Нам нравится TMO за широту ее портфолио, диверсифицированную клиентскую базу и масштаб — качества, которые, по нашему мнению, окажутся полезными в преодолении потенциальной рецессии, в дополнение к инфляционному давлению и геополитическая неопределенность. Благоприятное присутствие TMO на конечном рынке, бизнес-система PPI и послужной список последовательного всепогодного исполнения подкрепляют нашу уверенность в долгосрочной основной цели органического роста, установленной руководством, на уровне 7-9% с ростом прибыли на акцию в среднем подростковом возрасте».

Неудивительно, что Савант оценивает акции TMO как «перевес» (т. е. «покупать»), в то время как его 670 долларов предполагают, что акции вырастут на 19% в следующем году. (Чтобы просмотреть послужной список Savant, нажмите здесь)

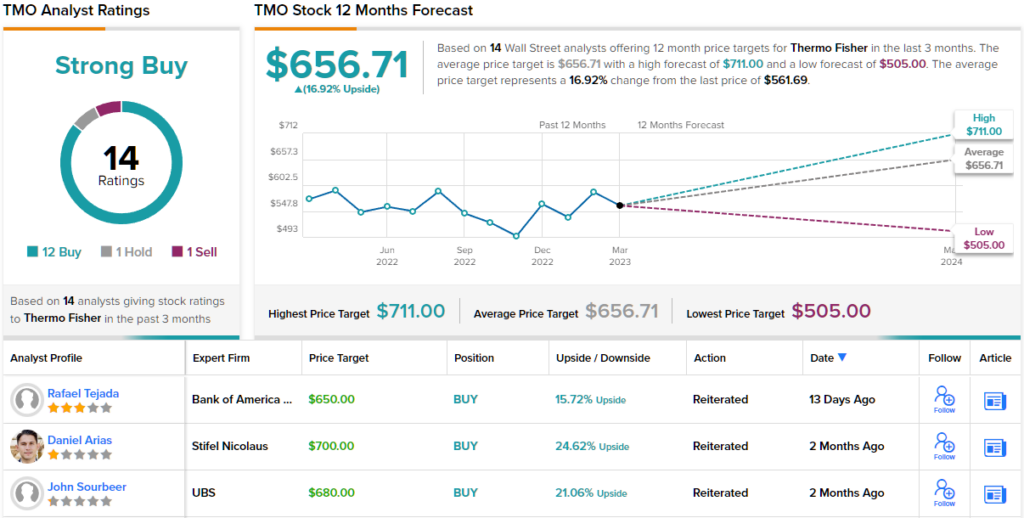

В целом, эта акция получила 14 недавних обзоров аналитиков, в том числе 12 покупок, которые перевешивают 1 «держать» и 1 «продавать» для консенсус-рейтинга «сильная покупка». Средняя целевая цена акций в размере 656,71 доллара предполагает годовой прирост ~ 17% по сравнению с текущей ценой акций в 561,69 доллара. (См. прогноз запасов TMO)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Лидеры роста акций на сегодняшний день: FSLR, ALB и другие

2024-09-16 просмотры: 248 -

Акции и компании США

Ралли Starbucks (NASDAQ:SBUX) продолжается, инвесторы и аналитики не теряют надежды

2024-09-16 просмотры: 105 -

Акции и компании США

Roku (NASDAQ:ROKU) расширяет свои спортивные планы

2024-09-16 просмотры: 243 -

Акции и компании США

Используйте опционы, чтобы заработать на буме Nio (NYSE:NIO) после публикации прибыли

2024-09-16 просмотры: 109 -

Акции и компании США

У Баффета и Гриффина есть одна общая черта: им обоим нравятся акции Sirius XM и Ulta Beauty

2024-09-16 просмотры: 375 -

Акции и компании США

Акции Meta Platforms (NASDAQ:META) истощаются на фоне импульса

2024-09-16 просмотры: 282 -

Акции и компании США

Bank of America бьёт по столу акциями Palantir

2024-09-16 просмотры: 187 -

Акции и компании США

OpenAI оценен в 150 млрд долларов в последнем раунде финансирования

2024-09-16 просмотры: 224 -

Акции и компании США

«Недостаток может быть значительным», — говорит инвестор об акциях Nvidia

2024-09-16 просмотры: 399