💬 Ищете как минимум 7% дивидендной доходности? Goldman Sachs предлагает купить 2 дивидендные акции

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Ищете как минимум 7% дивидендной доходности? Goldman Sachs предлагает купить 2 дивидендные акции

С тех пор как начался банковский кризис, инвесторы обращали внимание на Федеральную резервную систему. Действия центрального банка по процентным ставкам были широко ожидаемы, и инвесторы с нетерпением ждали сигнала, указывающего на то, что ФРС считает инфляцию или банковский кризис более серьезной угрозой.

С объявлением центрального банка о повышении ставки на 25 базисных пунктов, или на 0,25%, создается впечатление, что ФРС попыталась пойти по срединному пути и замедляет свою политику процентных ставок, чтобы успокоить банковский сектор, не отказываясь при этом от борьбы с инфляцией. Ключевая ставка по фондам сейчас находится в диапазоне от 4,75% до 5%; предполагается, что цель ФРС на конец года составит от 5% до 5,25%.

Размышляя над этой ситуацией, главный стратег Goldman Sachs по акциям США Дэвид Костин написал: «Если экономика резко замедлится и оправдает текущие рыночные цены, то инвесторы, скорее всего, перейдут от убыточных акций к предполагаемым «качественным», включая компании с высокой маржой и высокой доходностью. на капитал».

И это приведет нас к дивидендным акциям — неизменно популярной защитной игре, когда рынки портятся. Аналитик Goldman Sachs Кейтлин Берроуз указывает на некоторые качественные дивидендные акции именно для этого. Это игроки Div, предлагающие доходность не менее 7%, и, по мнению аналитика, они также предлагают двузначный потенциал роста.

Килрой Риэлти (KRC)

Начнем с REIT, инвестиционного фонда недвижимости Kilroy Realty. Эти компании являются многолетними чемпионами среди плательщиков дивидендов, и Килрой — хороший пример группы. В портфолио компании 55 объектов недвижимости, в основном в Калифорнии, а также в штатах Вашингтон и Техас. Портфолио Kilroy сосредоточено на офисных помещениях, объектах медико-биологической промышленности, розничной торговле и жилых комплексах. По состоянию на конец 2022 года совокупные активы Килроя составляли почти 10,8 млрд долларов, в том числе 9,5 млрд долларов в виде активов в сфере недвижимости.

Эти активы в сфере недвижимости представляют собой в основном недвижимость в портфеле, общая площадь которого составляет 16,2 миллиона квадратных футов. В конце 4 квартала 2022 года арендная ставка Kilroy составляла 92,9%, а заполняемость — 91,6%. Эти показатели легли в основу хороших показателей компании в последнем отчетном квартале, 4 квартале 2022 года, когда общий доход составил 284,3 млн долларов, превзойдя прогноз на 6,17 млн долларов. Квартальные средства от операций, FFO, ключевой показатель для REIT, составили 1,17 доллара на акцию, что на 2 цента лучше, чем ожидалось.

За весь 2022 год Килрой сообщил о выручке, превышающей 1 миллиард долларов, что стало первым случаем, когда компания достигла такого уровня. FFO за 2022 г. составил $4,68 на разводненную акцию.

Хорошие результаты Kilroy поддерживают выплату дивидендов компании, которая в феврале была объявлена для выплаты 12 апреля в размере 54 цента на обыкновенную акцию. При такой ставке дивиденды в годовом исчислении составляют 2,16 доллара на акцию, что дает доходность выше уровня инфляции в 7,8%.

Анализируя эти высокодоходные дивидендные акции для Goldman Sachs, аналитик Кейтлин Берроуз видит светлое будущее и пишет: «Мы прогнозируем среднегодовой рост FFOPS KRC в период с 2023 по 2025 год на уровне +0,9%, что на +150 базисных пунктов лучше, чем у Office REIT. в среднем -0,6%. Мы считаем, что в текущих условиях, в офисных REIT, сочетание высококачественных и относительно новых объектов недвижимости KRC, положительной рыночной переоценки и более низкого левериджа обеспечивает компании хорошие возможности для многократного расширения».

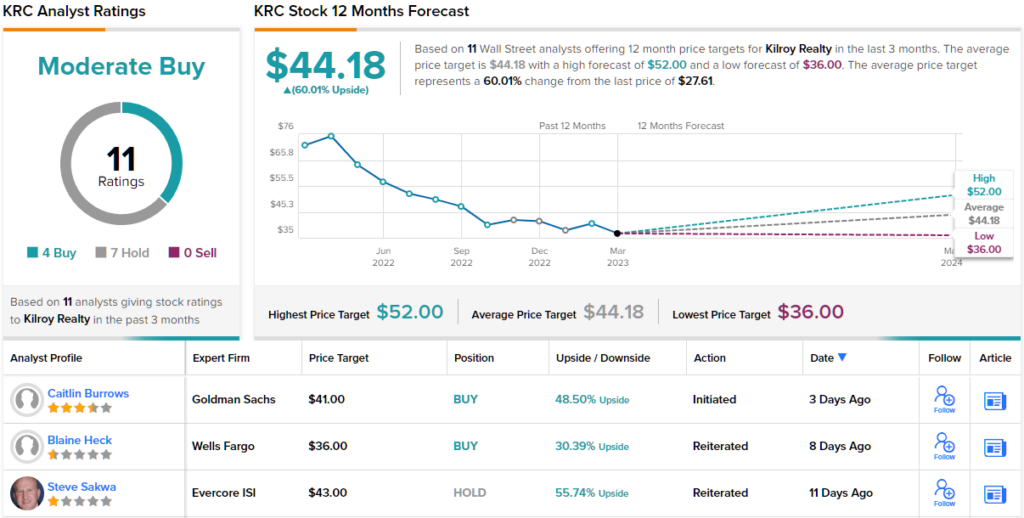

В соответствии со своей оптимистичной позицией Берроуз дает акциям KRC рекомендацию «Покупать» и целевую цену в 41 доллар, что предполагает потенциальный рост на 48,5% в течение следующих 12 месяцев. Основываясь на текущей дивидендной доходности и ожидаемом повышении цены, потенциальная общая доходность акций составляет около 56%. (Чтобы просмотреть послужной список Берроуза, нажмите здесь)

В целом, для Kilroy есть 11 недавних обзоров аналитиков, и их разбивка на 4 покупки и 7 удержаний приводит к консенсус-рейтингу умеренной покупки акций. Акции торгуются на уровне 27,61 доллара при средней целевой цене 44,18 доллара с потенциалом роста 60% в следующем году. (См. прогноз акций KRC)

Саймон Проперт Групп (SPG)

Следующая акция, на которую делает ставку Goldman Sachs, — еще один REIT, Simon Property. Эта компания в основном представляет собой коммерческую REIT с портфелем торговой недвижимости, сильно перекошенной в сторону ниши торговых центров. В настоящее время Саймон владеет более чем 250 первоклассными объектами розничной торговли по всему миру, в том числе 25 лучшими объектами розничной торговли в США. Саймон инвестировал более 9 миллиардов долларов в девелоперские проекты, а с 2020 года Саймону принадлежит 80% акций Taubman Group, еще одного крупного международного владельца торговой недвижимости.

Simon может похвастаться высоким уровнем заполняемости своей недвижимости: 94,9% по состоянию на 31 декабря 2022 года. Это на 1,5% больше по сравнению с прошлым годом и отражает рост розничной активности после COVID.

Выручка, чистая прибыль и FFO компании также показали рост по сравнению с прошлым годом. В последнем квартале, 4 кв. 2022 г., выручка Саймона составила $1,4 млрд, что на 6% больше, чем в предыдущем году, и превзошло прогноз на 8,5%. Чистая прибыль, приходящаяся на акционеров, составила 673,8 млн долл. США, или 2,06 долл. США на разводненную акцию, что на 34% больше, чем в прошлом году. Квартальный показатель FFO составил 1,183 миллиарда долларов по сравнению с 1,17 миллиарда долларов в предыдущем году. FFO на разводненную акцию, составивший 3,15 доллара, опередил консенсус-прогноз в 3,13 доллара.

За весь 2022 год FFO составил 4,45 миллиарда долларов, или 11,87 доллара на разводненную акцию. Это на 3,8% больше по сравнению с 11,44 доллара в 4 квартале 2021 года.

Несмотря на то, что заявленные результаты были хорошими, прогноз Саймона несколько разочаровал. Прогнозируемый FFO на 2023 год в диапазоне от 11,70 до 11,95 доллара был значительно ниже консенсус-прогноза в 12,13 доллара.

Несмотря на то, что прогноз был низким, Simon по-прежнему сохраняла свои надежные и высокодоходные дивиденды. Следующий платеж в размере 1,80 доллара за обыкновенную акцию должен быть произведен 31 марта. При годовой ставке 7,20 доллара за обыкновенную акцию доходность составляет 7%; это на целый пункт выше текущего уровня инфляции в годовом исчислении.

Среди быков — Кейтлин Берроуз из Goldman Sachs, которая считает, что «большой, высококачественный портфель» активов компании не полностью отражен в текущей цене акций.

«В результате продолжающегося открытия магазинов, особенно в высококачественных объектах, мы ожидаем, что заполняемость SPG и арендные ставки увеличатся. Мы считаем, что эта сила фундаментальных факторов в настоящее время не оценивается мультипликатором SPG. Кроме того, мы считаем, что рыночная доля SPG в недвижимости (включая 94 торговых центра в США, 69 торговых точек в США и еще около 75 объектов в Mills, международных торговых точках и портфолио торговых центров TRG) и баланс позволяют компании выигрывать огромное количество лизинговых сделок. сделки», — высказал мнение Берроуз.

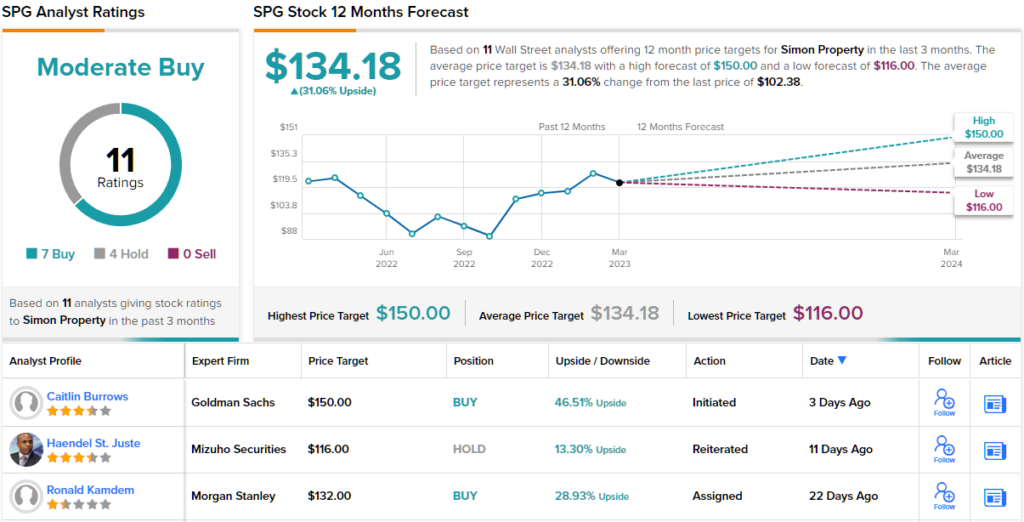

По мнению Берроуз, устойчивый и надежный рост заслуживает рекомендации «Покупать», а ее целевая цена в 150 долларов свидетельствует о ее уверенности в том, что акции подорожают на 46,5% в течение этого года. (Чтобы просмотреть послужной список Берроуза, нажмите здесь)

В целом, SPG получила 11 недавних обзоров аналитиков с разбивкой на 7 «покупок» и 4 «удержания» для консенсус-рейтинга «умеренная покупка». Акции продаются за 102,38 доллара, а их средняя целевая цена в 134,18 доллара предполагает годовой прирост в 31%. (См. прогноз запасов SMG)

Чтобы найти хорошие идеи для торговли дивидендными акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Лидеры роста акций на сегодняшний день: FSLR, ALB и другие

2024-09-16 просмотры: 247 -

Акции и компании США

Ралли Starbucks (NASDAQ:SBUX) продолжается, инвесторы и аналитики не теряют надежды

2024-09-16 просмотры: 104 -

Акции и компании США

Roku (NASDAQ:ROKU) расширяет свои спортивные планы

2024-09-16 просмотры: 241 -

Акции и компании США

Используйте опционы, чтобы заработать на буме Nio (NYSE:NIO) после публикации прибыли

2024-09-16 просмотры: 107 -

Акции и компании США

У Баффета и Гриффина есть одна общая черта: им обоим нравятся акции Sirius XM и Ulta Beauty

2024-09-16 просмотры: 373 -

Акции и компании США

Акции Meta Platforms (NASDAQ:META) истощаются на фоне импульса

2024-09-16 просмотры: 281 -

Акции и компании США

Bank of America бьёт по столу акциями Palantir

2024-09-16 просмотры: 186 -

Акции и компании США

OpenAI оценен в 150 млрд долларов в последнем раунде финансирования

2024-09-16 просмотры: 222 -

Акции и компании США

«Недостаток может быть значительным», — говорит инвестор об акциях Nvidia

2024-09-16 просмотры: 398