💬 «Высокая ликвидность является ключевым фактором»: акции этих двух крупных банков имеют достаточную ликвидность, чтобы более чем покрыть серьезный отток финансирования, говорит JPMorgan.

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

«Высокая ликвидность является ключевым фактором»: акции этих двух крупных банков имеют достаточную ликвидность, чтобы более чем покрыть серьезный отток финансирования, говорит JPMorgan.

После краха банка на прошлой неделе — падения Silicon Valley Bank и связанных с ним крахов банков Silvergate и Signature, ориентированных на криптографию, — разгорелся бурный спор о дробных резервах и коэффициентах покрытия ликвидности (LCR). И это правильно, ведь по сути, эти банки рухнули из-за нехватки ликвидных активов. Таким образом, у этих банков не было достаточно ликвидности, чтобы покрыть серьезный отток финансирования.

Пострадавшие банки, особенно SVB, столкнулись с массовым наплывом средств – то есть вкладчики стали призывать забрать денежные средства – и им не хватило ликвидных ресурсов для удовлетворения этого спроса. Передовая практика в банковской сфере требует от учреждения поддержания коэффициента покрытия ликвидности, достаточного для покрытия всех счетов; то есть высококачественные ликвидные активы, подходящие для покрытия потребности в наличных деньгах в течение 30 дней. Без такого покрытия банк не сможет удовлетворить требования вкладчиков и быстро обанкротится.

На этом фоне аналитик J.P. Morgan Вивек Джунжа выделил две крупные компании, ликвидность которых более чем достаточна для удовлетворения быстрого спроса на наличные.

Отмечая, что каждый из них может принести инвесторам двузначную прибыль, 5-звездочный аналитик оценивает их обоих как «покупающих».

Банк США (USB)

Начнем с US Bancorp, материнской компании US Bank. Эта банковская холдинговая компания, расположенная в Миннеаполисе, является пятым по величине банковским учреждением страны с совокупными активами в размере 674,8 млрд долларов США, более чем 3100 стационарных банковских отделений и более чем 4800 банкоматами. Банк работает в основном на Западе и Среднем Западе США и считается федеральными регулирующими органами «системно важным» банковским учреждением.

В качестве наиболее важного показателя на данный момент Джунжа из JPMorgan отмечает, что коэффициент покрытия ликвидности US Bancorp составляет 122%. Для вкладчиков это означает, что у банка почти на четверть больше наличных денег, чем требуется для удовлетворения 30-дневного спроса; с точки зрения инвесторов это означает, что у банка есть определенная степень изоляции на случай кризиса.

Однако, как и большинство акций банков на Уолл-стрит, акции USB упали на 20% за последние три торговых дня. Для Джунджи это может показаться падением, которое может стать возможностью для покупки.

«Прибыль в 2023 году должна увеличиться за счет большого количества беспроцентных депозитов от UB и синергии затрат. Тем не менее, руководство также ожидает значительного роста непроцентного дохода в 2023 году… Мы оцениваем US Bancorp как более высокий по сравнению с аналогами, поскольку он должен получить больше, чем у аналогов, от продолжающихся высоких потребительских расходов, что должно стимулировать рост комиссий, связанных с картами. У US Bancorp более высокая доля доходов от комиссий, связанных с картами», — считает Джунжа.

С учетом этой позиции Джунжа добавляет целевую цену в $52,50, что подразумевает 44-процентный годовой потенциал роста, что соответствует его рейтингу «Перевес» (т. е. «Покупать») по акциям. (Чтобы посмотреть послужной список Джунеи, нажмите здесь)

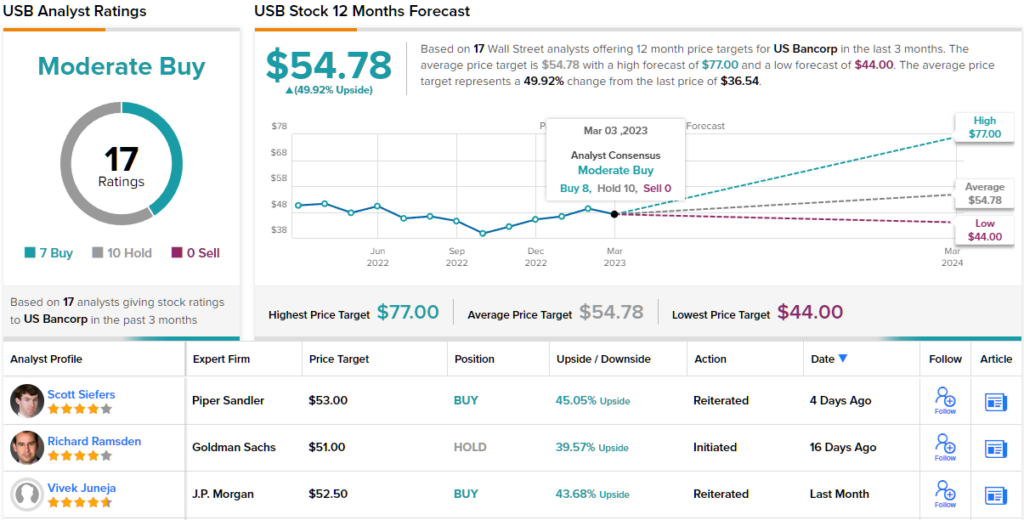

В целом, для USB имеется 17 обзоров аналитиков, в том числе 7 покупок и 10 удержаний, что дает акциям консенсус-рейтинг аналитиков «Умеренная покупка». Акции продаются по цене 36,54 доллара, а средняя целевая цена составляет 54,78 доллара, что предполагает потенциал роста примерно на 50% в течение одного года. (См. прогноз запасов USB)

Корпорация Банка Америки (BAC)

Вторая акция, которую мы рассмотрим, — это Bank of America. Это одно из главных имен в мировой банковской индустрии; его рыночная капитализация в размере 228 миллиардов долларов США и общие активы в размере 3,05 триллиона долларов ставят его в десятку крупнейших банков мира и делают его вторым по величине банком в США (JPMorgan-Chase крупнее). Bank of America держит примерно 10% всех банковских депозитов США.

Анализ текущего положения банка, проведенный JPM, показывает, что LCR составляет 120%, что является хорошим показателем для банка в случае кризиса.

В целом, Джунжа из JPM оптимистично смотрит на эти акции, отмечая: «Мы по-прежнему оцениваем Bank of America как «выше среднего» по сравнению с нашей вселенной, что отражает преимущества его сильной розничной франшизы, большей чувствительности к долгосрочным и краткосрочным ставкам и относительно низкий кредитный риск».

Рейтинг Джунеи «Перевес» (т.е. «Покупать») по акциям BAC сочетается с целевой ценой в $38,50, что предполагает 12-месячный потенциал роста акций на 35%. (Чтобы посмотреть послужной список Джунеи, нажмите здесь)

В целом, этот крупный банк недавно привлек внимание 15 аналитиков с Уолл-стрит, и их обзоры делятся на 6 «покупать», 7 «держать» и 2 «продавать» — консенсус-рейтинг «умеренная покупка». Акции BAC продаются по 28,51 доллара, а их средняя целевая цена, составляющая 39,68 доллара, указывает на потенциал роста на 39% в течение этого года. (См. прогноз запасов BAC)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите сайт TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks об акциях.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Контент предназначен для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

BT Group видит серьезные изменения в структуре владения акциями

2024-09-07 просмотры: 483 -

Акции и компании США

Кандидат на препарат для лечения рассеянного склероза от Sanofi столкнулся с неудачей

2024-09-07 просмотры: 311 -

Акции и компании США

Давление на Southwest Airlines растет, поскольку Elliott пересекает 10%-ный порог

2024-09-07 просмотры: 367 -

Акции и компании США

Volkswagen рассматривает возможность закрытия немецких заводов на фоне усилий по сокращению расходов

2024-09-07 просмотры: 498 -

Акции и компании США

Victoria’s Secret (VSCO) назначает нового генерального директора и наблюдает рост акций

2024-09-07 просмотры: 401 -

Акции и компании США

Новости фондового рынка сегодня, 03.09.24 – Фьючерсы падают, поскольку инвесторы готовятся к тяжелому сентябрю

2024-09-07 просмотры: 317 -

Акции и компании США

Изменение доли акций директоров в Bendigo Bank

2024-09-07 просмотры: 477 -

Акции и компании США

Существенная смена акционеров Integral Diagnostics

2024-09-07 просмотры: 272 -

Акции и компании США

Директор Bendigo Bank корректирует распределение акций

2024-09-07 просмотры: 344