💬 Прогноз Nasdaq 100, Dow Jones, S&P 500: 2-недельная серия побед под угрозой, поскольку PCE, NFP близки

Прогноз Nasdaq 100, Dow Jones, S&P 500: 2-недельная серия побед под угрозой, поскольку PCE, NFP близки

Фундаментальный прогноз акций: медвежий

На Уолл-стрит фондовый рынок продемонстрировал сильные двухнедельные показатели. Фьючерсы на Dow Jones и S&P 500 выросли примерно на 5,5% и 7,7% соответственно. Первый показал свои лучшие результаты с начала 2021 года, а второй вырос больше всего с мая 2020 года. Однако фьючерсы на Nasdaq 100 выиграли: индекс вырос более чем на 10%. Вам нужно вернуться к краху доткомов начала 2000-х годов, чтобы увидеть такие же результаты.

Это происходит, несмотря на все более ястребиную позицию Федеральной резервной системы, где председатель Джером Пауэлл и компания дали относительно сильные сигналы для финансовых рынков. В начале прошлой недели он сказал, что центральный банк «будет повышать» более чем на 25 базисных пунктов каждый раз, «если это необходимо». В то же время центральный банк предлагает уверенные сообщения о том, что он не видит повышенных шансов на рецессию в 2023 году.

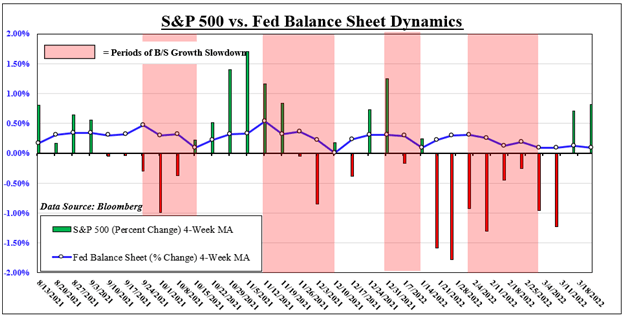

Этот тон мог быть тем, что способствовало росту фондовых рынков. Кроме того, над увеличением ликвидности в системе работает растущий баланс. На приведенном ниже графике можно увидеть рост S&P 500 в последние недели, поскольку ФРС увеличила свои активы. Фактически, в начале марта центральный банк увеличил свой баланс на максимальное значение с начала января.

Базовые знания о трейдинге

Понимание фондового рынка

Рекомендовано Даниэлем Дубровски

Начать курс

S&P 500 по сравнению с балансом ФРС

Все внимание на PCE и NFP

Это конец боли фондового рынка на данный момент? Некоторые из наиболее агрессивных рыночных ралли можно найти на медвежьем рынке. 2018 и 2020 годы предлагают свежие примеры. В 2018 году, когда ФРС повышала процентные ставки 4 раза, S&P 500 достиг минимума в начале года, а затем вырос на 16% до рекордно высокого уровня. Затем индекс быстро упал на медвежий рынок к концу года, упав более чем на 20%.

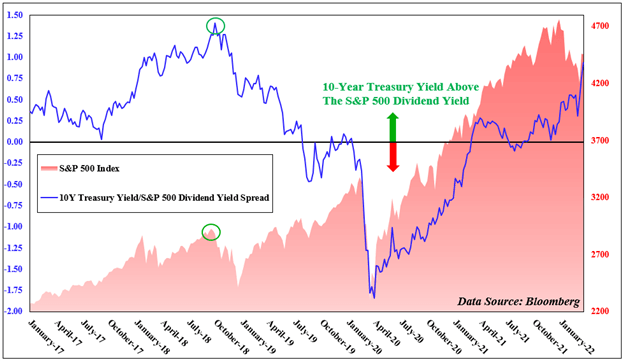

Затем центральный банк изменил свою политику в 2019 году, прекратив серию агрессивных повышений ставок. Это привело к сильному году для фондового рынка. По данным Bloomberg, ожидается, что индекс потребительских цен в США вырастет на 6,2% в годовом исчислении в этом году и упадет до 2,6% в 2023 году. Пока неизвестно, насколько инфляция может снизиться в конце этого года. В настоящее время денежно-кредитная политика все больше направлена против аппетита к риску. Это можно увидеть, взглянув на премию за риск S&P 500 по сравнению с доходностью 10-летних казначейских облигаций на графике ниже.

Впереди все внимание обращено на данные о PCE и рабочих местах в США. Первый является предпочтительным индикатором инфляции ФРС, и ожидается, что базовое значение будет на уровне 5,5% г/г. Хотя эти данные в значительной степени игнорируют потенциальное влияние Украины. Мартовский отчет о занятости в несельскохозяйственном секторе завершит неделю. Ожидается, что средний почасовой заработок вырастет на 5,5% в годовом исчислении с 5,1% ранее. Дальнейшие сильные ценовые сигналы могут подчеркнуть ястребиную риторику ФРС, рискуя волатильностью фондового рынка.

Угасающая премия за риск по акциям

--- Написано Даниэлем Дубровски, стратегом DailyFX.com

Чтобы связаться с Дэниелом, используйте раздел комментариев ниже или @ddubrovskyFX в Твиттере.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Пара GBP/JPY снижается ближе к отметке 186,00 в преддверии публикации индекса потребительских цен в Великобритании

2024-09-20 просмотры: 249 -

Forex, валюта, золото и сырьё

Пара GBP/USD удерживается выше 1,3150 в преддверии публикации индекса потребительских цен Великобритании и решения ФРС по процентной ставке

2024-09-20 просмотры: 437 -

Forex, валюта, золото и сырьё

Пара USD/INR остается стабильной в преддверии решения ФРС США по ставке

2024-09-20 просмотры: 193 -

Forex, валюта, золото и сырьё

Прогноз цен на серебро: XAG/USD продолжает отступать от месячного максимума, потенциал снижения кажется ограниченным

2024-09-20 просмотры: 146 -

Forex, валюта, золото и сырьё

Цена на золото сохраняет умеренный внутридневной рост, рассчитывая на решение ФРС для нового импульса

2024-09-20 просмотры: 328 -

Forex, валюта, золото и сырьё

Австралийский доллар остается сильным в преддверии ожидаемого резкого снижения процентной ставки ФРС

2024-09-20 просмотры: 364 -

Forex, валюта, золото и сырьё

Пара USD/CHF падает почти до 0,8450 из-за вероятности агрессивного снижения ставки ФРС

2024-09-20 просмотры: 409 -

Forex, валюта, золото и сырьё

Индекс потребительских цен в Великобритании в августе будет расти стабильными темпами, базовая инфляция немного вырастет

2024-09-20 просмотры: 307 -

Forex, валюта, золото и сырьё

Японская иена обесценивается, поскольку трейдеры ожидают, что ФРС осуществит агрессивное снижение ставки

2024-09-20 просмотры: 391