💬 Акции Berkshire Hathaway Уоррена Баффета

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции Berkshire Hathaway Уоррена Баффета

Некоторые инвесторы были разочарованы результатами акций Berkshire Hathaway (BRK.B) в последнее время. Они отдают предпочтение быстрорастущим компаниям. Немногие инвестиции приносят более безопасный доход, чем BRK.B, если вы хотите инвестировать.

В прошлом году Berkshire Hathaway преуспела в финансовом отношении. На рынке дела идут очень хорошо, поэтому запасы и баланс наличности следуют за ними.

Процентные ставки и коррекции в S&P 500 также никак на это не влияют. Несмотря на общий спад на рынке, Оценка акций по сумме частей предполагает, что эти акции недооценены. Если рынок продолжит снижаться, эта компания должна показать лучшие результаты. Я настроен оптимистично.

Berkshire наконец возвращается

У Berkshire были неудачные инвестиции. Например, Уоррен Баффет обналичил акции авиакомпаний в 2020 году, признав, что покупка акций в них была большой ошибкой. Продажа попала в заголовки.

Однако мы не должны забывать, что Berkshire очень регулярно делает все правильно. Например, Berkshire владеет огромным пакетом акций одной из самых успешных компаний в истории — Apple (AAPL). Как и в случае с Apple, большинство ее инвестиций вложено в сильные, стабильные предприятия с постоянным денежным потоком.

Несмотря на это, инвесторы считают, что у Berkshire иссякают возможности для роста, и ставят под сомнение решение компании держать так много денег в наличии. Несмотря на то, что Berkshire регулярно выкупает акции на миллиарды долларов, в ее бухгалтерских книгах все еще есть почти 150 миллиардов долларов наличными.

Некоторые из лучших инвесторов начали инвестировать в Berkshire Hathaway, потому что осознали ценность ее бизнеса. Многие акционеры Berkshire знают, насколько ценными могут быть их инвестиции в долгосрочной перспективе.

Портфель высоко диверсифицирован и помогает дополнить вашу инвестиционную стратегию, основанную на росте. Хотя консервативный стиль Баффета может остаться в силе, он переходит от генерального директора к неисполнительному председателю.

Создан для успеха

BRK.B включает четыре основных сектора в свой инвестиционный портфель. Они могут включать, но не ограничиваться акциями, облигациями и взаимными фондами. Они различаются тем, что они содержат.

Важность Apple в ИТ-секторе привела к тому, что Berkshire создала крупный холдинг в компании. American Express также занимает видное место среди инвестиций Баффета, включая акции Bank of America (BAC), Bank of New York Mellon (BK), Mastercard (MA) и других.

Процентные ставки растут

Многие недавние исследования были сосредоточены на индустрии управления финансами, и многие утверждали, что процентные ставки будут быстро расти в течение года.

Фондовый рынок может получить огромную выгоду, поэтому более разумные компании находят разумные способы управления своими финансами. Когда процентные ставки увеличиваются, есть много преимуществ, которые приходят вместе с этим. В этом случае спрэд между прибылью и операционными затратами увеличивается. Это помогает банкам оставаться более прибыльными и иметь больше денег для инвестиций.

Berkshire имеет много банков и связанных с ними компаний в качестве инвестиций. Многие из них сильно зависят от процентных ставок, к лучшему или к худшему. Когда процентные ставки высоки, банки подчеркивают разницу между тем, что они платят своим клиентам, и тем, что они могут вложить в активы.

Риски для диссертации

Концентрация портфеля акций в акциях Apple является реальной проблемой для инвесторов, которые высоко ценят диверсификацию. Как упоминалось ранее, Apple — самый популярный бизнес в портфеле Уоррена Баффета. Хотя есть противники этой стратегии, она все же оправдана, потому что Apple — отличная компания.

Кроме того, большая часть бизнеса Berkshire — это страхование, поэтому она также постоянно подвергается риску андеррайтинга, как и другие страховые компании.

Такие риски трудно точно измерить, и в целом может быть полезно иметь их в своем страховом портфеле в качестве стратегии хеджирования. Вот почему страховые компании должны правильно устанавливать свои премии, чтобы компенсировать любые возможные убытки.

Наследственные страхи

Никогда не знаешь, кто станет преемником Баффета, если он уйдет. Это может быть риском для инвесторов Berkshire Hathaway. Инвестиционная стратегия Баффета — одна из главных причин, по которой люди приходят в Berkshire.

Если вы нанимаете «инвестиционного» агента, а не агента по «управлению капиталом», то стоимость вашего актива может со временем снизиться. Таким образом, это элемент, снижающий целевую цену Berkshire Hathaway.

Однако эти опасения по поводу преемственности могут быть преувеличены. На протяжении многих лет Баффет доверял своим инвестиционным менеджерам управление многомиллиардными портфелями. Тодд Комбс и Тед Вешлер были опытными управляющими деньгами. Сейчас они управляют инвестициями в размере 34 миллиардов долларов, включая то, что они управляют пенсионными планами в компаниях, принадлежащих BRK.

Комбс и Вешлер заработали много денег за последнее десятилетие, в то время как Баффет увеличил капитал за счет своих крупных инвестиций.

Взгляд Уолл-стрит

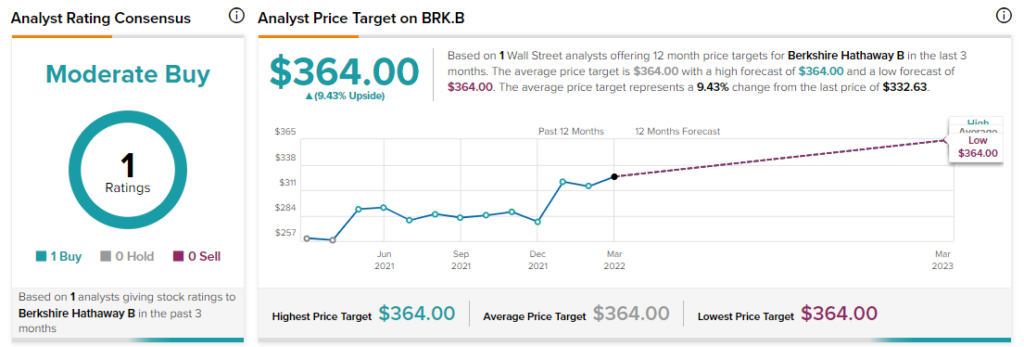

С тех пор, как Баффет принял бразды правления Berkshire Hathaway, компания рассматривалась как безопасная и консервативная инвестиция на Уолл-стрит. Целевая цена компании отражает эту реальность. BRK.B имеет консенсус-рейтинг «Умеренная покупка», основанный на одном аналитике, предлагающем рейтинг «Покупать».

Целевая цена Berkshire Hathaway составляет 364 доллара, что представляет собой потенциал роста на 9,4% по сравнению с текущей ценой.

Итоги и выводы

Баффет ориентируется на акции недооцененных компаний, у которых все еще есть хороший потенциал для роста.

На данный момент большинство инвесторов рассматривают акции BRK.B как консервативную инвестицию, почти как взаимный фонд. Однако Berkshire Hathaway не выплачивает дивиденды.

Таким образом, инвесторы действительно с нетерпением ждут роста цен на акции больше всего на свете. За последние три месяца BRK.B набрала солидную динамику. Поэтому, если вы ищете инвестиции с низким уровнем риска, не ищите дальше.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Tesla проиграла еще одно голосование крупных акционеров по пакету зарплат Маска в 1 триллион долларов

2025-11-14 просмотры: 141 -

Акции и компании США

Сделка OpenAI с AWS (AMZN) на сумму 38 миллиардов долларов вызывает большие вопросы о доходах

2025-11-14 просмотры: 245 -

Акции и компании США

Ведущие аналитики подтверждают оптимистичную позицию в отношении акций Amazon (AMZN) после сделки с OpenAI

2025-11-14 просмотры: 242 -

Акции и компании США

NVDA, PLTR: Майкл Берри делает большую ставку против акций Palantir и Nvidia с новыми опционами на продажу

2025-11-14 просмотры: 337 -

Акции и компании США

Новости фондового рынка сегодня, 04.11.25 – Фьючерсы на акции США падают после ралли, вызванного искусственным интеллектом

2025-11-14 просмотры: 272 -

Акции и компании США

Акционеры ZCCM-IH одобрили ключевые поправки для улучшения управления

2025-11-14 просмотры: 390 -

Акции и компании США

Mont Royal Resources возобновит торговлю на ASX

2025-11-14 просмотры: 255 -

Акции и компании США

Austral Resources возобновит торговлю после привлечения капитала в размере 40 миллионов долларов

2025-11-14 просмотры: 261 -

Акции и компании США

На Савару подан коллективный иск из-за искажения фактов Молбрееви

2025-11-14 просмотры: 361