💬 Может ли падение акций Moderna (MRNA) на 65% спровоцировать поглощение?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Может ли падение акций Moderna (MRNA) на 65% спровоцировать поглощение?

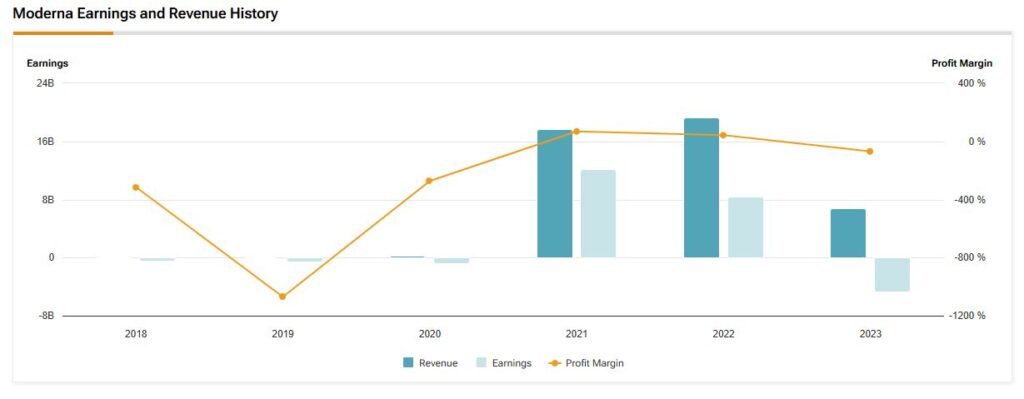

Акции Moderna (MRNA), когда-то любимицы эпохи пандемии, за последний год упали на 65% из-за угасающего спроса на вакцины и неопределенности в отношении разработки. Поскольку акции торгуются вблизи 5-летних минимумов и растет давление, чтобы стабилизировать ее финансовые показатели, поглощение может предоставить акционерам выход из бурной турбулентности и разблокировать стоимость ее многообещающей разработки mRNA.

Более того, в пятницу, 14 февраля, фармацевтический гигант приблизится к переломному моменту на рынке, поскольку ему предстоит опубликовать отчет о доходах и прибыли за четвертый квартал 2024 года.

Несмотря на потенциальную возможность быстрой переоценки в результате поглощения, я по-прежнему настроен по-медвежьи в отношении MRNA, учитывая истощение спроса на вакцины на рынке, ограниченные денежные средства компании и длительный период времени до того, как она снова станет прибыльной.

Критический перекресток доходов

Все внимание приковано к отчету Moderna за четвертый квартал 2024 года, в котором аналитики ожидают резкого падения выручки с $1,8 млрд в третьем квартале до $951 млн в четвертом квартале, что отражает сезонное снижение спроса на вакцины. Кроме того, аналитики ожидают, что MRNA сообщит о EPS в размере -$2,72, что станет резким изменением по сравнению с прибыльностью третьего квартала, обусловленным снижением продаж и продолжающимися инвестициями в НИОКР.

За последние 90 дней четыре позитивных и шесть негативных пересмотров аналитиками указывают на все менее благоприятный прогноз. Более того, мы также можем наблюдать некоторые негативные тенденции, возникающие с предыдущего квартала, когда Moderna превзошла оценки, но поделилась разочаровывающими прогнозами.

В третьем квартале компания превзошла ожидания, получив выручку в размере $1,86 млрд, превзойдя прогнозы на $615 млн, и сообщила о прибыли на акцию в размере $0,03, превзойдя прогнозы на $1,96. Агрессивные усилия по сокращению расходов сократили операционные расходы на $500 млн по сравнению с началом 2023 года, увеличив чистую прибыль до $13 млн по сравнению с убытком в размере $3,6 млрд в третьем квартале 2023 года.

Однако продажи вакцины RSV оставались слабыми, принеся всего 10 миллионов долларов, поскольку запасы конкурентов затмили ее запуск. В то время как продажи вакцины от COVID-19 составили 40% доли розничного рынка США, зависимость Moderna от этого сокращающегося рынка неустойчива и недостаточна для поддержки расходов на НИОКР. Более того, сокращение прогноза компании на 2025 год — сокращение ожиданий по выручке с 2,5–3,5 млрд долларов до 1,5–2,5 млрд долларов — сигнализирует о более серьезных проблемах. Это значительный сдвиг по сравнению с предыдущим кварталом, когда результаты Moderna за третий квартал 2024 года продемонстрировали устойчивость.

Goldman Sachs оценивает акции Moderna

Хотя прибыль Moderna за четвертый квартал может стать решающим моментом для этой испытывающей трудности акции, недавние предзнаменования не были хорошими. Фактически, Goldman Sachs недавно усилил преобладающие медвежьи настроения, понизив рейтинг Moderna до «Удерживать» и сократив целевую цену с $99 до $51, сославшись на три ключевых опасения.

Во-первых, второй крупный пересмотр доходов Moderna за шесть месяцев подорвал доверие, сделав будущие прогнозы менее заслуживающими доверия. Далее, задержки в разработке флагманских активов, таких как mRNA-4157 (персонализированная противораковая вакцина, разработанная совместно с Merck (MRK)) не имеют краткосрочных катализаторов. Кроме того, данные фазы 3 для лечения меланомы были многообещающими, но регулирующие документы будут поданы не раньше конца 2025 года. И последнее, но не менее важное — это сжигание наличных средств MRNA. Несмотря на 6,87 млрд долларов денежных резервов, долговая нагрузка Moderna в размере 1,36 млрд долларов и прогнозируемые ежегодные убытки в размере более 1 млрд долларов до 2026 года вызывают опасения по поводу разбавления.

Ведущий аналитик MRNA Салвин Рихтер отмечает долгосрочный потенциал Moderna, но приходит к выводу, что акциям не хватает «положительной асимметрии» в краткосрочной перспективе. Инвестиционный банк также предупредил об «ограниченной видимости» спроса на респираторные вакцины и предсказал, что MRNA достигнет статуса безубыточности только к 2029 году.

Слабость акций MRNA создает цель для приобретения

Заниженная оценка Moderna может сделать ее привлекательной целью, и это может стать причиной для оптимизма. С рыночной капитализацией в $12 млрд и стоимостью предприятия в $4,42 млрд компания торгуется с большим дисконтом к своему пику эпохи пандемии. Ее денежный запас ($6,87 млрд) покрывает $1,36 млрд долга компании, но устойчивость находится под вопросом, учитывая продолжающиеся убытки.

Таким образом, Moderna может представлять интересную возможность для более известной фармацевтической компании, учитывая ее ведущую в мире платформу мРНК, доказанную масштабируемость производства и одобренную FDA инфраструктуру. Это объединяет многообещающий конвейер с кандидатами в онкологии, редких заболеваниях и латентных вирусах, причем первый представляет собой наиболее значительную возможность. Кандидаты, такие как ее мРНК-4157, показали 49%-ное снижение риска рецидива, что позволяет ему быть запущенным в 2026 году и получить 5 миллиардов долларов будущих годовых продаж.

Потенциальные покупатели, такие как Pfizer (PFE) или Novartis (NVS), могли бы поглотить долг Moderna, монетизировать ее линейку и использовать ее технологии в нескольких терапевтических областях. Чем ниже падает цена акций MRNA, тем привлекательнее она становится для приобретения с целью увеличения стоимости.

Какова целевая цена акций MRNA в 2025 году?

На Уолл-стрит акции MRNA имеют консенсус-рейтинг «Удерживать», основанный на двух рейтингах «Покупать», 10 рейтингах «Удерживать» и четырех рейтингах «Продавать» за последние три месяца. Средняя целевая цена MRNA в $48,50 за акцию подразумевает потенциал роста на 56% по сравнению с текущими уровнями.

Полное поглощение может стать единственным спасением для Moderna

Я настроен по-медвежьи по поводу Moderna, потому что ее рыночное будущее выглядит все более неопределенным с каждым отчетом о прибылях. С падением доходов от COVID-19, разочаровывающими продажами RSV и прибыльностью, которая еще не наступила через несколько лет, акционеры сталкиваются с длительной волатильностью. Неожиданное поглощение может предложить немедленный рост за счет премиального выкупа, позволяя покупателю использовать опыт Moderna в области мРНК в интересах существующих акционеров. Однако при текущих ценах поглощение за полную стоимость — это не более чем мечта инвесторов, отчаянно пытающихся восстановить стоимость этих некогда высоко взлетевших акций.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Ellington Financial закрыла размещение старших облигаций на сумму $400 млн

2025-10-15 просмотры: 147 -

Акции и компании США

Член совета по терапии корцепса уходит в отставку, продолжает консультант в качестве консультанта

2025-10-15 просмотры: 238 -

Акции и компании США

Itron приобретает Urbint для повышения решений ИИ

2025-10-15 просмотры: 340 -

Акции и компании США

Почему акции Micron Technology (MU) слишком дешевы, чтобы игнорировать

2025-10-15 просмотры: 275 -

Акции и компании США

Пауза акций США после рекордного начала недели

2025-10-15 просмотры: 387 -

Акции и компании США

«Впенд по -прежнему нетронулся», - говорит аналитик перед доходами Wells Fargo (WFC) Q3

2025-10-15 просмотры: 352 -

Акции и компании США

Это катализаторы и риски, которые могут переместить мета -запасы (мета)

2025-10-15 просмотры: 406 -

Акции и компании США

Почему Reddit (RDDT) может изо всех сил пытаться сохранить свой рост импульса

2025-10-15 просмотры: 147 -

Акции и компании США

Фьючерсы на акции в США после S & P 500, Nasdaq Close At Record Mighs

2025-10-15 просмотры: 181