💬 Результаты Uber от Uber, подтверждающие теорию прорыва бычьего прорыва

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Результаты Uber от Uber, подтверждающие теорию прорыва бычьего прорыва

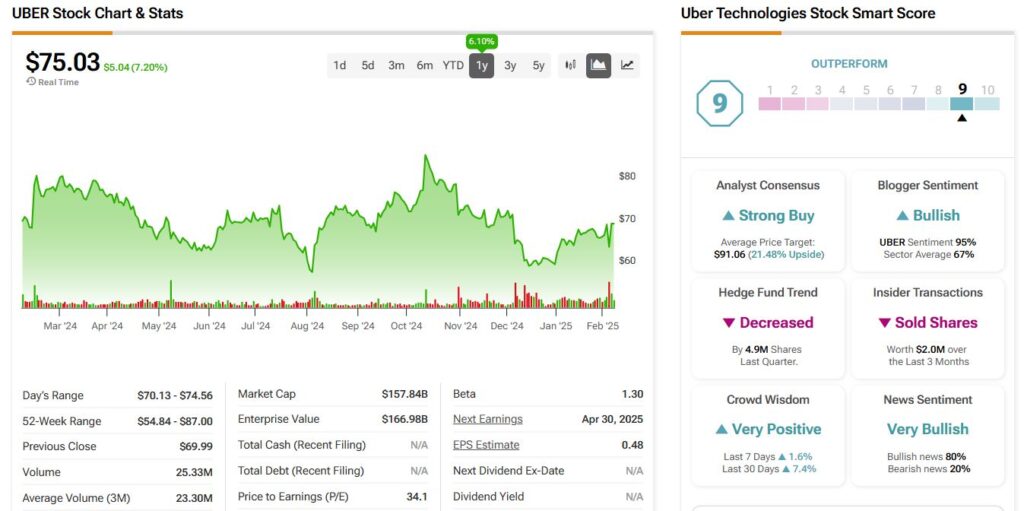

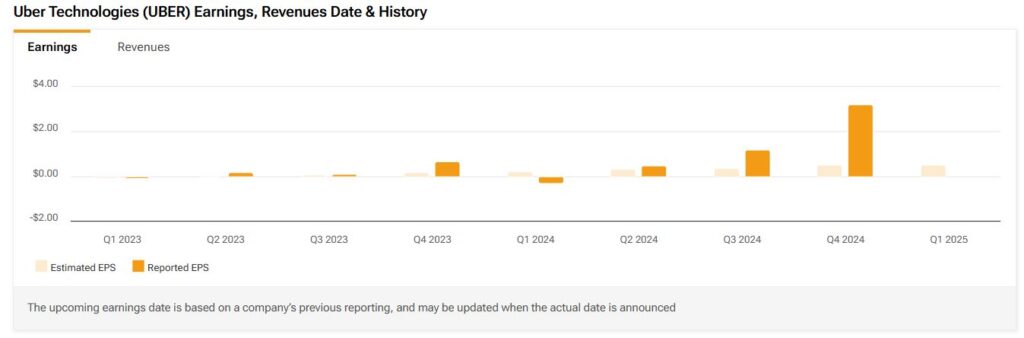

Последние 12 месяцев были временем тестирования для Uber Technologies Uber +8,59% ▲, а также для его акционеров. Акции отстали за общим рынком, несмотря на то, что компания предоставила один отличный отчет за другим. Самые последние доходы Uber 4 -го квартала были сильными, посылая акции выше, однако Uber, похоже, остается недооцененным после длительного периода недостаточной работы. Несмотря на борьбу, акции выросли на 6% с этого времени в прошлом году и на 24% выше в 2025 году. Сильная производительность приводит к более высокой цене акций, и Uber доказывает это.

Поэтому я считаю, что Uber предлагает убедительную возможность вырваться с его текущих уровней за 80 долларов за акцию, особенно учитывая множественные улучшения, которые произошли в последнее время. В частности, бизнес продолжает стройнее, чем когда -либо, генерируя растущий свободный денежный поток, выглядя удивительно дешевым по сравнению с его будущим потенциалом.

Uber выполняет более стройную операцию, и показывает

Одним из наиболее заметных слабостей Uber в течение длительного времени были его серьезные (чрезвычайные) расходы. Инвесторы беспокоятся о перерасходе затрат и разведении акционеров за счет компенсации на основе акций (SBC). Я могу вспомнить еще в 2019 году, когда 30% доходов Uber был вручен в SBC. Это был, несомненно, красный флаг, который сильно взвешивал на настроении. Однако сегодня история выглядит совсем по -другому. В частности, в четвертом квартале SBC в процентах от выручки упал до 3,5%, по сравнению с 3,9% в прошлом квартале и 4,7% за предыдущий год. Фактически, обратите внимание, что SBC в процентах от доходов снизился за восемь из последних 10 кварталов, образуя четкую тенденцию дисциплинированного управления справедливостью.

Общественные комментарии финансового директора по поводу доходов подняли общий повествование о контроле затрат, подчеркнув, что руководство по-прежнему привержена тщательным расходам и тщательно откалибровала инвестиции в рост. Для тех, кто помнит более ранние дни компании, это разница в ночь и день. Это развитие было подчеркнуто в заработке 4 квартала, с маржой EBITDA Uber в процентах от валовых бронирования, поднимающихся до рекордных 4,2% по сравнению с 3,4% в том же периоде прошлого года. Это может звучать как небольшая шишка, но в мире обмена и доставки, где края являются бритвами и часто даже не положительными, он показывает значимые операционные рычаги в масштабе.

Расширение свободного денежного потока - Убер становится кассовой машиной

Более жесткая операционная дисциплина - это лишь часть истории. Другой основной частью является метеорический рост свободного денежного потока Uber (FCF). В прошлом значительные капитальные затраты компании были денежным каналом, который, казалось, никогда не закончится. Тем не менее, Capex Uber резко упал с 5,5% дохода в 2010 финансовом году до всего лишь 0,55% в 2010 финансовом году. Таким образом, с падением операционных денежных потоков и падением Capex, Uber достиг свободного потока денежных средств в размере 1,7 млрд. Долл. США, в результате чего годовая общая сумма до 6,9 млрд. Долл. США. Это ознаменовало замечательный 105% прыжок с 2023 года.

При вызове доходов руководство подчеркнуло, что рост свободного денежного потока остается главным приоритетом, что согласуется с тем, что мы видим, и что мы должны видеть из такого капитального бизнеса. Неудивительно, что бизнес -модель, подобная Uber's, может быть сложной задачей на раннем этапе. Тем не менее, когда-то в ведущем в отрасли месте, он может стать очень прибыльным благодаря мощным сетевым эффектам, которые снижают потребности в капитале для будущего роста. Очевидно, что свободный денежный поток в процентах от скорректированной EBITDA составил 106% в 2024 году.

Скрытая ценность Uber предоставляет возможность прорыва

Теперь, несмотря на положительную траекторию, зарегистрированную в прибыльности и общей генерации денежных средств, цена акций была медленной, если не сказать больше. Это довольно странно, учитывая, что перспективы Uber остается обнадеживающим. В частности, исходя из оценки Уолл -стрит, Uber должен производить 7,7 млрд. Долл. США в виде денежного потока в этом году и почти 10 млрд. Долл. США к 2026 финансовым годам. Это означает, что на текущих уровнях акции торгуются примерно в 17,6x в этом году, по оценкам, свободный денежный поток в этом году и примерно в 13,5x в следующем году. Это несколько подавленные мультипликации, учитывая доминирующее положение Uber в пространстве и фантастические темпы роста по всем направлениям.

Лидерство Uber, кажется, согласен. Поддержав это, Uber также объявил о программе выкупа акций в размере 1,5 млрд. Долл. США в рамках ранее объявленной программы в размере 7,0 млрд. Долл. США. Это должно указывать на сильный сигнал о том, что руководство рассматривает акцию как принципиально неправильные оценки и хочет активно воспользоваться текущими уровнями цен.

Какова целевая цена для акций Uber в 2025 году?

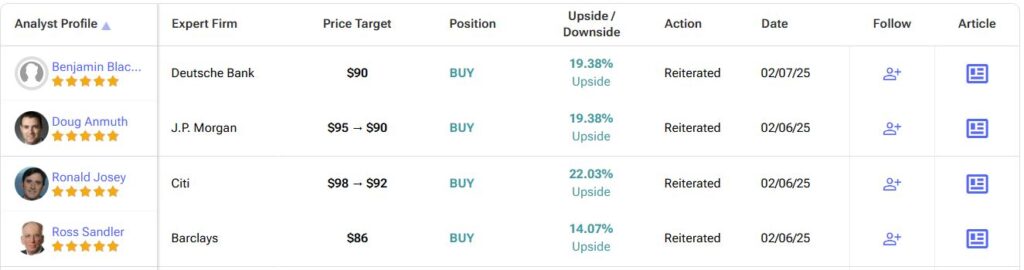

Глядя на настроения Уолл -стрит на акциях, Uber имеет сильный консенсус -рейтинг, основанный на 32 покупке и двух рейтингах удержания за последние три месяца. Ни один аналитик сейчас не станет продажей. Средняя целевая цена акций Uber составляет 91,06 долл. США на акцию, что подразумевает потенциал роста ~ 21%.

Смотрите больше рейтингов аналитиков Uber

Uber stock готовы к прорыву

Преобразование Uber в худой, генерирующий денежные средства был фантастическим, но акции остаются недооцененными. Благодаря дисциплинированному управлению затратами, растущим свободным денежным потоком и заметным операционным левереджем, Uber, кажется, хорошо полагается на дальнейший рост.

По этой причине я думаю, что нынешний скептицизм рынка дает возможность для инвесторов, желающих выходить за рамки краткосрочной волатильности. Поскольку Uber покупает акции и укрепляет свой баланс с переполнением денежных средств, акции этой мобильной компании предлагают убедительные возможности для мобильных инвестиций по сегодняшним ценам.

Раскрытие

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Руководители Avon Technologies приобретают акции в соответствии с планом стимулирования

2025-09-17 просмотры: 251 -

Акции и компании США

QQQ ETF News, 8/8/2025

2025-09-17 просмотры: 209 -

Акции и компании США

Tether Digs для цифрового золота в качестве инвестиций в инвестиции в Gold Eyes Gyant Eyes

2025-09-17 просмотры: 207 -

Акции и компании США

3 лучших акциях для покупки сейчас, 8/8/2025, по данным лучших аналитиков

2025-09-17 просмотры: 238 -

Акции и компании США

Xom, Cop, Fang: США нефть выглядят более жестки

2025-09-17 просмотры: 333 -

Акции и компании США

Spy ETF News, 8/8/2025

2025-09-17 просмотры: 228 -

Акции и компании США

Волатильность опционов и подразумеваемая прибыль на этой неделе, 8 сентября - 11 сентября 2025 г.

2025-09-17 просмотры: 224 -

Акции и компании США

Волатильность опционов и подразумеваемая прибыль сегодня, 8 сентября 2025 г.

2025-09-17 просмотры: 290 -

Акции и компании США

Samsung и SK Hynix сталкиваются с новыми правилами экспорта в США на Chrian Chip

2025-09-17 просмотры: 261