💬 Переоценены ли акции SoFi в преддверии результатов за четвертый квартал?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Переоценены ли акции SoFi в преддверии результатов за четвертый квартал?

В этой статье я подведу итоги деятельности SoFi за последний год и расскажу, чего инвесторам следует ожидать от новостей за четвертый квартал и оставшуюся часть 2025 года.

Подведение итогов деятельности SoFi в 2024 году

Прежде чем погрузиться в оптимистичный тезис о SoFi, давайте посмотрим, как двигались акции в течение последнего года. Акции SoFi оставались на прежнем уровне в течение 2024 года до октября, когда после публикации результатов прибыли за третий квартал масштабное ралли подняло акции. В итоге акции показали доходность около 124% за последние двенадцать месяцев.

Причина этой траектории начинается с самого важного пункта тезиса SoFi на 2024 год: кредитный бизнес компании. В конце первого квартала 2024 года SoFi сообщила рынку, что ее кредитный бизнес сократится на 5% по сравнению с уровнями 2023 года. Однако по мере развития года управленческая команда во главе с генеральным директором Энтони Ното объявила о развороте, и SoFi обновила свой годовой прогноз, указав, что доходы от кредитования будут соответствовать или превзойдут уровни 2023 года.

В то время SoFi заявила, что ее финансовые услуги и технологическая платформа в совокупности выросли на 64% в годовом исчислении, а ее генеральный директор назвал это «свидетельством нашей постоянной работы и преднамеренного перехода к источникам доходов с небольшим капиталом, более высокой рентабельностью собственного капитала и комиссионными выплатами».

Стоит отметить, что кредитование — это не обязательно вопрос спроса, а скорее того, сколько компания готова предоставить в долг. По этой причине направление денежно-кредитной политики оказывает большое влияние на прогнозы кредитной компании, такой как SoFi. Из-за более ястребиной политики ФРС в 2023 и 2024 годах, когда процентные ставки резко выросли с 2022 года с 0,25% до пика в 5,5% в июле 2023 года и остались на том же уровне в сентябре 2024 года, результаты SoFi серьезно пострадали. Финтех-кредитор потерял почти 80% своей рыночной стоимости в период с конца 2021 года по середину 2023 года.

Разъяснение ожиданий в преддверии результатов прибыли SoFi за четвертый квартал

С результатами прибыли за 4 квартал, которые уже на горизонте, я спокойно уверен, что доход от кредитования увеличится из года в год, учитывая более консервативный подход руководства. Это первая причина, по которой я настроен оптимистично по отношению к акциям перед прибылью.

Более того, экономическая активность не замедлилась за последние три месяца 2024 года. На самом деле, она ускорилась. Теоретически, более обильная экономическая активность — это хорошие новости для SoFi. Однако ралли SoFi в конце года прекратилось в декабре, и на этот раз ФРС снизила процентные ставки более мягко, что предполагает более ястребиную позицию на 2025 год.

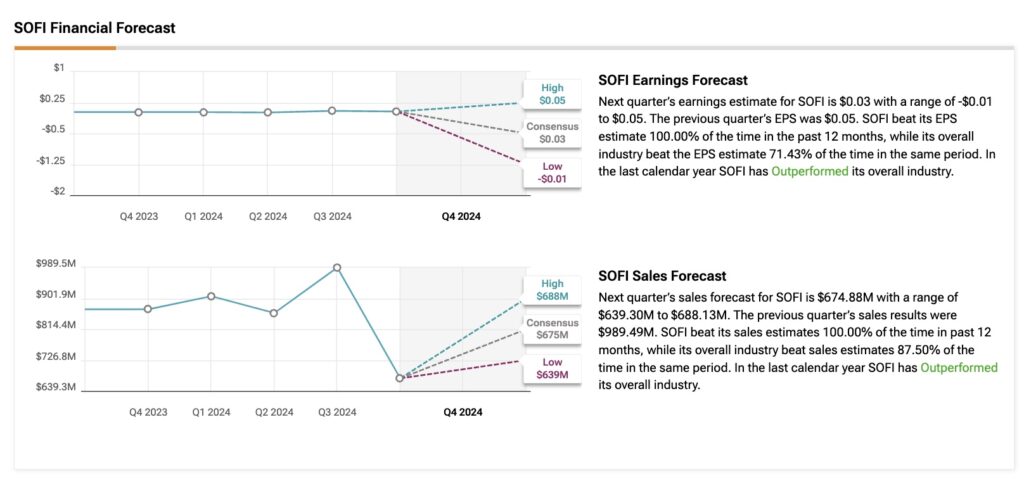

Если говорить более конкретно о четвертом квартале SoFi, то для того, чтобы превзойти оценки аналитиков, пионеру финтеха необходимо отчитаться о EPS выше 3 центов и выручке выше $674,8 млн, что подразумевает темпы роста в годовом исчислении на уровне 14,2%. Хотя превышение оценок станет ключом к бычьей реакции, я считаю, что главным предметом обсуждения в день отчетности, скорее всего, станет диверсификация источников доходов.

В третьем квартале технологические и финансовые услуги SoFi составили 42% консолидированной выручки. В начале 2024 года руководство заявило, что ожидает, что выручка компании достигнет 50% от ее технологической платформы и финансовых услуг, а оставшиеся 50% будут поступать от кредитования.

Поэтому, если компании удастся достичь этой цели или даже превзойти ее (то есть ее деятельность будет осуществляться так, как и ожидалось), я считаю, что этого может быть достаточно для того, чтобы акции SoFi начали торговаться выше после публикации прибыли SoFi за четвертый квартал.

Ожидается высокое давление на короткие проценты и волатильность

Хотя я настроен оптимистично по отношению к SoFi, следует отметить, что поскольку акции имеют высокую бету 2,73 (т. е. почти в 3 раза более волатильны, чем S&P 500), инвестирование в SoFI требует подхода с относительно высоким риском и высокой прибылью. Можно утверждать, что торговля с 139-кратным форвардным мультипликатором прибыли кажется экстремальной. Ценовое поведение SoFi за последние три месяца может указывать на то, что более оптимистичные прогнозы, вероятно, уже заложены в цену акций.

Такие, казалось бы, завышенные оценки также объясняются смелыми долгосрочными планами руководства SoFi, например, целевым показателем ROTCE (рентабельность осязаемого обыкновенного капитала) в 13–15% к 2026 году по сравнению с текущими 5,6%. Это лишь одна из причин, по которой аналитик KBW Тим Свитцер дал SoFi рейтинг ниже среднего.

Однако слишком много медвежьего настроя может обернуться против медведей. Последние данные показывают, что ~12,5% акций компании находятся в шортах, что является значительной частью. Если результаты Q4 удивят лучшими, чем ожидалось, цифрами, я не удивлюсь, если короткие позиции будут сжаты.

Более того, если посмотреть на цепочки опционов перед днем отчетности, ожидаемое колебание цен составит ошеломляющие 14,8%. Этот процент основан на спреде «при деньгах» (который включает покупку как колл-, так и пут-опциона) для опционов, истекающих 31 января, с ценой исполнения 16,5 долл.

Стоит ли покупать акции SoFi?

В результате этих проблем акции SOFI сейчас не пользуются особой любовью Уолл-стрит. По мнению 15 аналитиков, консенсус заключается в том, что рейтинг SOFI — «удерживать», включая шесть быков и четырех медведей, а пять аналитиков выжидают. В настоящее время средняя целевая цена акций SoFi составляет $13,19, что подразумевает потенциал снижения в 20,5%, исходя из последней цены около $16,5 за акцию.

Посмотреть больше рейтингов аналитиков SOFI

Неуверенно на перепутье

Несмотря на уныние и уныние Уолл-стрит, я осторожно оптимистичен в отношении акций SoFi, направляющихся к прибыли в четвертом квартале. Акции выросли благодаря более благоприятному макроэкономическому сценарию, вероятно, превзойдя консервативный прогноз по доходам от кредитования. Они также набирают обороты и заполняют свободные мощности в финтех-ландшафте, в конечном итоге усиливая оптимистичные настроения, которые еще больше оправдывают надежную оценку компании.

Тем не менее, поскольку SoFi остается относительно высокорискованной инвестицией, инвесторам следует быть осторожнее и диверсифицироваться соответствующим образом. С любыми высокорискованными и высокодоходными инвестициями рекомендуется проявлять осторожность — особенно когда опционные цепочки закладывают в цены большую вероятность экстремальной волатильности в ближайшие дни и недели.

Для быков SoFi волатильность — это великолепная возможность установить долгосрочные позиции на более низких уровнях. Между тем, для медведей SoFi может быть хорошей идеей сократить свои позиции до волатильности, которая, вероятно, последует позже в этом месяце.

Отказ от ответственности

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Индекс Dow Jones идет на попутном ветру, поскольку торговые надежды США и Китая поднимают Уолл-стрит

2025-10-29 просмотры: 185 -

Акции и компании США

Акции AMD: аргументы в пользу искусственного интеллекта стали еще сильнее, говорит BofA

2025-10-29 просмотры: 244 -

Акции и компании США

«Время продавать», — говорит ведущий аналитик Mizuho, понижая рейтинг акций Rivian (RIVN) в преддверии прибыли

2025-10-29 просмотры: 257 -

Акции и компании США

«Превосходящая производительность приближается», - говорит Х.К. Wainwright об акциях Soundhound AI – предлагает высокую целевую цену

2025-10-29 просмотры: 408 -

Акции и компании США

Доходы Netflix растут; Вот мнение Bank of America

2025-10-29 просмотры: 363 -

Акции и компании США

Sydbank A/S продвигает программу обратного выкупа акций

2025-10-29 просмотры: 146 -

Акции и компании США

Sydbank A/S продвигает программу обратного выкупа акций

2025-10-29 просмотры: 377 -

Акции и компании США

Amvis Holdings пересматривает финансовый прогноз на фоне операционных сбоев

2025-10-29 просмотры: 396 -

Акции и компании США

Акции редкоземельных металлов растут, поскольку Трамп возрождает горнодобывающую деятельность в США

2025-10-29 просмотры: 267