💬 Входящая волатильность акций SOUN гарантирует торговлю опционами Condor

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Входящая волатильность акций SOUN гарантирует торговлю опционами Condor

Неделя выдалась не особенно приятной для технологических новаторов, и SoundHound AI SOUN -0.23% ▼, специализирующаяся на разговорном искусственном интеллекте, не стала исключением. Акции SOUN испытали значительную волатильность на рабочей неделе, закончившейся 10 января, потеряв более 32% стоимости акций. К сожалению, мало доказательств того, что инвесторы покупают экстремальные падения в SOUN, что делает направленную ставку неблагоразумной. Вместо этого для моего нейтрального настроения подошла бы специальная стратегия опционов, называемая длинным железным кондором.

Конечно, контекст имеет значение. Даже с учетом недавнего обвала акции SOUN все еще выросли более чем на 127% за последние шесть месяцев. За последние 52 недели они взлетели на ошеломляющие 674%. Благодаря устойчивым доходам, значительному росту заказов и оптимистичным прогнозам SoundHound вырвался на передовые позиции. Тем не менее, не все аналитики убеждены, что акции SOUN могут продолжать расти.

Примечательно, что ведущий инвестор JR Research предупредил, что конкурентная среда в голосовом ИИ далека от устоявшейся. Поэтому эксперт предостерегает от погони за акциями SOUN. Единственное, в чем инвесторы могут решительно согласиться, так это в том, что SoundHound генерирует значительный ажиотаж. Другими словами, инвесторам следует учитывать не направление, а сам путь, что делает Long Iron Condor привлекательной сделкой.

Поведение акций SOUN не обладает предсказательной силой

Структурно длинный железный кондор — комбинация бычьего и медвежьего дебетовых спредов — предполагает рост подразумеваемой волатильности, поскольку транзакция устанавливает верхнюю и нижнюю целевые показатели прибыльности. Другими словами, неважно, где в итоге окажется акция SOUN, пока она достигает или превышает короткую цену страйка бычьего колл-спреда или падает до или ниже короткой цены страйка медвежьего пут-спреда.

Естественно, у инвесторов должны быть веские основания полагать, что акции SOUN будут волатильными, и это предположение вытекает из предыдущих ценовых моделей. Если считать с мая 2022 года, то было 138 четырехнедельных периодов. Из этого числа только 68 или 49,28% привели к положительной доходности. В ежемесячном исчислении SoundHound страдает от небольшого отрицательного сдвига. Интересно, что после экстремальных событий шансы, похоже, не сильно меняются для акций SOUN.

Например, было 34 случая, когда SoundHound понес еженедельные убытки в 10% или больше. Из этого числа 18 (52,94%) четвертой последующей недели показали положительный возврат. Для еженедельных убытков в 20% или меньше было только шесть случаев (из 13), когда акции SOUN были в плюсе месяц спустя. Доказательства кажутся очевидными: экстремальная волатильность (как инвесторы увидели на прошлой неделе) не дает никакой направленной предсказательной силы.

Масштабность кинезиса SoundHound AI вполне окупаема

Отсутствие четкой картины относительно прогнозируемого направления акций SOUN представляет собой лишь часть головоломки железного кондора. В частности, инвесторы должны быть достаточно уверены, что SOUN будет двигаться в любом вертикальном направлении с энергией. Хотя трудно определить, куда направится SoundHound, более определенно, что он будет двигаться значительными темпами.

В среднем медианная положительная доходность акций SOUN за четырехнедельный период составляет 22,02%. В периоды спада медианный убыток достигает 15,14%. Однако эта статистика представляет собой совокупный подсчет. Если рассматривать четырехнедельный ответ, особенно после 20%-ного убытка за одну неделю, медианная положительная доходность подскакивает до 28,41%. С другой стороны, медианный убыток падает до тревожных 34,92%.

Используя прежний «стохастический» метод ценовых прогнозов, акции SOUN могут вырасти до $17,19 или упасть до $11,96 через четыре недели с прошлой пятницы, что совпадает с цепочкой опционов, истекающей 7 февраля. Однако динамический метод ценовых прогнозов требует целевого максимума-минимума в $18,09 и $9,17 соответственно для той же даты истечения. Эта статистика поможет информировать, возможно, наиболее жизнеспособных длинных железных кондоров.

Упрощение беспорядка Кондора

Если вы посмотрите на доступные железные кондоры, список может быть пугающим. С четырьмя ногами (ценами исполнения), участвующими в каждой транзакции кондора, комбинации могут показаться бесконечными. Однако, поскольку мы рассчитали ценовые прогнозы акций SOUN как стохастически, так и динамически, процесс упрощается: мы просто будем искать короткие (внешние) цены исполнения, которые лучше всего соответствуют нашим ценовым прогнозам.

Во-первых, более консервативная стохастическая модель требует диапазон максимум-минимум $17,19 и $11,96. Для цепочки опционов, истекающих 7 февраля, можно рассмотреть 12P | 13P || 16C | 17C long iron condor или комбинацию 12/13 bear put spread и 16/17 bull call spread. Однако максимальная выплата по сделке составила всего 8% на момент написания статьи.

Более убедительная идея — предположить динамическую модель ценообразования. В этом случае спекулянты могут расширить свой кондор до 10P | 12P || 16C | 18C long iron condor (10/12 bear put и 16/18 bull call). На момент написания этой статьи выплата взлетает до 63%, что гораздо более заманчиво. А еще лучше, основываясь на динамическом ценообразовании, этот кондор имеет удивительно приличные шансы быть прибыльным.

Стоит ли покупать акции SoundHound AI?

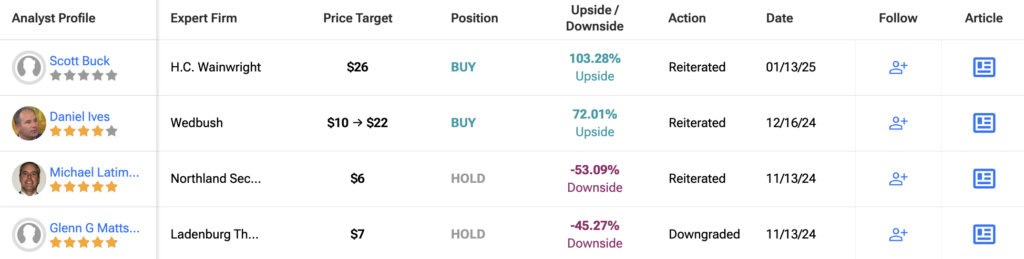

Обращаясь к Уолл-стрит, акции SOUN имеют консенсус-рейтинг «Умеренная покупка», основанный на двух оценках «Покупать», двух «Удерживать» и нулевом рейтинге «Продавать». Средняя целевая цена SOUN составляет $15,25, что подразумевает потенциал роста в 19,23%.

Посмотреть больше рейтингов аналитиков SOUN

Вывод: отправляйтесь в путешествие с SOUN Stock с Long Iron Condor

Учитывая волатильность и отсутствие направленной предсказуемости акций SOUN, длинная стратегия Iron Condor выделяется как практическое решение для спекулятивных инвесторов. Используя свойственную компании тенденцию к значительным колебаниям цен, этот подход сводит к минимуму необходимость прогнозирования точного направления движения и вместо этого фокусируется на величине кинезиса в пределах определенного диапазона прибыльности.

Правда, взрывной рост SoundHound и частые разговоры в секторе ИИ подчеркивают привлекательность акций, но их непредсказуемое поведение требует осторожности. Длинный железный кондор обеспечивает структурированный способ использования волатильности акций при одновременном снижении направленных рисков. Для инвесторов, ищущих доступ к революции ИИ, не делая ставки на траекторию SOUN, эта стратегия эффективно уравновешивает возможности и управление рисками.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Осторожно, но устойчиво»: акции Home Depot (NYSE:HD) падают, несмотря на оптимистичные слова домовладельцев

2025-10-30 просмотры: 208 -

Акции и компании США

Акции SEALSQ (LAES) подскочили на 7% после запуска постквантового чипа безопасности

2025-10-30 просмотры: 357 -

Акции и компании США

Акции Walmart (WMT) теряют популярность, поскольку отозванные гребные тренажеры представляют опасность пожара

2025-10-30 просмотры: 279 -

Акции и компании США

«Кофейная петля»: акции Starbucks (NASDAQ:SBUX) растут благодаря новой программе вознаграждений

2025-10-30 просмотры: 162 -

Акции и компании США

Уолл-стрит вкладывает акции Vertiv (VRT) в преддверии прибыли за третий квартал — вот почему

2025-10-30 просмотры: 208 -

Акции и компании США

Microsoft Stock (MSFT) надеется на AMD Xbox следующего поколения.

2025-10-30 просмотры: 183 -

Акции и компании США

Акции Tesla (TSLA) растут в цене, поскольку они доминируют на британском рынке хранения энергии

2025-10-30 просмотры: 256 -

Акции и компании США

Директор Oxford Biomedica увеличивает ставку, сигнализируя об уверенности в будущих перспективах

2025-10-30 просмотры: 308 -

Акции и компании США

Smiths Group осуществила выкуп акций у HSBC

2025-10-30 просмотры: 338