💬 Почему я настроен по-медвежьи в отношении MongoDB (MDB) после ухода ее финансового директора от 2024-12-23

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Почему я настроен по-медвежьи в отношении MongoDB (MDB) после ухода ее финансового директора

Лидерство имеет решающее значение для компаний, работающих на современном конкурентном рынке. Успех этих фирм во многом зависит от выбранной стратегии, ясности сообщений и морального духа команды, вовлеченной в движение прогресса. Однако внезапный уход ключевых лидеров, таких как MongoDB's MDB -4.69% ▼ CFO, может иметь катастрофические последствия, и по этой причине я настроен по-медвежьи в отношении гиганта баз данных. Хотя основы бизнеса не изменились и в некоторых областях довольно позитивны, я вижу несколько красных флажков для новых потенциальных инвесторов.

MongoDB — это компания, находящаяся в постоянном движении

В настоящее время компания находится в неопределенном положении. Сектор данных ИИ, вероятно, является одним из самых прибыльных и динамичных секторов рынка в наши дни. MongoDB работает в этой области как лидер в области решений для нереляционных баз данных, управляя форматами данных в тексте, видео и т. д. для поддержки бизнеса. Это звучит сложно, но на самом деле это просто подразумевает хранение и использование данных компании безопасным, полезным и организованным способом для анализа и улучшения клиентского опыта.

Система Atlas от MongoDB стала незаменимой для клиентов в управлении этим меняющимся ландшафтом данных. Огромные 68% доходов компании поступают от этого единственного продукта, и, несмотря на этот впечатляющий подвиг, цена акций пережила разочаровывающий год. Падение более чем на 35% только в 2024 году, инвесторы пострадали из-за возросшей конкуренции.

Есть некоторые обнадеживающие признаки

Хотя я настроен по-медвежьи по отношению к MDB, последний отчет о доходах показал множество обнадеживающих признаков. С более чем 52 000 клиентов в сети и ростом выручки на 22% до 529,4 млн долларов США, здесь есть реальный потенциал. Операционная маржа также улучшилась до 19%, а денежный поток стабилизировался на уровне около 35 млн долларов США. Большинство инвесторов считают, что революция ИИ продолжится и в будущем, и с возросшим спросом на организацию и интеграцию данных фирма вполне может оказаться в выгодном положении.

Тем не менее, меня больше всего беспокоит зависимость фирмы от одного продукта. При таком большом внимании к Atlas и огромной конкуренции, наличие модели дохода на основе использования вносит дополнительный уровень неопределенности для инвесторов.

В то время как многие компании закрепили клиентов за долгосрочными сервисными соглашениями, одна ошибка или изменение настроений на рынке могут привести к падению использования платформы в одночасье. Это особенно актуально в экономической среде, где многие компании сокращают ИТ-бюджеты в ответ на сложную динамику.

Отъезд Майкла Гордона

Еще больше усиливая мои медвежьи настроения, недавно финансовый директор и главный операционный директор компании Майкл Гордон объявил о своей отставке, вступающей в силу с января 2025 года. Гордон был ключевым игроком в IPO фирмы и ее усилиях по масштабированию. Многие скажут, что он заложил основу для MongoDB, выстроив финансовые и культурные элементы, которые привели ее туда, где она находится сегодня.

С учетом быстрого развития сектора руководящей команде придется убедиться, что она движется в правильном направлении для продвижения своей стратегии. В то время как Гордон будет работать в качестве консультанта, чтобы обеспечить плавный переход, руководству необходимо будет убедиться, что новый финансовый директор сможет быстро приступить к работе в сложное для компании время и в момент, когда конкуренты будут искать любую возможность захватить долю рынка. Падение цены акций на 7,4% после объявления отражает эту обеспокоенность рынка.

Три основные проблемы, которые необходимо преодолеть

С моей точки зрения, есть три основные проблемы, которые заставляют меня смотреть на акции MDB с пессимизмом:

1. Рентабельность. Поскольку компания, по прогнозам, не получит прибыли (по GAAP) в течение как минимум следующих трех лет, инвесторам нужно будет убедить себя, что компания приближается к устойчивости. Однако, учитывая, что прибыль растет медленнее, чем в более широком секторе, 12,6% по сравнению с 14,8%, компании нужно следить за тем, чтобы достичь этой точки, прежде чем конкуренция сможет доминировать.

2. Оценка — Инвесторы могут быть обеспокоены довольно высокой оценкой компании, несмотря на недавнюю распродажу. Поскольку прибыль вряд ли будет видна в ближайшее время, терпеливым инвесторам может не потребоваться много времени, чтобы поискать что-то другое. Базовый расчет дисконтированного денежного потока (DCF) предполагает, что справедливая стоимость акций составляет $178,15, что на целых 50% ниже текущей цены.

3. Волатильность – Как я уже отметил, модель компании, основанная на использовании, приводит к неопределенным доходам, что приводит к довольно неустойчивым показателям акций. Я хотел бы видеть более диверсифицированную стратегию и большую определенность для инвесторов.

Перспективы рынка MongoDB

Я нервничаю, что конкуренты, такие как Oracle ORCL -2.53% ▼, быстро захватывают долю рынка в ряде секторов. С огромными ресурсами, сильным балансом и разнообразным портфелем продуктов есть много компаний, которые могут войти в те области, на которых MongoDB в настоящее время специализируется.

Компания располагает солидными 2,3 млрд долларов наличными, что значительно превышает 1,2 млрд долларов долга, но рыночная капитализация в 19 млрд долларов по сравнению с 484 млрд долларов у Oracle показывает, с какими конкурентами придется столкнуться MongoDB в ближайшие годы.

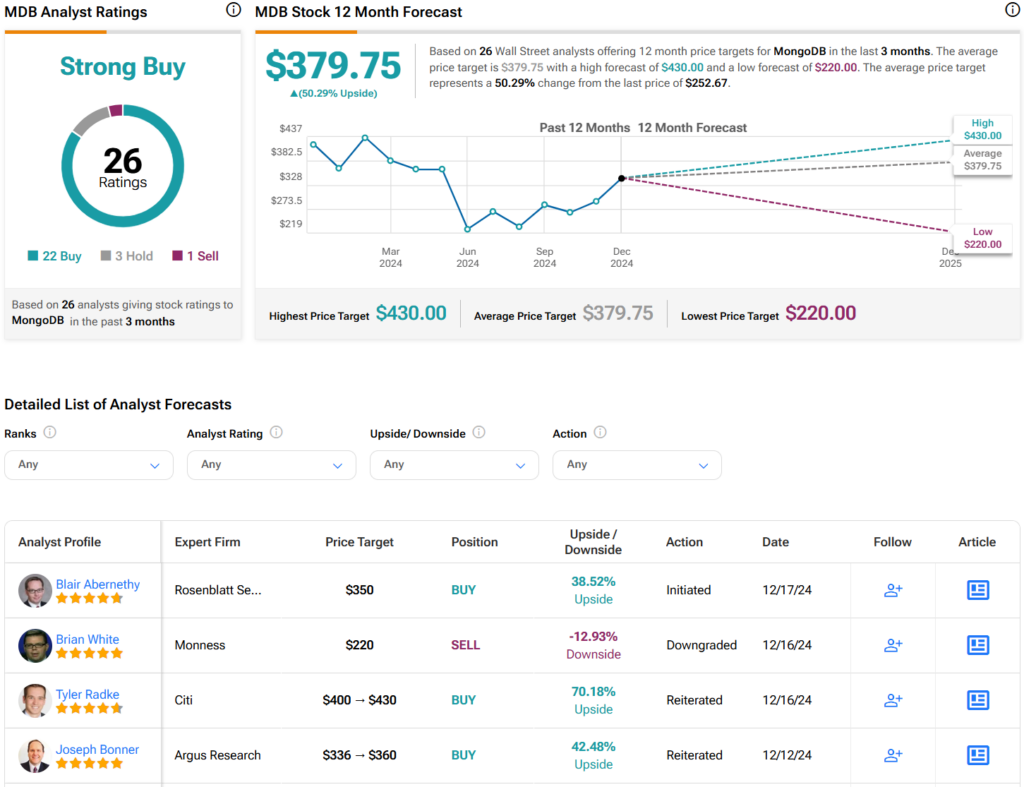

Тем не менее, аналитики Уолл-стрит, похоже, предполагают, что компанию ждут некоторые крупные возможности. С целевой ценой в $379,75 за акцию, эти аналитики подразумевают 50%-ный потенциал роста от текущего уровня.

Однако я менее оптимистичен на этом уровне. С учетом значительной степени неопределенности после ухода Майкла Гордона и огромной конкуренции в секторе, я бы хотел увидеть более устойчивые темпы роста привлечения клиентов и доходов, а также оценку, которая обеспечивает больше возможностей для ошибок.

Посмотреть больше рейтингов аналитиков MDB

Риски медвежьих настроений

Конечно, есть риски для моего медвежьего настроения. Начнем с того, что в основе компании явно лежит отличный продукт. Недавние партнерства с Amazon AMZN -4,60% ▼ AWS и Microsoft MSFT -3,76% ▼ указывают на то, что MongoDB играет важную роль в развитии экосистемы ИИ. Расширенные функции в этих системах могут превосходить другие продукты, что подтверждается наградой «Технологический партнер года» в Северной Америке и запуском различных университетских курсов для платформы MongoDB.

Если фирма сможет продолжить наращивать значимое присутствие в секторе и, что самое важное, сохранить его в условиях растущей конкуренции, в течение ближайшего десятилетия могут появиться некоторые признаки прибыльности. При таком большом спросе и возможном росте в сфере ИИ, если платформа сможет стать эффективным источником информации, обеспечивая дальнейшее масштабирование и функции, то у нее есть большой потенциал.

Подведение итогов

Однако, как по мне, компании предстоит многое сделать, прежде чем я смогу увидеть путь к устойчивой прибыли. В сегодняшних условиях хорошего продукта недостаточно. Цена акций должна быть разумно оценена, с разнообразным и устойчивым диапазоном источников дохода, а масштаб инноваций должен быть подкреплен конкурентным преимуществом в секторе, особенно при столкновении с компаниями с большими ресурсами.

Я вижу некоторые многообещающие признаки для компании в течение следующего десятилетия, но я бы предположил, что риски в настоящее время перевешивают выгоды для новых инвесторов. Я останусь в стороне и буду следить за MongoDB на предмет менее медвежьих времен.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Dow Jones Today: DJIA отступает из-за отсутствия экономических данных; Шансы на снижение ставки затухания

2025-12-02 просмотры: 312 -

Акции и компании США

Акции Eli Lilly получили новую целевую цену по самой высокой цене – Citi заявляет, что потенциал продаж пероральных препаратов для похудения недооценен

2025-12-02 просмотры: 438 -

Акции и компании США

«Долгосрочный потенциал все еще недооценен», — говорит ведущий аналитик об акциях AMD

2025-12-02 просмотры: 444 -

Акции и компании США

Welsbach Technology Metals откладывает подачу деклараций за 10 квартал

2025-12-02 просмотры: 404 -

Акции и компании США

Kaya Holdings откладывает финансовый отчет за третий квартал 2025 года

2025-12-02 просмотры: 275 -

Акции и компании США

Aegon Ltd. сообщает о сильных результатах за третий квартал 2025 года и стратегическом росте

2025-11-27 просмотры: 238 -

Акции и компании США

Ежедневный обзор Vanguard S&P 500 ETF (VOO), 13.11.2025 г.

2025-11-27 просмотры: 456 -

Акции и компании США

Рейтинг одобрения Трампа упал до минимума

2025-11-27 просмотры: 549 -

Акции и компании США

Акции Comcast (CMCSA) подскочили после запуска NBCUniversal Sports Network

2025-11-27 просмотры: 500