💬 S&P 500 на пути к 6500, заявляет Citi – вот 2 акции, готовые к росту

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

S&P 500 на пути к 6500, заявляет Citi – вот 2 акции, готовые к росту

С учетом того, что выборы 2024 года уже позади, общепринятая точка зрения предполагает, что вторая администрация Трампа может попытаться повторить экономическую схему первой. Ожидается, что этот подход будет включать в себя смесь про-бизнесовой дерегуляции и элементов протекционизма.

Выберите лучшие акции и максимизируйте свой портфель:

Руководитель стратегии Citigroup по акциям США Скотт Кронерт внимательно следит за развитием экономической ситуации и склоняется к оптимистичному прогнозу, признавая при этом неотъемлемые риски.

«Мы сохраняем позитивный взгляд на американские акции в 2025 году», — сказал Кронерт. «Базовый целевой показатель S&P 500 в 6500 пунктов допускает прирост в середине однозначного числа вслед за 20%+ годами подряд. Продолжающаяся мягкая посадка и попутный ветер искусственного интеллекта теперь взаимодействуют с обещаниями и рисками политики Трампа. Продолжение расширения за пределы влияния роста мегакапитала имеет решающее значение, но расширенная отправная точка оценки будет постоянным препятствием».

Аналитики акций Citi следят за этой линией и отмечают, что две акции готовы расти вместе с S&P 500. Мы открыли базу данных TipRanks, чтобы узнать более широкий взгляд на них обоих. Давайте рассмотрим их подробнее.

Chewy, Inc. (CHWY)

Начнем с сектора онлайн-ритейла, с Chewy, лидера в сфере онлайн-поставок товаров для животных. Chewy была основана в 2011 году и сегодня может похвастаться рыночной капитализацией в 13,3 млрд долларов. Компания превратилась в лидера на нишевом рынке, но на рынке, который является существенным: по данным Forbes, примерно две трети домохозяйств США имеют домашних животных, и в 2022 году эти домохозяйства потратили на своих животных 136,8 млрд долларов.

Эти расходы распределяются по широкому спектру продуктов и услуг, которые вместе составляют товарное предложение Chewy. Компания занимается обычными товарами, такими как корма и игрушки для домашних животных, а также разнообразными лакомствами, но также предлагает клиентам рецептурные ветеринарные препараты и полисы страхования домашних животных. У компании есть продукты для домашних животных всех типов, от обычных кошек и собак до рыб, птиц, мелких млекопитающих и рептилий, и даже есть продукты для сельскохозяйственных животных и других животных, не являющихся домашними.

Помимо своего присутствия в Интернете, Chewy также выходит в «реальный» мир. Компания открыла сеть стационарных ветеринарных клиник с двумя филиалами в Южной Флориде, тремя в районе Атланты, штат Джорджия, и еще двумя в Денвере, штат Колорадо. Эти клиники специализируются на оздоровительной, неотложной и хирургической помощи кошкам и собакам, самым популярным домашним животным. Компания запустила сеть клиник в декабре 2023 года и планирует продолжать ее расширение.

Последний квартальный отчет компании за 3Q24 показал некоторые смешанные результаты. Доходы были сильными — выросли почти на 5% в годовом исчислении до 2,88 млрд долларов, превзойдя прогноз на 20 млн долларов. Однако прибыль не оправдала ожиданий; показатель EPS не по GAAP в 20 центов на акцию оказался на 3 цента меньше, чем ожидалось, — хотя и вырос на 5 центов на акцию по сравнению с аналогичным периодом предыдущего года. Компания сообщила о скромном — на полпроцента — падении числа активных клиентов по состоянию на конец квартала, но это было компенсировано ростом чистых продаж на одного активного клиента на 4,2%.

Аналитик Citi Стивен Закконе освещает эту акцию, и он видит причины для оптимизма. По мнению Закконе, растущая доля рынка Chewy и ее способность контролировать свою собственную судьбу являются ключевыми моментами, поскольку он пишет: «CHWY достигает положительного сдвига в росте количества активных клиентов во 2П24 после 2 лет спада, CHWY набирает долю рынка относительно фона розничной торговли домашними животными, которая должна нарасти по мере улучшения роста отрасли в 2025 году, и CHWY контролирует свою собственную судьбу EBITDA с помощью таких своеобразных драйверов, как спонсируемая реклама, увеличение объема за счет автоматизированных центров выполнения заказов и более высокие продажи товаров для здоровья и благополучия».

Заглядывая вперед, аналитик резюмирует оптимистичный прогноз: «Что касается конкретных акций, мы считаем, что соотношение риска и прибыли является благоприятным, исходя из прогнозов роста уличной EBITDA на следующие 1-2 года и потенциала увеличения мультипликатора EV/EBITDA по мере увеличения нормы прибыли CHWY».

Аналитик Citi использует эти комментарии для обоснования своего рейтинга «Покупать», а его целевая цена в 40 долларов подразумевает потенциальный годовой прирост в 23%. (Чтобы посмотреть историю Zaccone, нажмите здесь)

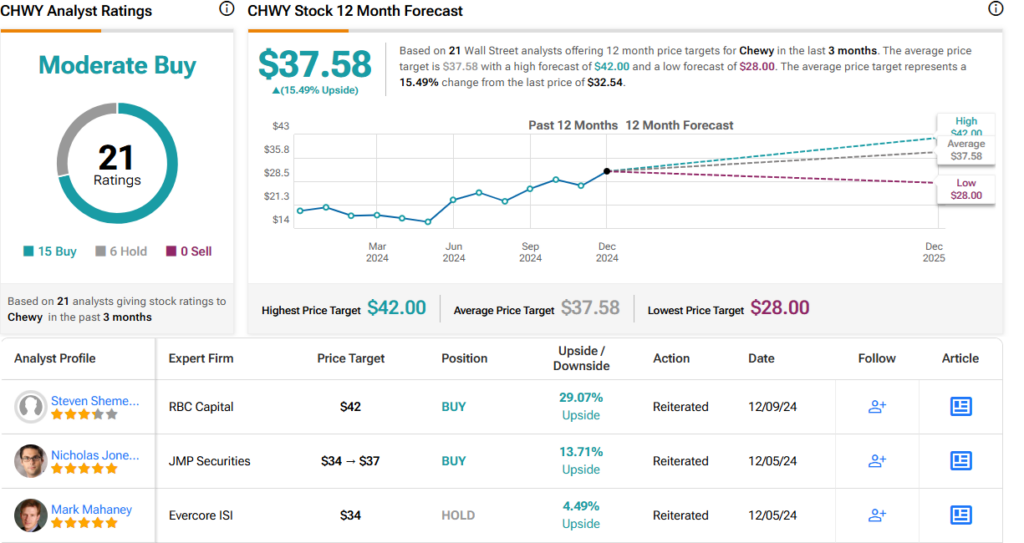

В целом, акции Chewy получают консенсус-рейтинг «Умеренная покупка» от Уолл-стрит на основе 21 недавнего обзора, разделившего 15 к 6 в пользу «Покупать» вместо «Удерживать». Акции оцениваются в $32,54, а их средняя целевая цена $37,58 предполагает потенциал роста на 15,5% в течение следующих 12 месяцев. (См. прогноз акций CHWY)

AT&T (Т)

Вторая акция, которую мы рассмотрим, — одна из легенд фондового рынка. AT&T — это традиционная телекоммуникационная компания на рынке США, но, что еще важнее, это также один из знаковых брендов в мире. Компания неизменно входит в число крупнейших поставщиков беспроводной связи на рынке США, а ее рыночная капитализация в размере 168,5 млрд долларов ставит ее на третье место среди телекоммуникационных компаний США. Акции AT&T в этом году опережают рынки, показав прирост в 48,5% к 2024 году, и компания хорошо известна как одна из самых стабильных дивидендных акций на Уолл-стрит.

Недавние успехи компании были основаны на ее способности увеличивать число абонентов, особенно в своих услугах 5G и оптоволоконных сетях. В своем отчете за 3Q24 компания AT&T особо отметила растущий импульс в 5G и выделила 226 000 чистых подключений оптоволокна за квартал. Кроме того, у компании было чистое добавление 403 000 клиентов постоплатных телефонов, а ее отток постоплатных телефонов, составивший всего 0,78%, был описан как «лидирующий в отрасли». Компания провела 28,3 млн точек продаж и предприятий по оптоволокну и получила 2,8 млрд долларов доходов от потребительского широкополосного доступа, что на 6,4% больше по сравнению с прошлым годом.

В верхней строке выручка за квартал достигла $30,2 млрд, что относительно ровно в годовом исчислении (падение на полпроцента) и на $250 млн ниже прогноза. Прибыль с EPS не по GAAP в 60 центов оказалась на 3 цента на акцию лучше, чем ожидалось. Свободный денежный поток компании в размере $5,1 млрд считался надежным.

Что касается дивидендов, AT&T в последний раз отправляла выплаты по обыкновенным акциям 1 ноября. Эти дивиденды, установленные в размере 27,75 центов за акцию, дают годовую выплату в размере 1,11 доллара за акцию и доходность 4,72%. История дивидендов AT&T восходит к 1980-м годам, и хотя компания будет корректировать выплаты по мере необходимости, она надежно выплачивала эти дивиденды в течение всего этого времени — не пропуская ни одного квартала.

Все это говорит о том, что AT&T практически является олицетворением почтенных акций «голубых фишек». Общая позиция компании впечатлила 5-звездочного аналитика Майкла Роллинса, который в своем репортаже для Citi написал о T: «Мы рассматриваем сочетание годового роста выручки от услуг и более быстрого роста EBITDA/FCF (без DTV) как потенциальный катализатор для лучшей оценки. Мы рассматриваем многолетнее обновление оптоволокна для передачи большего количества домов с потенциально более глубоким проникновением (отчасти из-за конвергенции) как дополнение к нашему предыдущему прогнозу и консенсусу. AT&T сохраняет оптимизм в отношении поддержания роста Mobility, при этом перспективы на 2025 год, как указано, находятся на верхнем пределе ее годовых финансовых диапазонов. Сокращение расходов, включая вывод из эксплуатации меди, должно способствовать расширению маржи. Выкупы также больше, чем мы и консенсус ожидали, и с потенциально более сильным началом во 2П25. Мы остаемся покупателем T как нашего первоочередного выбора».

Наряду с рекомендацией «Покупать» Роллинз дал акциям AT&T целевую цену в 28 долларов, что свидетельствует о его уверенности в годовом потенциале роста на 19%. (Чтобы посмотреть историю Роллинза, нажмите здесь)

Эти акции получили консенсус-рейтинг «умеренная покупка» с 13 последними отзывами о T, включая 9 «покупать» и 4 «держать». В настоящее время T продается по цене $23,48, а ее средняя целевая цена $24,15 подразумевает скромный годовой потенциал роста в 3%. (См. прогноз акций AT&T)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите раздел TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks по акциям.

Отказ от ответственности: Мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Содержание предназначено для использования только в информационных целях. Очень важно провести собственный анализ перед тем, как делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Berkshire Hathaway (Brk.B) Pumps Mitsubishi Coall Прошлой 10%, акции растут

2025-09-05 просмотры: 147 -

Акции и компании США

Restaurant Brands International (QSR) добавляет зарядные станции EV в местах Tim Hortons

2025-09-05 просмотры: 217 -

Акции и компании США

Хрустальная динамика увольнения пострадает от Embracer Group Stock (embrac.b)

2025-09-05 просмотры: 372 -

Акции и компании США

Банк в большом времени - Уолл -стрит заново открывает его чванство

2025-09-05 просмотры: 334 -

Акции и компании США

Аналитики XRP по -прежнему видят 20 долларов впереди, несмотря на откат распределения

2025-09-05 просмотры: 261 -

Акции и компании США

Уровень банка и мошенничества с пультом и обвинения в мошенничестве

2025-09-05 просмотры: 180 -

Акции и компании США

Утренние новости: крупнейшие истории на фондовом рынке в четверг!

2025-09-05 просмотры: 135 -

Акции и компании США

Уточнение данных в Salesforce (NYSE: CRM) теперь достиг Google Gmail

2025-09-05 просмотры: 213 -

Акции и компании США

«Более высокие оценки и более оптимистичный взгляд»: Wynn Resorts Stock (NASDAQ: Wynn) получает выгоду с новыми возможностями

2025-09-05 просмотры: 187