💬 Акции частных инвестиций пользуются спросом среди семейных офисов — вот два имени, которые нравятся Уолл-стрит от 2024-12-07

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции частных инвестиций пользуются спросом среди семейных офисов — вот два имени, которые нравятся Уолл-стрит

Любите ли вы их или ненавидьте, сверхбогатые люди имеют одну неоспоримую черту: они удивительно дисциплинированны в обращении со своими деньгами. Романист Герман Воук лучше всего выразил это в своей книге «Не останавливайте карнавал», сказав о богатом Лестере Атласе: «Он действовал по четкому жесткому правилу: никогда не расставайтесь без необходимости с долларом».

Не пропустите наши предложения Черной пятницы:

Сегодняшние состоятельные люди живут по этому принципу, часто полагаясь на семейные офисы – специализированные частные компании по управлению финансами – для защиты и увеличения своего богатства. Эти семейные офисы стратегически инвестируют в различные активы, включая публичные акции, хедж-фонды и все чаще частный капитал.

Этот растущий интерес к частному капиталу был отмечен в недавнем исследовании инвестиционного банка Bastiat Partners и частной инвестиционной компании Kharis Capital. Исследование показывает, что почти 40% семейных офисов рассматривают частный капитал как «основной компонент» своих инвестиционных стратегий на ближайшие два года. Аналогичным образом, сентябрьский опрос Campden Wealth и RBC Wealth Management показал, что семейные офисы отдают предпочтение частному капиталу и венчурному капиталу для получения долгосрочной прибыли с поправкой на риск. Фактически, 42% ожидают увеличения своего участия в частном капитале в этом году, по сравнению с 19% планирующих расширить свои инвестиции в публичные акции.

Поскольку частный капитал набирает обороты среди инвесторов семейных офисов, аналитики Уолл-стрит уделяют этому пристальное внимание. Согласно базе данных TipRanks, две акции частного капитала стали кандидатами на сильную покупку. Давайте рассмотрим, что выделяет эти имена в глазах ведущих аналитиков.

Compass Diversified Holdings (CODI)

Начнем с Compass Diversified Holdings, частной инвестиционной компании, которая использует свой капитал для инвестирования в «людей, процессы, культуру и возможности роста, которые стимулируют трансформационные изменения». Компания была основана в 1998 году и стала публичной в 2006 году. Сегодня ее рыночная капитализация составляет почти 1,8 миллиарда долларов, и она имеет активные активы в 10 компаниях.

По цифрам Compass Diversified впечатляет. Компания провела $9,3 млрд совокупных транзакций и получила $1,5 млрд прибыли с момента своего IPO. Фирма управляет активами на $3,3 млрд и получила почти $2,06 млрд дохода в прошлом году.

Совсем недавно компания сообщила о выручке в размере $582,6 млн за 3Q24, что почти на 12% больше, чем годом ранее, и почти на $11 млн больше, чем прогнозировалось. Чистая прибыль компании за квартал, представленная как EPS по GAAP, составила 8 центов на акцию — солидный поворот после убытка в размере 45 центов, зафиксированного в 3Q23.

Compass Diversified выплачивает дивиденды акционерам по квартальной ставке 25 центов за обыкновенную акцию. Годовая выплата в размере 1 доллара за акцию дает форвардную доходность 4,2%. Дивиденды в последний раз выплачивались 24 октября. Помимо дивидендов, Compass Diversified поддерживает цену акций посредством политики обратного выкупа. Текущая политика, объявленная в середине октября этого года, позволяет фирме выкупить обыкновенные акции на сумму до 100 миллионов долларов и действует до 31 декабря этого года.

Для Лэнса Витанзы из TD Cowen, аналитика, входящего в 2% лучших профессионалов Уолл-стрит, эта частная инвестиционная компания представляет инвесторам надежную перспективу для дальнейшего роста прибыли. 5-звездочный аналитик пишет: «В настоящее время Compass владеет и управляет привлекательным, диверсифицированным портфелем компаний, состоящим из семи брендовых потребительских предприятий и трех нишевых промышленных предприятий. Каждая портфельная компания считается лидером в своей категории или секторе рынка. Мы видим сильный рост прибыли и многократное расширение в качестве двойных драйверов. Мы оцениваем Compass в первую очередь через скорректированную EPS, которая, как мы ожидаем, будет расти с трехлетним среднегодовым темпом роста в 20% до 2026 финансового года».

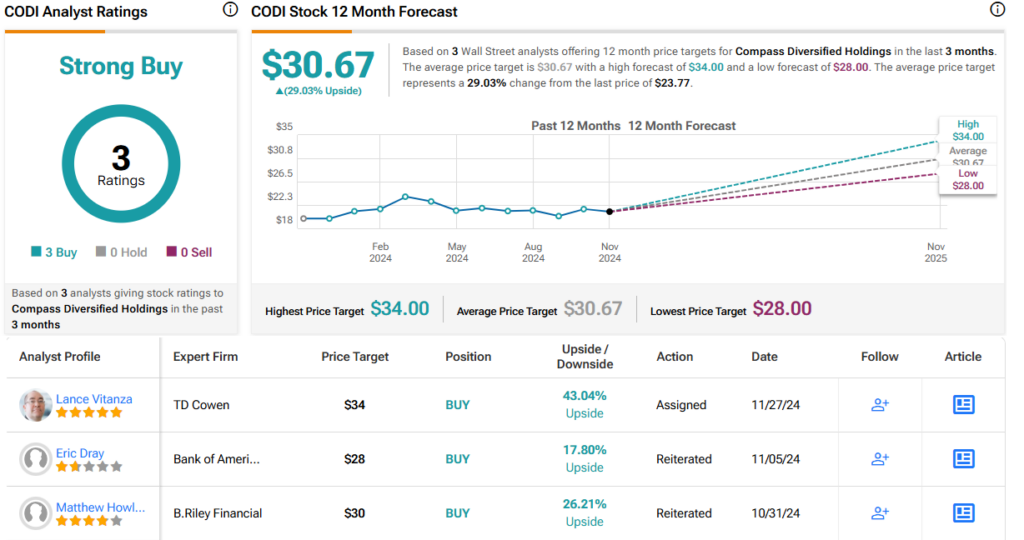

Vitanza использует эту позицию для подкрепления своего рейтинга «Покупать» по CODI, в то время как его целевая цена в $34 указывает на потенциал роста в течение года на 43%. (Чтобы посмотреть историю Vitanza, нажмите здесь)

Хотя эта акция имеет только три последних аналитических обзора, они единогласно положительны — консенсус-рейтинг Strong Buy. Акции оцениваются в $23,77, а их средняя целевая цена $30,67 указывает на возможность роста на 29% в течение следующих 12 месяцев. (См. прогноз акций CODI)

Брукфилд Бизнес Партнерс (BBU)

Вторая акция, которую мы рассмотрим, — это Brookfield Business Partners, публично торгуемая дочерняя компания более крупной материнской компании Brookfield Corporation. Материнская фирма — крупная глобальная инвестиционная фирма с более чем 1 триллионом долларов в общем объеме активов под управлением в ее отделении по управлению активами. Brookfield Business Partners, BBU, выступает в качестве бизнес-услуг материнской фирмы и промышленного оператора, вкладывая капитал в работу в семье Brookfield.

Brookfield Business Partners имеет три отдельных операционных подразделения: промышленное, инфраструктурные услуги и бизнес-услуги, и они сосредоточены на владении и эксплуатации широкого спектра поставщиков высококачественных продуктов и услуг. Инвестиционный портфель компании включает 47 имен, работающих в таких областях, как ипотечное страхование жилья, технологическое программное обеспечение, модульные здания, доступ к работе, лотерейные услуги, передовые операции по хранению энергии и производство графитовых электродов. BBU занимается предоставлением капитала и финансирования в этих областях и не только уже почти десятилетие и базируется в Торонто, Онтарио.

Эта частная инвестиционная компания заработала чуть более $55 млрд. выручки в прошлом году. Компания заявляет, что ее главная цель — обеспечить долгосрочную прибыль для инвесторов в диапазоне от 15% до 20% от инвестиций в ее портфель.

В своем последнем квартальном отчете, охватывающем 3Q24, Brookfield Business Partners показала верхнюю строку в $9,23 млрд и показатель EPS в $1,39. Хотя общий доход снизился почти на 36% в годовом исчислении, прибыль компании резко изменилась по сравнению с предыдущим годом, когда BBU сообщила о чистом убытке EPS в размере 20 центов. На конец третьего квартала у компании были денежные активы в размере чуть более $3 млрд.

Эти акции привлекли внимание аналитика RBC Роберта Квана, которого TipRanks оценивает среди 2% лучших аналитиков Street. Кван объясняет, почему BBU, вероятно, принесет инвесторам дальнейшую прибыль, говоря: «Хотя подразделения в последнее время показали хорошие результаты, мы по-прежнему считаем, что есть значительный потенциал роста нашей оценочной чистой стоимости активов. Мы считаем, что продолжающаяся монетизация активов, которая кристаллизует стоимость активов, а также позволяет BBU сократить долг холдинговой компании, является вероятным катализатором, который может привести к существенному росту стоимости единицы».

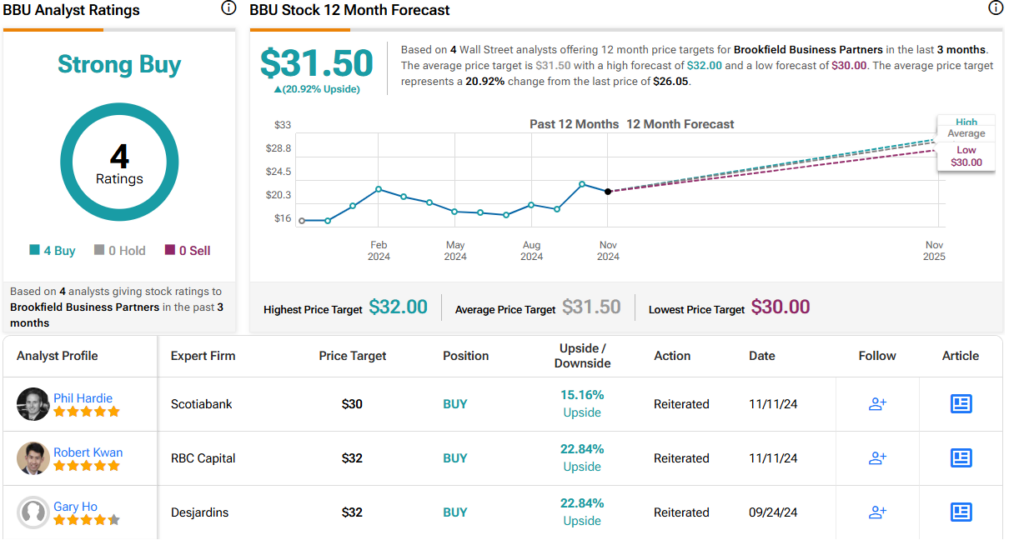

Пятизвездочный аналитик присваивает акциям BBU рейтинг «Overperform» (Покупать) и устанавливает целевую цену в $32, что предполагает 12-месячный прирост в 23%. (Чтобы посмотреть послужной список Квана, нажмите здесь)

В целом, Brookfield Business Partners заслужила консенсус-рейтинг Strong Buy, основанный на 4 единогласно положительных недавних аналитических обзорах. Акции в настоящее время торгуются по $26,05 и имеют среднюю целевую цену $31,50, что вместе подразумевает потенциал роста в 21% на годовом временном горизонте. (См. прогноз акций BBU)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите раздел TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks по акциям.

Отказ от ответственности: Мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Содержание предназначено для использования только в информационных целях. Очень важно провести собственный анализ перед тем, как делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Dow Jones Today: DJIA отступает из-за отсутствия экономических данных; Шансы на снижение ставки затухания

2025-12-02 просмотры: 311 -

Акции и компании США

Акции Eli Lilly получили новую целевую цену по самой высокой цене – Citi заявляет, что потенциал продаж пероральных препаратов для похудения недооценен

2025-12-02 просмотры: 436 -

Акции и компании США

«Долгосрочный потенциал все еще недооценен», — говорит ведущий аналитик об акциях AMD

2025-12-02 просмотры: 444 -

Акции и компании США

Welsbach Technology Metals откладывает подачу деклараций за 10 квартал

2025-12-02 просмотры: 403 -

Акции и компании США

Kaya Holdings откладывает финансовый отчет за третий квартал 2025 года

2025-12-02 просмотры: 274 -

Акции и компании США

Aegon Ltd. сообщает о сильных результатах за третий квартал 2025 года и стратегическом росте

2025-11-27 просмотры: 237 -

Акции и компании США

Ежедневный обзор Vanguard S&P 500 ETF (VOO), 13.11.2025 г.

2025-11-27 просмотры: 455 -

Акции и компании США

Рейтинг одобрения Трампа упал до минимума

2025-11-27 просмотры: 547 -

Акции и компании США

Акции Comcast (CMCSA) подскочили после запуска NBCUniversal Sports Network

2025-11-27 просмотры: 499