💬 AMD и Alphabet: миллиардер Стив Коэн вкладывает средства в акции двух крупных компаний, занимающихся ИИ от 2024-12-02

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

AMD и Alphabet: миллиардер Стив Коэн вкладывает средства в акции двух крупных компаний, занимающихся ИИ

ИИ процветает, обеспечивая важную опору для существенного годового прироста фондового рынка. В числовом выражении высокотехнологичный композитный индекс NASDAQ, включающий многие из основных имен сектора ИИ, прибавил почти 30% с начала года — в дополнение к 43% прироста, зарегистрированного в прошлом году.

Не пропустите наши предложения Черной пятницы:

Значимость ИИ как технологической силы и инвестиционной возможности подчеркивается вниманием, которое он привлекает со стороны титанов Уолл-стрит — инвесторов-миллиардеров, заработавших состояния, делая ставки на правильные тенденции.

Среди них — Стив Коэн, основатель и генеральный директор Point72. Проводя параллели между нынешним бумом ИИ и технологической революцией 1990-х годов, Коэн рассматривает ИИ не как спекулятивный пузырь, а как «действительно прочное» явление, готовое изменить отрасли и рынки.

Что еще важнее, Коэн готов подкрепить свои слова делами и, как сообщается, готовится создать новый хедж-фонд на миллиард долларов, чтобы сосредоточиться на акциях ИИ. Тем временем его основная фирма Point72 уже делает большие ставки на ИИ и открыла новые позиции в Advanced Micro Devices (NASDAQ:AMD) и Alphabet (NASDAQ:GOOGL), двух лидерах отрасли.

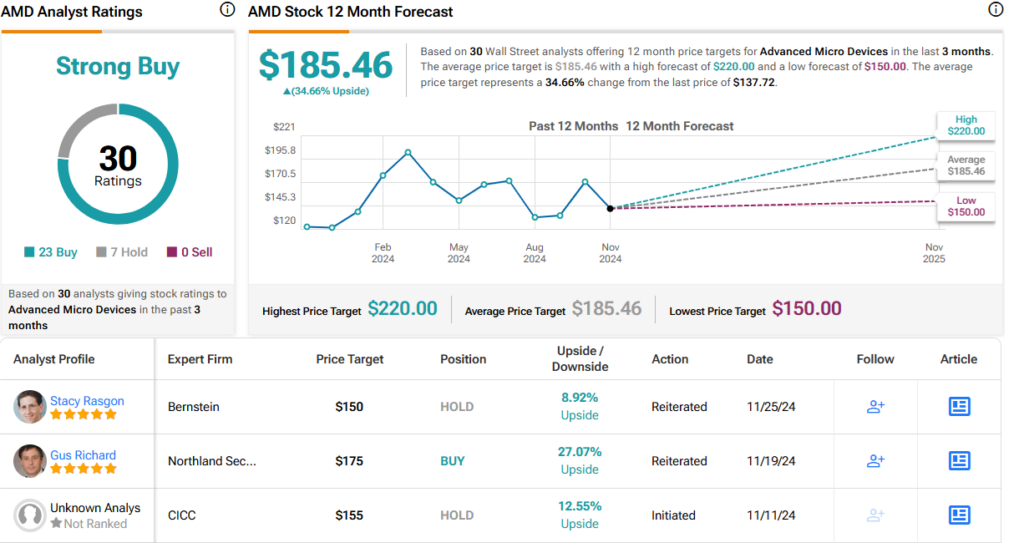

Согласно данным TipRanks, и AMD, и GOOGL имеют консенсус-рейтинг Strong Buy и двузначный потенциал роста на следующий год. Давайте рассмотрим их поближе и выясним, почему инвестор-миллиардер Стив Коэн вкладывает средства в эти две крупные акции ИИ.

Современные микроустройства

Первым идет AMD, ведущий новатор в индустрии полупроводниковых чипов, и компания, которая стремится бросить вызов гиганту чипов Nvidia за больший кусок пирога ИИ. Хотя AMD не находится в той же лиге триллионов долларов, что и лидер рынка Nvidia — ее рыночная капитализация ~$229 млрд ставит ее на шестое место среди себе подобных — компания создала себе солидный бизнес, выпустив на рынок широкий спектр топовых процессоров для ПК и чипов-ускорителей с поддержкой ИИ.

Среди ведущих продуктов AMD есть несколько недавно анонсированных чипов и чипсетов, включая процессор Ryzen 7 9800X3D для настольных ПК, оптимизированный для игр высокого уровня; Versal Premium Series Gen 2, разработанный для повышения эффективности перемещения данных и разблокировки большего объема памяти на рынках с интенсивным использованием данных; и Instinct MI300A APU, второй на рынке ускоритель exascale, разработанный для питания самого быстрого суперкомпьютера. Независимо от непосредственного применения, общим знаменателем во всех них является ИИ — новейшие чипы AMD обладают скоростью и емкостью для обработки рабочих нагрузок с большим объемом данных.

Конечно, так задумано. У AMD прочные связи, основанные на ее чипах с поддержкой ИИ, с такими мощными отраслевыми именами, как Meta, Microsoft и Oracle. С новыми предложениями продуктов AMD стремится расширить свою роль на мировом рынке ИИ, который, по оценкам сайта по агрегации данных Statista, достигнет 92 миллиардов долларов совокупного дохода к концу 2025 года.

Стив Коэн, очевидно, думает, что AMD станет крупным игроком в этой области. В третьем квартале Point72 открыла новую позицию в AMD. Миллиардер-хедж-менеджер приобрел 871 731 акцию акций, что по текущей цене акций составляет более 120 миллионов долларов.

В конце прошлого месяца AMD отчиталась о результатах за 3Q24. Квартальная выручка компании оказалась сильной, превзойдя прогноз на $110 млн и увеличившись более чем на 17% в годовом исчислении до $6,82 млрд. Прибыль, указанная как EPS non-GAAP, составила 92 цента на акцию, что соответствует ожиданиям и на 31% больше, чем в предыдущем году.

Несмотря на рост прибыли, акции AMD упали на 17% с момента публикации квартальных результатов. Хотя результаты были хорошими, инвесторы были разочарованы прогнозом компании на четвертый квартал, который предсказывал $7,5 млрд в середине диапазона выручки, что ниже $7,55 млрд, которые ожидали аналитики.

Однако для аналитика TD Cowen Джошуа Бухалтера снижение цены акций создает возможность для покупки. Бухалтер резюмирует свой оптимистичный взгляд на эти акции, написав: «Мы рассматриваем дальнейшую дорожную карту AMD и прогресс в построении ее сетевой экосистемы, укрепляя нашу уверенность в том, что она может создавать и получать ценность в вычислениях ИИ. На фоне очень большого и все еще раннего TAM вычислений ИИ мы считаем, что AMD уверенно укрепляет свои позиции в качестве фактической торговой альтернативы лидерской позиции NVIDIA».

Аналитик дает этим акциям рейтинг «Покупать» и добавляет целевую цену в 185 долларов, что указывает на потенциальный рост на 34% в течение следующих 12 месяцев. (Чтобы посмотреть послужной список Бухалтера, нажмите здесь)

30 последних аналитических обзоров AMD разделились 23 к 7 в пользу «Покупать» вместо «Удерживать», что дает акциям консенсусный рейтинг «Сильно покупать». Торговая цена $137,72 и средняя целевая цена $185,46 вместе подразумевают потенциальный годовой рост на 34,5%. (См. прогноз акций AMD)

Алфавит

Теперь перейдем к Alphabet, материнской компании ведущей поисковой системы интернета Google и ведущей видеоплатформы YouTube. Благодаря этим дочерним компаниям Alphabet удерживает лидирующие позиции в мире в области интернет-поиска, но что еще важнее, компания имеет доступ к сокровищнице необработанных данных, исходному сырью для приложений ИИ. В то время как онлайн-рекламный бизнес, основанный на этой сокровищнице данных, вывел Alphabet на рыночную капитализацию более 2 триллионов долларов, сделав ее пятой по величине публично торгуемой фирмой на Уолл-стрит, именно ориентация компании на ИИ, скорее всего, продвинет ее в будущее.

Alphabet уже использует ИИ для улучшения результатов своих поисковых систем, как Google, так и YouTube, используя технологию для предложения поисковых подсказок и таргетинга релевантной рекламы для веб-серферов. Точный таргетинг рекламы является ключевым фактором, поскольку поток доходов Alphabet в основном поступает из сегмента онлайн-рекламы.

Помимо использования в веб-поиске и цифровой рекламе, ИИ необходим для возможностей онлайн-перевода Alphabet. Большие языковые модели (LLM) на базе ИИ позволяют компании вести рекламный бизнес по всему миру на родных языках аудитории и предлагать услуги автоматизированного перевода, которые расширяют горизонты пользователей на веб-сайты за пределами их родных языков.

Все это встроено в платформу Gemini от Alphabet, специально созданную для клиентов, генеративную платформу искусственного интеллекта. Платформа Alphabet уже работает с большими языковыми моделями и даже может помогать пользователям в решении сложных задач, таких как компьютерное кодирование. Alphabet работает над тем, чтобы расширить Gemini во все свои продукты, но особенно в операционную систему Android для смартфонов. Последнее принесет функционального помощника искусственного интеллекта в мир приложений для смартфонов, а оттуда перспективы безграничны.

Возвращаясь к недавним покупкам GOOGL Стива Коэна, мы обнаруживаем, что он купил крупно в прошлом квартале – на сумму 1 159 225 акций. По текущей цене эта новая позиция стоит приблизительно 196 миллионов долларов.

В своем последнем квартальном отчете за 3Q24 руководство Alphabet заявило, что компания добилась значительных успехов в своем основном доходном бизнесе — интернет-рекламе. Доля компании на рынке онлайн-поиска, составляющая ~90%, обеспечивает прочную основу для бизнеса цифровой рекламы. Выручка Alphabet в третьем квартале составила $88,3 млрд, увеличившись почти на 15% в годовом исчислении и превзойдя прогноз на $2,05 млрд. EPS компании также была сильной, увеличившись на 37% в годовом исчислении и достигнув $2,12 на акцию — и превзойдя прогноз на 27 центов на акцию.

Аналитик Джеффри Влодарчак в репортаже для Pivotal Research Group отмечает лидирующие позиции Alphabet в онлайн-поиске и рекламе, а также сильные бизнес-направления компании в области ИИ и облачных вычислений. Он пишет об интернет-гиганте: «Если статус-кво сохранится, GOOG, по-видимому, окажется в очень сильной конкурентной позиции с глубоким рвом вокруг своей доминирующей основной бизнес-модели поиска (~90% доли рынка за исключением Китая) и очевидным путем к использованию 90%+ (за исключением Китая) глобального присутствия устройств (что, как мы считаем, будет доминировать в использовании помощника на основе ИИ для потребителей), сильной платформы ИИ и финансовой мощи для увеличения финансовых стимулов для производителей телефонов за размещение ИИ по умолчанию. GOOG также занимает прочную третью позицию в сфере облачных вычислений, которая, как свидетельствует ускорение роста выручки в третьем квартале, имеет значительный потенциал роста, учитывая все еще относительно низкую (15–20%) долю облачного рынка корпоративных рабочих нагрузок (+ преимущества от ИИ), контролирует крупнейшую в мире платформу потокового видео/аудио (YouTube) и ведущий в мире браузер (Chrome) с долей мирового рынка 65% (без учета Китая)».

Заглядывая вперед, Влодарчак дает рейтинг «Покупать» акциям GOOGL с целевой ценой в 225 долларов, что подразумевает потенциал роста в 33% в течение года. (Чтобы посмотреть послужной список Влодарчака, нажмите здесь)

Консенсусный рейтинг «Сильно покупать» на Alphabet основан на 34 последних обзорах Уолл-стрит, которые отдают предпочтение «Покупать» вместо «Удерживать» в соотношении 27 к 7. Акции оцениваются в $169,12, а средняя целевая цена $207,9 указывает на рост на 23% в следующем году. (См. прогноз акций GOOGL)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите раздел TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks по акциям.

Отказ от ответственности: Мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Содержание предназначено для использования только в информационных целях. Очень важно провести собственный анализ перед тем, как делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Dow Jones Today: DJIA отступает из-за отсутствия экономических данных; Шансы на снижение ставки затухания

2025-12-02 просмотры: 306 -

Акции и компании США

Акции Eli Lilly получили новую целевую цену по самой высокой цене – Citi заявляет, что потенциал продаж пероральных препаратов для похудения недооценен

2025-12-02 просмотры: 433 -

Акции и компании США

«Долгосрочный потенциал все еще недооценен», — говорит ведущий аналитик об акциях AMD

2025-12-02 просмотры: 442 -

Акции и компании США

Welsbach Technology Metals откладывает подачу деклараций за 10 квартал

2025-12-02 просмотры: 397 -

Акции и компании США

Kaya Holdings откладывает финансовый отчет за третий квартал 2025 года

2025-12-02 просмотры: 264 -

Акции и компании США

Aegon Ltd. сообщает о сильных результатах за третий квартал 2025 года и стратегическом росте

2025-11-27 просмотры: 234 -

Акции и компании США

Ежедневный обзор Vanguard S&P 500 ETF (VOO), 13.11.2025 г.

2025-11-27 просмотры: 452 -

Акции и компании США

Рейтинг одобрения Трампа упал до минимума

2025-11-27 просмотры: 544 -

Акции и компании США

Акции Comcast (CMCSA) подскочили после запуска NBCUniversal Sports Network

2025-11-27 просмотры: 497