💬 Десять лучших акций TipRanks: 2 акции с наивысшими показателями, за которыми стоит следить в конце 2024 года

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Десять лучших акций TipRanks: 2 акции с наивысшими показателями, за которыми стоит следить в конце 2024 года

Наступил День благодарения, знаменующий начало праздничного сезона 2024 года. Какое время может быть лучше, чтобы привести свой портфель акций в порядок на предстоящий год?

Не пропустите наши предложения Черной пятницы:

Инвесторы выходят на рынок по разным причинам и привносят свой собственный набор навыков и мнений, но конечная цель всегда одна и та же: получение прибыли и получение дохода.

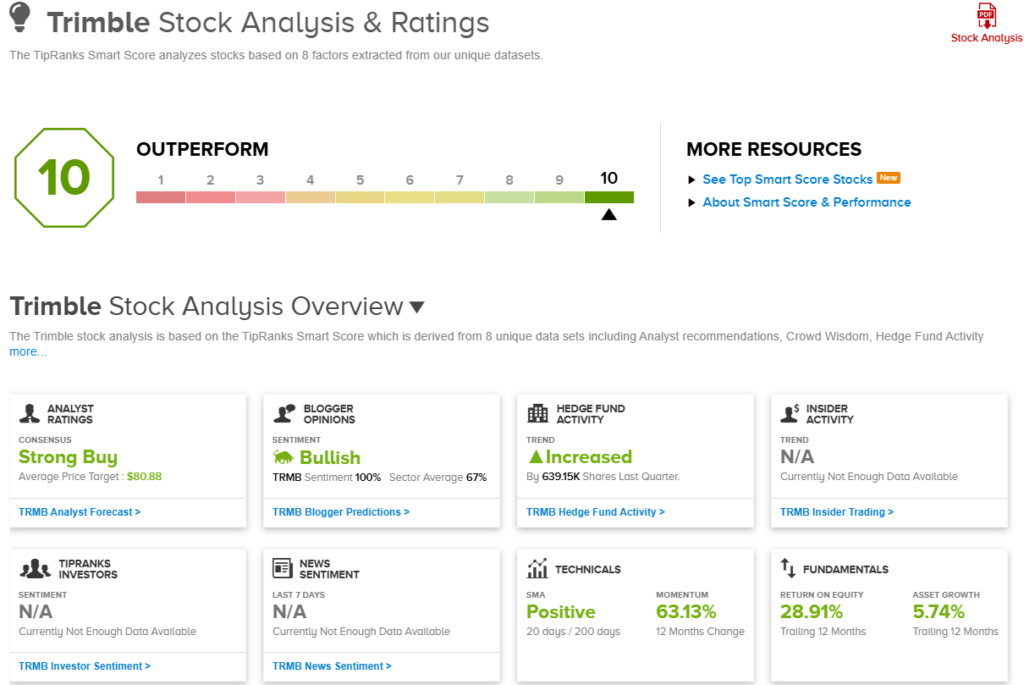

Это требует хорошего выбора акций, и инструмент Smart Score доступен для сглаживания этого процесса. Smart Score — это инструмент сбора и сортировки данных, разработанный TipRanks для использования ИИ и обработки естественного языка при сборе и сортировке данных, генерируемых фондовым рынком — всех данных, предоставленных тысячами трейдеров, торгующих тысячами акций, для десятков миллионов ежедневных транзакций.

Smart Score использует эти данные для оценки каждой акции по набору факторов, которые доказали свою надежность в качестве прогнозов будущей превосходящей доходности. Каждой акции присваивается простая оценка по шкале от 1 до 10, где «Идеальная 10» обозначает акции, которые определенно заслуживают внимания разборчивого выбирающего акции.

Итак, давайте воспользуемся Smart Score и рассмотрим две акции с наивысшими показателями, чтобы понаблюдать за ними по мере приближения 2024 года.

Авиакомпания Delta (DAL)

Начнем с авиаперевозок. Delta Airlines, рыночная капитализация которой составляет более 41 млрд долларов, является крупнейшим игроком в отрасли. В компании работает 100 000 человек, и из ее штаб-квартиры и хаба в Атланте она управляет сетью, которая охватывает более 4 000 ежедневных рейсов в 280 пунктов назначения по всему миру. Delta соединяет такие крупные региональные и международные хабы, как Бостон, Нью-Йорк, Лос-Анджелес, Мехико, Сеул-Инчхон, Токио, Лондон и Амстердам.

Delta управляет парком из почти 1000 самолетов — 992 по состоянию на 25 ноября этого года — на своих маршрутах, включая некоторые из крупнейших и самых маленьких коммерческих пассажирских самолетов в отрасли авиаперевозок. Компания имеет историю предпочтения самолетов Boeing, но в последние годы увеличивает количество лайнеров Airbus в своем парке. В последнем отчетном квартале, 3Q24, Delta приняла поставку 27 новых авиалайнеров. Кроме того, компания объявила, что в 2025 году она предложит более 700 еженедельных рейсов в более чем 33 направления и откроет 7 новых маршрутов.

Тем не менее, рассматривая финансовые результаты последнего квартала, мы обнаруживаем, что Delta не достигла как верхней, так и нижней строки. Выручка составила $14,59 млрд, относительно ровно в годовом исчислении и на $700 млн ниже прогноза. В конечном итоге прибыль Delta на акцию без учета GAAP составила $1,50, что на 5 центов меньше прогнозов. На более позитивной ноте, Delta имела операционный денежный поток в квартале в размере $1,3 млрд, а квартальный свободный денежный поток в размере $95 млн вошел в общий годовой свободный денежный поток в размере $2,7 млрд.

Эти акции привлекли внимание Рави Шанкера из Morgan Stanley, эксперта по авиационной отрасли, который видит в них большой потенциал для инвесторов, особенно в плане долгосрочного свободного денежного потока.

После результатов Q3 и недавнего Дня инвестора Шанкер написал: «Мы считаем, что акциям предстоит долгий путь. Хотя прогноз LT EPS оказался скромно ниже Street и комфортно ниже MSe, мы считаем этот прогноз крайне консервативным... Акции... по-прежнему очень привлекательно оценены по сравнению с историей на уровне ~8x нашей EPS 2025 года. Хотя некоторые инвесторы, возможно, не получили фейерверка, которого они ждали (т. е. подробного раскрытия информации о лояльности или объявления о крупном обратном выкупе), тот факт, что DAL ожидает сгенерировать более 1/3 своей рыночной капитализации в свободном денежном потоке в течение следующих 3 лет (потенциально до 40%), должен в любом случае привлечь инвесторов с длинными позициями к этой истории, независимо от того, приведет ли это к снижению задолженностей или обратному выкупу (или в конечном итоге к тому и другому)».

Для Шанкера эта позиция означает рейтинг «Перевес» (т. е. «Покупать») по DAL с целевой ценой в $100, что указывает на потенциал роста в 57% за год. (Чтобы посмотреть послужной список Шанкера, нажмите здесь)

Акции Delta имеют консенсус-рейтинг Strong Buy, основанный на единогласных 18 положительных отзывах Wall Street, полученных в последние недели. Акции торгуются по $63,62, а их средняя целевая цена $75,19 предполагает прирост в 18% на годовом горизонте. (См. прогноз акций DAL)

Тримбл (TRMB)

Следующим в нашем списке Perfect 10 идет Trimble, технологическая фирма с нишей в высокотехнологичных производственных процессах. Это не так уж и избыточно, как кажется — Trimble занимается предоставлением специализированных технологических услуг в таких областях, как инерциальная навигация, воздушные беспилотники, лазерное дальномерение и даже глобальные навигационные спутниковые системы. Продукты и услуги компании можно найти во всем, от сельского хозяйства до коммунальных услуг, а также в строительном, государственном и транспортном секторах. Кроме того, Trimble также предоставляет программные платформы и услуги, чтобы связать все это вместе в единый пакет, разработанный для того, чтобы выявить лучшее в современном производстве.

Trimble изначально занималась высокотехнологичным оборудованием, но сейчас компания смещает акцент в сторону программного обеспечения, аналитики данных и искусственного интеллекта. Компания предлагает несколько наборов продуктов, разработанных для внедрения решений в определенных секторах. К ним относятся набор Construction One, разработанный для упрощения проектов строительных технологий с упором на соблюдение сроков и бюджета; набор Unity, разработанный для централизации данных и рабочих процессов для улучшения результатов и снижения затрат на владение активами; и TMW.Suite, объединяющий операционные, административные и инструменты безопасности в единое решение в транспортном секторе. Компания также использует технологию искусственного интеллекта в своих программных системах для получения наилучших результатов от аналитики данных и отчетности.

Недавние результаты компании за 3К24 были восприняты как сильные, и акции подскочили почти на 18% после публикации. Выручка компании составила $875,8 млн. Хотя это на 8,5% меньше, чем в предыдущем году, прогноз был превышен более чем на $11 млн. В конечном итоге прибыль Trimble достигла 70 центов на акцию по не-GAAP показателям и оказалась на 8 центов на акцию лучше, чем ожидалось. Заглядывая вперед, компания пересмотрела свой годовой прогноз выручки в сторону повышения, до диапазона от $3,625 млрд до $3,665 млрд, что лучше ожидаемых на Уолл-стрит $3,63 млрд.

Для 5-звездочного аналитика Джерри Ревича из Goldman Sachs эта акция просто предлагает надежную перспективу для дальнейшего роста – и это привлекает его полное внимание. Ревич говорит: «Мы сохраняем наш рейтинг «Покупать» для этой акции, поскольку видим возможности для устойчивого внедрения подписки в портфеле программного обеспечения TRMB и, как следствие, продолжающегося сильного роста для самых высоких мультипликаторов и маржинальных бизнесов компании… Мы отмечаем, что TRMB последовательно превосходит верхнюю границу своего прогноза EPS за последние три года…»

Наряду с рейтингом «Покупать» Ревич устанавливает целевую цену на акции TRMB в размере $87,40, что демонстрирует его уверенность в потенциальном годовом приросте в 20,5%. (Чтобы посмотреть послужной список Ревича, нажмите здесь)

Консенсусный рейтинг Strong Buy по акциям Trimble основан на 5 последних обзорах аналитиков, включая 4 «Покупать» и 1 «Удерживать». Текущая торговая цена акций составляет $72,43, а их средняя целевая цена $79,88 подразумевает потенциал роста на 10% в следующем году. (См. прогноз акций TRMB)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите раздел TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks по акциям.

Отказ от ответственности: Мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Содержание предназначено для использования только в информационных целях. Очень важно провести собственный анализ перед тем, как делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Крекерная ствола (CBRL) падает после спорного редизайна логотипа, сокращенных продаж

2025-09-13 просмотры: 104 -

Акции и компании США

BMO Capital Markets подтверждает «Рейтинг покупки» на акции Eli Lilly (lly)

2025-09-13 просмотры: 211 -

Акции и компании США

«Это потрясающе», - говорит топ -инвестор о акциях NIO

2025-09-13 просмотры: 360 -

Акции и компании США

«Общая экономическая неопределенность»: Home Depot (NYSE: HD) вырывает, когда он обращается к «нервному потребителю»

2025-09-13 просмотры: 408 -

Акции и компании США

Alphabet's (Googl) Waymo расширяет тестирование роботакси в Сиэтл и Денвер

2025-09-13 просмотры: 240 -

Акции и компании США

Американские биткойнские акции ревет из ворот, так как майнер, связанный с Трампом, стремится к повышению 2,1 миллиарда долларов

2025-09-13 просмотры: 421 -

Акции и компании США

Сентябрьский снижение ставки скачковал, когда падают вакансии, увольнения растут

2025-09-13 просмотры: 212 -

Акции и компании США

Трамп рискует питать «кризис доверия», - говорит бывший министр финансов.

2025-09-13 просмотры: 365 -

Акции и компании США

Wanguo International Mining Group завершает ключевые транзакции акций

2025-09-13 просмотры: 347