💬 Air Products & Chemicals (NYSE:APD) — растущий дивидендный аристократ, за которым стоит следить

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Air Products & Chemicals (NYSE:APD) — растущий дивидендный аристократ, за которым стоит следить

Как инвестор, я хочу купить долю в бизнесе с прочными бизнес-моделями. По моему мнению, лучший способ определить, имеет ли устоявшаяся компания прочную бизнес-модель, — это посмотреть на историю выплат дивидендов. Корпоративная история постоянного роста дивидендов является таким же верным тестом качества, как и любой другой. Это потому, что денежные выплаты акционерам могут расти со временем только в том случае, если инвестиции компании в проекты окупаются. Повышая дивиденды на акцию в течение 41 года подряд, Air Products & Chemicals APD +1,08% ▲ доказала свою состоятельность, легко заслужив звание «дивидендного аристократа».

Не пропустите наши предложения Черной пятницы:

Взгляд на последние финансовые результаты Air Products & Chemicals и бэклог проектов заставляет меня с оптимизмом смотреть на ее фундаментальные показатели. Однако в 2024 году акции выросли почти на 23%. Это вывело оценочный мультипликатор за пределы того, что я считаю справедливой стоимостью. Вот почему я начинаю освещение с рейтинга «Удерживать».

Air Products & Chemicals сообщает о двойном росте в 2024 финансовом году

Я бы сказал, что результаты Air Products & Chemicals за четвертый квартал, опубликованные 7 ноября, подтверждают мой тезис «удерживать». Продажи компании снизились на 0,1% в годовом исчислении до $3,19 млрд в течение квартала, что немного меньше консенсуса аналитиков в $3,21 млрд за этот период. Снижение продаж было связано со снижением цен на природный газ в Северной Америке, как объяснила финансовый директор Мелисса Шеффер в своем вступительном слове во время конференции по доходам за четвертый квартал 2024 года.

Тем не менее, несмотря на падение продаж, Air Products & Chemicals продемонстрировала сильные результаты в плане прибыли. Скорректированная прибыль на акцию компании выросла на 13% в годовом исчислении до 3,56 долларов США в четвертом квартале, превысив консенсус-прогноз аналитиков на 0,08 доллара США. Этот рост был обусловлен снижением сквозных издержек и ростом объема, что привело к впечатляющему расширению скорректированной маржи EBITDA на 450 базисных пунктов до 44,1%. В результате Air Products & Chemicals смогла достичь двузначного роста прибыли на акцию даже при относительно стабильных продажах в течение квартала.

Air Products & Chemicals готовится к росту за счет ключевых проектов

Перспективы развития отрасли Air Products & Chemicals — еще одна причина, по которой мне нравится компания с операционной точки зрения, и я оцениваю ее как «Удерживать». На макроуровне прогноз для мирового рынка чистого водорода впечатляет: Air Products & Chemicals ожидает, что к 2030 году годовой доход отрасли превысит 600 миллиардов долларов, а к 2050 году — 1 триллион долларов. Чтобы дать представление об истинном масштабе этой возможности роста, следует сказать, что в настоящее время одобренные водородные проекты компании составляют менее 1% будущих ожиданий рынка, по словам председателя и генерального директора Сейфи Гасеми.

Размер этого рынка дает Air Products & Chemicals возможность быть избирательной в отношении проектов, на которые она выделяет акционерный капитал. Новые активы в Узбекистане должны продолжить стимулировать рост в ближайшей перспективе. Заглядывая вперед на несколько лет, компания может извлечь выгоду из своего мегапроекта зеленого водорода NEOM стоимостью 5 миллиардов долларов в Саудовской Аравии, который, как ожидается, будет введен в эксплуатацию к концу 2026 года.

Вот почему, помимо ожидаемого в 2025 финансовом году роста скорректированной прибыли на акцию на 3,7% до 12,89 долл. США, в будущем ожидается двузначный рост. В 2026 финансовом году прогнозируется еще один скачок скорректированной прибыли на акцию на 10,1% до 14,19 долл. США. В 2027 финансовом году текущий консенсус аналитиков заключается в дополнительном росте скорректированной прибыли на акцию на 11,9% до 15,87 долл. США. В целом Гасеми уверен, что Air Products & Chemicals сможет генерировать не менее 10% ежегодного скорректированного роста прибыли на акцию в течение следующих 10 лет.

APD выплачивает солидные дивиденды и сохраняет устойчивый баланс

Превосходящие рынок дивиденды и феноменальный баланс Air Products & Chemicals — еще две причины, которые поддерживают мой рейтинг «Держать». Дивидендная доходность акций APD в размере 2,13% примерно на 60 базисных пунктов выше среднего показателя по сектору основных материалов в 1,53%. Стартовый доход Air Products & Chemicals также является устойчивым, о чем свидетельствует коэффициент выплат, который, как ожидается, будет в диапазоне высоких 50% в 2025 финансовом году. Я считаю, что это должно позволить компании обеспечить по крайней мере высокие однозначные ежегодные повышения дивидендов для акционеров в течение следующих пяти-десяти лет. По моим подсчетам, это было бы хорошим сочетанием стартового дохода и потенциала роста дохода.

В финансовом отношении дела у Air Products & Chemicals идут хорошо. Коэффициент покрытия процентов компании в 2024 финансовом году составил 20,4, что означает, что она может пережить значительный спад прибыли и остаться финансово платежеспособной. Коэффициент задолженности к капиталу компании в размере 44% дополнительно свидетельствует о том, что ее баланс хорошо капитализирован. По этим причинам Air Products & Chemicals имеет кредитный рейтинг A от S&P Global SPGI +0,33% ▲ со стабильным прогнозом.

Акции APD выглядят полностью оцененными

Единственный фактор, который противоречит моему общему позитивному настроению по отношению к акциям Air Products & Chemicals, — это их оценка, которая объясняет мой рейтинг «Держать». Акции оцениваются по текущему годовому коэффициенту P/E 25,7, что выше среднего коэффициента P/E за 10 лет 23,6. Поскольку профиль роста Air Products & Chemicals остается соответствующим прошлым показателям, сложно оправдать мультипликатор, превышающий средний показатель за 10 лет.

Это фактически означает, что рынок уже учитывает результаты как 2025, так и 2026 финансового года. В результате краткосрочный потенциал роста ограничен, что может означать, что акции в конечном итоге могут предоставить лучшие возможности для покупки.

Стоит ли покупать акции APD?

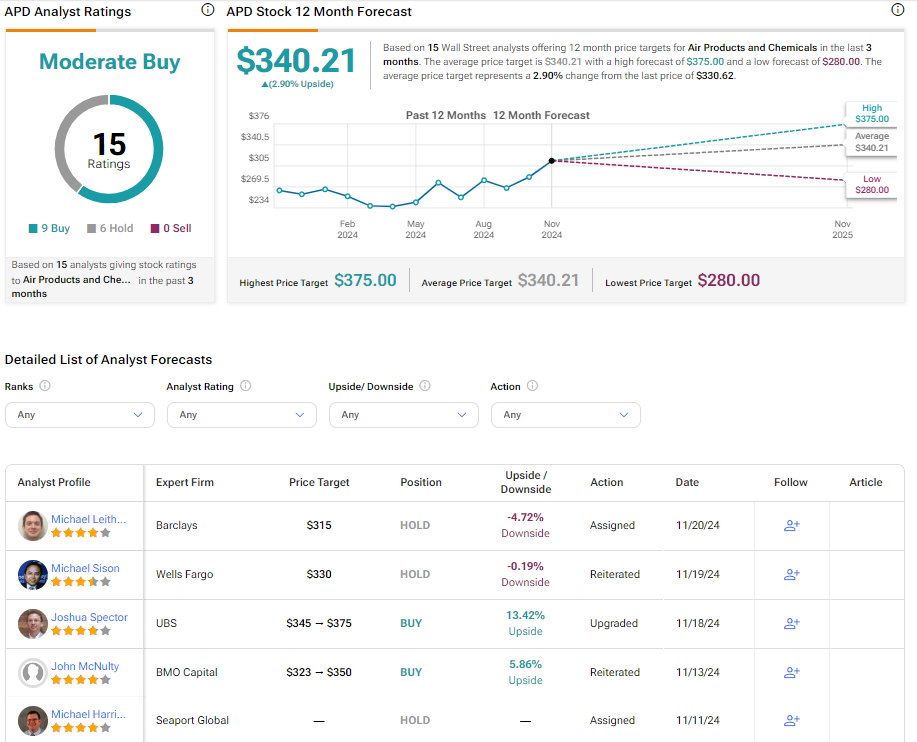

Возвращаясь к Уолл-стрит, аналитики дают Air Products & Chemicals рейтинг «умеренно покупать». Из 15 аналитиков девять дали рейтинг «покупать», а шесть — рейтинг «держать» за последние три месяца. Средняя 12-месячная целевая цена в $340,21 предполагает потенциал роста на 2,9% от текущей цены акций.

Посмотреть больше рейтингов аналитиков APD

Ключевой вывод

Air Products & Chemicals — надежное имя в мире дивидендных инвестиций в акции. Компания работает как надежный лидер в мировой индустрии промышленных газов, которая, похоже, готова к долгосрочному росту. С балансом с рейтингом A Air Products & Chemicals еще больше укрепляет свои позиции как надежный выбор. Эти факторы делают акции теми, за которыми стоит следить в ожидании следующего отката или коррекции рынка. Поэтому я начинаю покрытие с рейтинга Hold.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

DGL Group сообщает о смешанных результатах в 2015 финансовом году на фоне стратегического перехода

2025-09-05 просмотры: 204 -

Акции и компании США

DGL Group Limited сообщает о финансовых результатах и стратегических инициативах FY25.

2025-09-05 просмотры: 253 -

Акции и компании США

Уведомление о третьем предупреждении за год: Intel (NASDAQ: INTC) Захватывает на свежих увольнениях Аризоны

2025-09-05 просмотры: 117 -

Акции и компании США

Boeing Stock (NYSE: BA) ставится с запуска X-37B

2025-09-05 просмотры: 405 -

Акции и компании США

«Недостатка для них»: Netflix Stock (NASDAQ: NFLX) закрепляет как продолжение «Охотники за демонами».

2025-09-05 просмотры: 204 -

Акции и компании США

Кэти Вуд вкладывает 4 миллиона долларов в этот биотехнологический акции, складывание в Року и Драфкингс

2025-09-05 просмотры: 257 -

Акции и компании США

Обзор новостей фондового рынка: Spy, Rally QQQ при возвращении ВВП в качестве ускорения вражды

2025-09-05 просмотры: 392 -

Акции и компании США

Тесла или микрон: фирма миллиардера Дэвида Шоу делает огромную ставку на одну акцию искусственного интеллекта

2025-09-05 просмотры: 193 -

Акции и компании США

Фьючерсы США Flat As S & P 500 (SPX) попадают в запись, данные инфляции глаз инвесторов

2025-09-05 просмотры: 156