💬 Ралли Rocket Lab (NASDAQ:RKLB) только начинается?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Ралли Rocket Lab (NASDAQ:RKLB) только начинается?

За последний год поставщик космических технологий Rocket Lab RKLB +1.53% ▲ взлетел выше ожиданий, его акции взлетели на 357% до рыночной капитализации, превысившей $9.8 млрд. Поскольку сектор видит постоянный энтузиазм и успех в области частных возможностей запуска, критически важно тщательно изучить, что будет дальше для потенциальных инвесторов. Я долгое время был оптимистом в отношении Rocket Lab, но теперь, когда финансовые показатели стали понятными, в отличие от предыдущих лет, я подозреваю, что ралли может только начаться.

Не пропустите наши предложения Черной пятницы:

Создание многообещающих финансовых показателей

Для меня фундаментальные показатели рисуют картину растущей силы, и это причина, по которой я настроен оптимистично. Rocket Lab сохранила надежную валовую прибыль в размере 26,7% в третьем квартале, что говорит о сильной ценовой власти и операционной эффективности, даже несмотря на то, что компания вкладывает значительные средства в новые инициативы. Это может быть дорогостоящим временем в истории роста компании, но, к счастью, некоторые здоровые показатели прибыли сигнализируют о том, что производственные процессы становятся более зрелыми, а экономия за счет масштаба растет.

Поскольку частота запусков государственных и частных космических компаний продолжает расти, последний отчет о доходах показывает, что бизнес работает на полную мощность. Доход за третий квартал достиг 104,81 млн долларов, что на 55% больше, чем в предыдущем году. Более показательным, чем заголовочные цифры, является успешная эволюция фирмы из чистого поставщика запусков в комплексную космическую технологическую державу.

Космические системы теперь генерируют большую часть дохода в размере $83,9 млн, в то время как пусковые услуги принесли $21 млн в квартале. Этот сдвиг в сторону космических систем может оказаться особенно значимым для инвесторов, поскольку он демонстрирует способность снижать свою зависимость от частоты запусков, при этом захватывая возможности с более высокой маржой за счет разработки специализированных космических аппаратов и компонентов.

Повышение гибкости и рыночного интеллекта

Потенциально наиболее убедительным для меня является существенная денежная позиция компании в размере 442,39 млн долларов, что обеспечивает достаточную гибкость и ресурсы для продолжения исследований и разработок, одновременно смягчая неизбежную рыночную неопределенность. С 12 завершенными запусками в 2024 году, отправившими на орбиту почти 200 спутников, руководство продолжает привлекать как коммерческих, так и государственных клиентов.

Только в третьем квартале компания получила $55 млн новых контрактов. Руководство прогнозирует доход в четвертом квартале в размере $125–135 млн. Что еще более важно, общий портфель заказов Rocket Lab увеличился до здоровых $1,05 млрд., что обеспечивает исключительную видимость будущих потоков доходов и одновременно демонстрирует растущую уверенность рынка в возможностях компании.

Как обнаружили многие другие расширяющиеся компании в этом секторе, такие как SpaceX, построение вертикально интегрированного подхода имеет важное значение. Объединив услуги по запуску с разработкой космических систем, компания получила ценные знания в области контроля качества и рыночной аналитики. Такая структура позволяет руководству выявлять возникающие потребности клиентов на ранних этапах, укреплять партнерские отношения и получать ценность по всей цепочке поставок.

Ожидания аналитиков растут

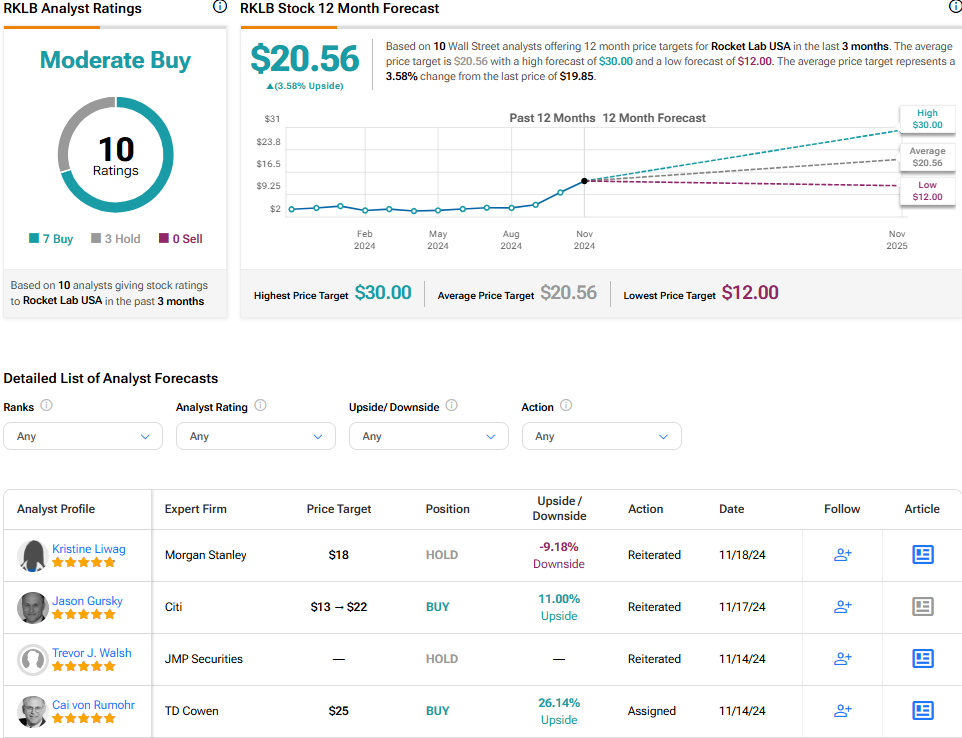

Несмотря на огромный всплеск за последний год, аналитики, похоже, также разделяют мой позитивный взгляд, предоставляя консенсус-рейтинг «Умеренная покупка» на основе семи «Покупать» и трех «Удерживать». Кроме того, средняя целевая цена RKLB в $20,56 за акцию подразумевает потенциал роста в 3,6%.

Посмотреть больше рейтингов аналитиков RKLB

Однако быстрый рост стоимости акций, естественно, вызывает ряд вопросов относительно устойчивости оценки компании, особенно с учетом довольно высокого коэффициента цена/продажи в 23,8 раза.

Тем не менее, с годовым ростом выручки, превышающим 50%, базовый бизнес явно демонстрирует сильную динамику, а валовая прибыль выше 26% предполагает высокомасштабируемую модель. Надежная денежная позиция обеспечивает стратегическую гибкость, а растущий бэклог обеспечивает видимость будущих потоков выручки. В результате компания заслуживает пристального внимания.

Растущая конкуренция и инсайдерские продажи

Для инвесторов и компаний здесь явно много волнения и потенциала. Коммерческая космическая отрасль становится все более конкурентоспособной, поскольку устоявшиеся аэрокосмические компании и хорошо финансируемые стартапы постоянно борются за контракты. В результате этих частых объявлений о контрактах средние еженедельные колебания цен компании в размере 13,6% заметно выше, чем у многих в аэрокосмической и оборонной промышленности с типичным еженедельным колебанием в 6,7%.

Структура акционеров также потенциально заслуживает внимания. Распределение собственности показывает, что институциональные инвесторы владеют 21,4% акций, в то время как 46,4% находятся у публичных компаний и индивидуальных инвесторов.

Эта относительно концентрированная собственность может легко повлиять на стабильность цены акций. Если один крупный владелец внезапно решит удвоить ставку или, наоборот, уйти, это может быстро спровоцировать гонку за выход. Недавняя активность инсайдерской продажи за последние три месяца также вызывает некоторые опасения, хотя общий контекст остается важным. После такого здорового ралли многие будут предполагать, что инсайдеров нельзя винить в фиксации прибыли, даже если впереди нас ждет дальнейший рост.

В погоне за прибыльностью и операционными рисками

Несмотря на мою оптимистичную позицию, все еще есть операционные риски, которые следует учитывать. Хотя $442,39 млн наличными обеспечивают существенную взлетную полосу, общий долг в размере $125,62 млн и отрицательная прибыль явно представляют собой текущие проблемы. Прогнозируемый скорректированный убыток EBITDA в размере $27-29 млн за четвертый квартал предполагает, что на данный момент прибыльность остается скорее амбицией, чем реальностью.

Более того, несмотря на солидный послужной список запусков, существует множество операционных рисков. Задержки из-за погоды, технические проблемы или один неудачный запуск могут существенно повлиять как на доходы, так и на доверие инвесторов. Переход к более крупному доходу от космических систем, хотя и позитивен для маржи, явно увеличивает подверженность рискам выполнения программ и потенциальным перерасходам средств на более сложных проектах.

Кроме того, государственные контракты, хотя и прибыльны, вносят уникальные риски. Изменения в административных приоритетах, бюджетных ассигнованиях или политике закупок могут легко ограничить будущие возможности. Растущая зависимость компании от государственных партнерств, особенно через сотрудничество с NASA, делает ее все более чувствительной к политическим и бюджетным циклам, а намерения новой администрации Трампа все еще неясны.

Подводя итоги

Rocket Lab четко позиционировала себя как одного из ключевых игроков в расширяющемся секторе космической экономики. Успешная диверсификация в космические системы в сочетании с последовательным операционным исполнением и надежными финансовыми показателями создает прочную основу для дальнейшего роста. Поскольку космическая отрасль продолжает свое долгосрочное расширение, я считаю, что Rocket Lab чрезвычайно хорошо оснащена для извлечения выгоды из появляющихся возможностей, и впереди у нее и инвесторов большое будущее.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Прибыль DAL: акции Delta Air Lines резко выросли на фоне роста показателей третьего квартала и повышения эффективности навигации

2025-10-19 просмотры: 121 -

Акции и компании США

Дэниел Айвз «разочарован» более дешевыми электромобилями Tesla

2025-10-19 просмотры: 361 -

Акции и компании США

Прибыль TLRY: акции Tilray взлетели выше по итогам первого квартала

2025-10-19 просмотры: 338 -

Акции и компании США

3 лучшие акции для покупки сейчас, 09.10.2025, по мнению ведущих аналитиков

2025-10-19 просмотры: 379 -

Акции и компании США

Roundhill запускает ETF Meme Stock, поскольку генеральный директор говорит, что «розничные инвесторы» являются «постоянной силой»

2025-10-19 просмотры: 381 -

Акции и компании США

Новости M&A: Акции Akero Therapeutics (AKRO) выросли на 19% после того, как Novo Nordisk купила их за $5,2 млрд.

2025-10-19 просмотры: 140 -

Акции и компании США

Почему акции Bluejay Diagnostics (BJDX) сегодня выросли на 115%?

2025-10-19 просмотры: 147 -

Акции и компании США

Стратегические шаги IPC Corporation Ltd по выходу из списка наблюдения за SGX-ST

2025-10-19 просмотры: 242 -

Акции и компании США

TrickleStar Limited объявляет о реструктуризации совета директоров и комитетов

2025-10-19 просмотры: 166