💬 NHTSA расследует проблемы с ремнями безопасности в 112 000 внедорожниках Ford (NYSE:F)

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

NHTSA расследует проблемы с ремнями безопасности в 112 000 внедорожниках Ford (NYSE:F)

Национальное управление безопасности дорожного движения США (NHTSA) начало расследование в отношении около 112 567 автомобилей Ford F +2.13% ▲ Sports Utility Vehicles (SUV) в связи с проблемой с ремнями безопасности. Авторегулятор заявил, что получил три жалобы на неожиданное срабатывание преднатяжителя ремня безопасности. По данным NHTSA, пострадавшие пользователи сообщили, что слышали громкий шум, за которым немедленно последовало быстрое натяжение ремня безопасности и его блокировка.

Не пропустите наши предложения Черной пятницы:

Ford отвечает на расследование

В ответ Ford заявил, что сотрудничает с расследованием NHTSA, которое охватывает Ford Expedition и его роскошный внедорожник Lincoln Navigator модельных годов 2019-2020. Тем временем регулятор начал отдельное расследование в отношении 456 565 дополнительных автомобилей Ford из-за сообщений о потере мощности и отказах электрической системы. Это второе расследование касается моделей 2021-2024 кроссоверов Ford Bronco Sport и пикапов Maverick, которые используют одну и ту же платформу.

Ford сталкивается с повышенным вниманием со стороны NHTSA

Проверка началась вскоре после того, как Ford согласился выплатить гражданский штраф в размере 165 миллионов долларов за несвоевременное решение предыдущей проблемы безопасности. Этот штраф был связан с более ранним расследованием неисправных камер заднего вида, которое побудило Ford отозвать 620 246 автомобилей в 2020 году. Позже Ford расширил отзыв в 2022 году и снова в марте 2023 года, добавив в список около 24 000 автомобилей.

Являются ли акции Ford выгодной покупкой прямо сейчас?

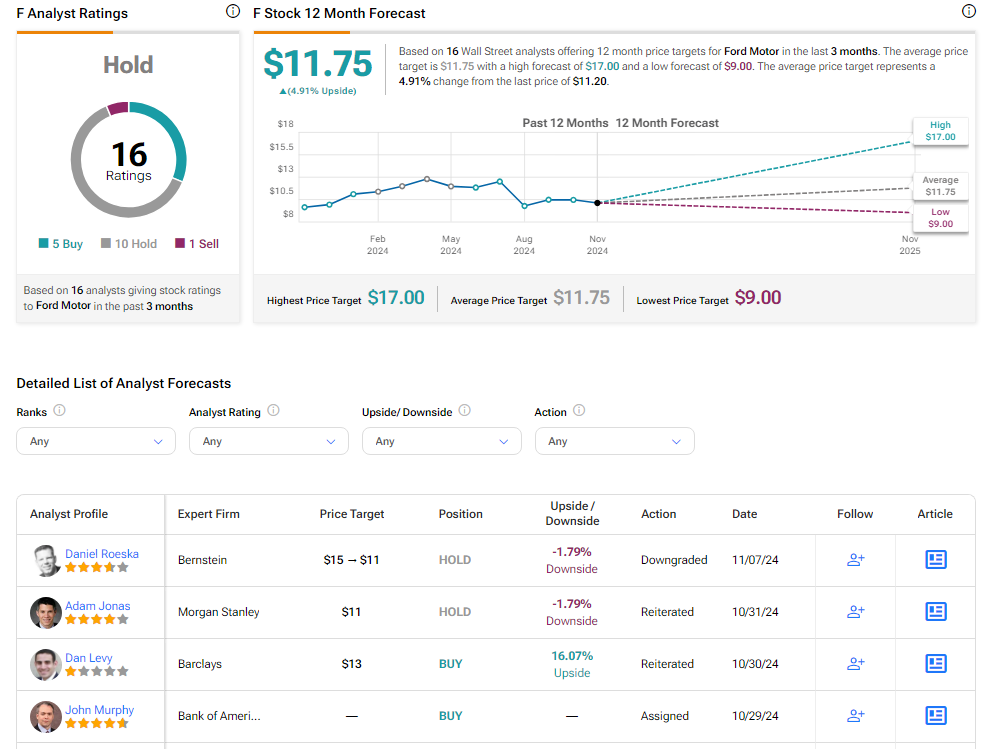

Аналитики остаются в стороне от акций Ford, с консенсус-рейтингом Hold, основанным на пяти Buy, 10 Hold и одном Sell. За последний год Ford вырос более чем на 10%, а средняя целевая цена Ford в $11,75 подразумевает потенциал роста на 4,9% от текущих уровней.

Посмотреть больше рейтингов аналитиков F

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Рискованный шаг»: акции Starbucks (NASDAQ:SBUX) растут из-за роста опасений

2025-10-26 просмотры: 405 -

Акции и компании США

Новости IBIT ETF от 15.10.25

2025-10-26 просмотры: 312 -

Акции и компании США

Salesforce (NYSE:CRM) заявляет, что искусственный интеллект экономит компании 100 миллионов долларов в год

2025-10-26 просмотры: 136 -

Акции и компании США

«Месяц, чтобы связаться с человеком»: акции Meta Platforms (NASDAQ:META) растут на фоне появления ужасной истории об отмене

2025-10-26 просмотры: 374 -

Акции и компании США

Ценность бренда Tesla (TSLA) падает в рейтингах, в то время как BYD и Nvidia растут

2025-10-26 просмотры: 166 -

Акции и компании США

Новости SPY ETF, 15.10.2025

2025-10-26 просмотры: 153 -

Акции и компании США

Акции атомных компаний растут после того, как армия США объявила о плане развертывания малых реакторов

2025-10-26 просмотры: 214 -

Акции и компании США

Закрытие правительства теперь обходится экономике США в 15 миллиардов долларов в день

2025-10-26 просмотры: 389 -

Акции и компании США

Цена золота достигла рекордно высокого уровня выше $4200, поскольку акции остаются волатильными

2025-10-26 просмотры: 163