💬 Как акции Enbridge (NYSE:ENB) могут приносить доход инвесторам от 2024-11-18

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Как акции Enbridge (NYSE:ENB) могут приносить доход инвесторам

Покупка акций компаний, которые предоставляют основные товары и услуги и выплачивают солидные дивиденды, является эффективной стратегией для создания пассивного дохода. Это связано с тем, что эти компании генерируют надежный денежный поток для поддержания выплат дивидендов. Увеличивая выплаты дивидендов в течение 29 лет подряд, канадский трубопроводный и энергетический концерн Enbridge ENB +0.73% ▲ является прекрасным примером дивидендной электростанции.

Фундаментальные показатели компании Midstream Energy вселяют в меня уверенность в ее перспективах как доходной инвестиции. Это еще более верно после недавних квартальных результатов Enbridge. Давайте углубимся в операционные фундаментальные показатели и оценку Enbridge, чтобы лучше понять, почему я оцениваю эти акции как «Покупать».

Сильный третий квартал

Enbridge объявила результаты третьего квартала 1 ноября, которые подстегнули мои оптимистичные настроения. Общий операционный доход компании вырос на 51,2% в годовом исчислении до 14,9 млрд канадских долларов (10,66 млрд долларов США). Объем магистральной системы оставался стабильным на уровне около трех миллионов баррелей в день в течение квартала. Движущими факторами этого роста стали приобретения. 31 мая Enbridge завершила приобретение государственной газовой компании Questar и разработчика газовых резервов Wexpro за 4,1 млрд канадских долларов.

Скорректированная EBITDA Enbridge выросла на 8,5% по сравнению с аналогичным периодом прошлого года до 4,2 млрд канадских долларов. Более высокая выручка была в значительной степени компенсирована более высокими процентными расходами и большей амортизацией. С учетом 6,3%-ного увеличения средневзвешенного разводненного количества акций в квартале скорректированная EBITDA на акцию также выросла.

Enbridge ожидает еще больший рост

Еще одна причина моего оптимистичного тезиса по Enbridge заключается в том, что ее рост должен оставаться приличным в обозримом будущем. Интеграция приобретений Questar и Wexpro в будущих кварталах должна дать подъем бизнесу. Enbridge также закрыла сделку с Public Service Company of North Carolina 30 сентября. Это также должно стать катализатором в следующих кварталах.

Enbridge также имеет C$27 млрд в обеспеченных капитальных проектах, которые находятся в стадии строительства. Это включает C$3,7 млрд в капитале роста коммунальных услуг США на 2025-2027 годы в сфере распределения и хранения газа. Расширение газотранспортных возможностей T-South в сфере транспортировки газа требует еще C$4 млрд капитальных затрат и, как ожидается, будет введено в эксплуатацию в 2028 году.

Незначительные препятствия со стороны налогового законодательства помогают объяснить, почему Enbridge прогнозирует рост распределяемого денежного потока на акцию на 3% в год в период с 2023 по 2026 год. По прогнозам компании, после этого ее денежный поток будет ежегодно увеличиваться на 5%.

Машина для пассивного дохода

Еще одна причина для оптимизма — это сокрушительный доход Enbridge. Доходность дивидендов в 6,3% регистрируется примерно в пять раз выше доходности индекса S&P 500 (SPX) в 1,2%. Эти дивиденды также безопасны, о чем свидетельствует тот факт, что коэффициент выплат позиционируется в диапазоне от низкого до высокого — 60% в 2024 году. Это в пределах целевого коэффициента выплат в 60% — 70%.

Это ставит компанию в положение, позволяющее обеспечить рост дивидендов в соответствии с ростом на акцию. По моему мнению, это решительный способ для Enbridge развить уже впечатляющую 29-летнюю полосу роста дивидендов. Это очень заманчивый потенциал роста доходов.

Финансовая устойчивость Enbridge также гарантирует, что риск неплатежеспособности компании низок. Коэффициент долга к EBITDA находится в целевом диапазоне от 4,5 до 5 раз. Это управляемый коэффициент левериджа для компании, которая получает 98% своего денежного потока от долгосрочных контрактов. Вот почему S&P Global SPGI +1,35% ▲ присваивает компании инвестиционный уровень, кредитный рейтинг BBB+.

Оценка Enbridge занижена

Сила результатов Enbridge, похоже, не полностью отражает ее оценку, что является еще одним положительным моментом для акций. Акции компании среднего звена торгуются по коэффициенту цена/операционный денежный поток 9,5. Для контекста, это умеренно ниже 15-летнего среднего коэффициента P/OCF 11,6.

И это несмотря на то, что перспективы роста Enbridge остаются нетронутыми. Приобретение компанией коммунальных услуг также может сделать ее еще более оборонительной и может оправдать многократное переоценивание, поскольку они успешно включены в ее бизнес, продвигающийся вперед.

Стоит ли покупать акции ENB?

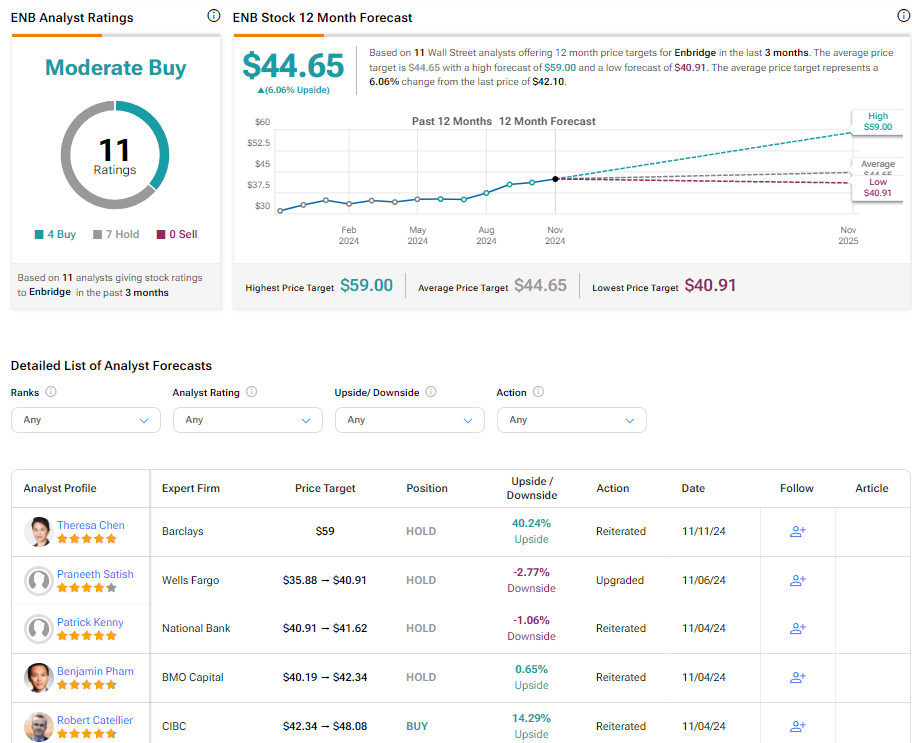

Переключая наше внимание на Уолл-стрит, аналитики дают акциям Enbridge рейтинг «умеренная покупка». Из 11 аналитиков семь дали рейтинг «удерживать», а четыре — рейтинг «покупать» за последние три месяца. При средней целевой цене ENB в $42,09 средний показатель $44,65 указывает на то, что акции Enbridge могут иметь потенциал роста на 6,11% от текущих уровней.

Ознакомьтесь с другими рейтингами аналитиков по акциям ENB

Заключение

Enbridge входит в число наиболее последовательных плательщиков дивидендов в инвестиционной вселенной. Независимо от цены на сырую нефть и природный газ, которые транспортируются по ее трубопроводам, бизнес-модель компании с платными проездами помогает ей сообщать о сравнительно предсказуемом доходе. Enbridge также инвестирует миллиарды, чтобы поддерживать свой рост. Соответственно, я настроен оптимистично по отношению к этим акциям.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Dow Jones Today: DJIA отступает из-за отсутствия экономических данных; Шансы на снижение ставки затухания

2025-12-02 просмотры: 311 -

Акции и компании США

Акции Eli Lilly получили новую целевую цену по самой высокой цене – Citi заявляет, что потенциал продаж пероральных препаратов для похудения недооценен

2025-12-02 просмотры: 436 -

Акции и компании США

«Долгосрочный потенциал все еще недооценен», — говорит ведущий аналитик об акциях AMD

2025-12-02 просмотры: 444 -

Акции и компании США

Welsbach Technology Metals откладывает подачу деклараций за 10 квартал

2025-12-02 просмотры: 401 -

Акции и компании США

Kaya Holdings откладывает финансовый отчет за третий квартал 2025 года

2025-12-02 просмотры: 274 -

Акции и компании США

Aegon Ltd. сообщает о сильных результатах за третий квартал 2025 года и стратегическом росте

2025-11-27 просмотры: 237 -

Акции и компании США

Ежедневный обзор Vanguard S&P 500 ETF (VOO), 13.11.2025 г.

2025-11-27 просмотры: 455 -

Акции и компании США

Рейтинг одобрения Трампа упал до минимума

2025-11-27 просмотры: 547 -

Акции и компании США

Акции Comcast (CMCSA) подскочили после запуска NBCUniversal Sports Network

2025-11-27 просмотры: 499