💬 Предварительные результаты Nvidia за третий квартал: высокая планка, более высокие ставки и причины сохранять оптимистичный настрой

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Предварительные результаты Nvidia за третий квартал: высокая планка, более высокие ставки и причины сохранять оптимистичный настрой

Отметьте в календаре: отчет о доходах Nvidia за третий квартал NVDA -1,36% ▼ должен быть опубликован 20 ноября, и это может быть квартал с самыми высокими ожиданиями, с которыми когда-либо сталкивалась компания. Хотя я долгосрочный бык Nvidia, я считаю, что простого превышения оценок будет недостаточно, чтобы вызвать более оптимистичную реакцию рынка. Для этого, я думаю, инвесторам необходимо увидеть пересмотр годового прогноза в сторону повышения, а также позитивные комментарии о технологии Blackwell, как потенциальные катализаторы для Nvidia в третьем квартале.

В этой статье я подробно расскажу, чего инвесторам следует ожидать от прибыли Nvidia за третий квартал, и объясню, почему я по-прежнему считаю акции Nvidia выгодными для покупки до объявления прибыли.

Ключевые цифры, на которые стоит обратить внимание в третьем квартале Nvidia

Большая часть моего оптимизма относительно предстоящего квартала Nvidia будет зависеть от того, покажет ли компания результаты в соответствии со своими прогнозами. На третий квартал 2025 финансового года Nvidia уже прогнозирует выручку примерно в размере 32,5 млрд долларов, а валовая прибыль, как ожидается, составит около 75%. Это впечатляющие цифры, особенно учитывая размер Nvidia и характер ее продукции. Валовая прибыль в 75% является исключительной для технологической компании масштаба Nvidia, отражая высокую эффективность и премиальное позиционирование ее предложений.

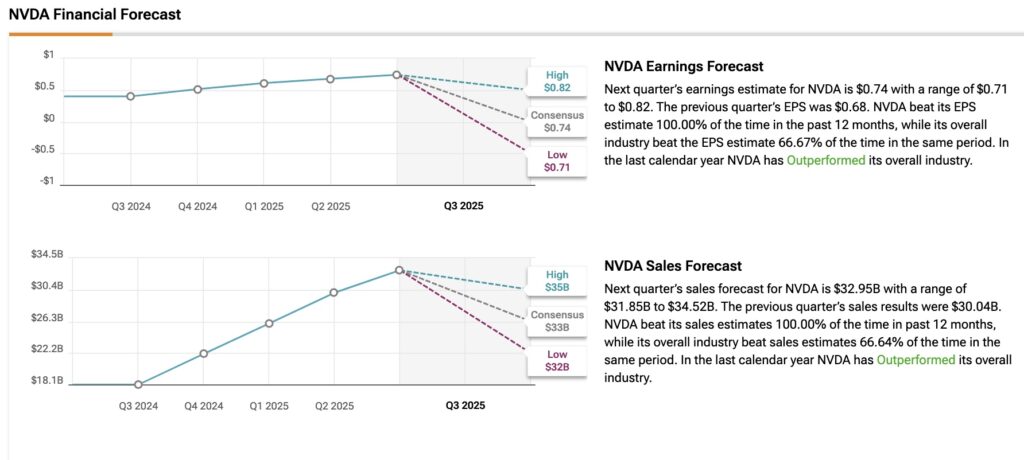

В целом аналитики устанавливают все более высокую планку для Nvidia, при этом консенсус-прогноз на третий квартал предполагает EPS в размере $0,74 и выручку в размере $32,94 млрд. За последние три месяца 31 из 37 аналитиков пересмотрели свои оценки EPS в сторону повышения, а 34 из 41 аналитика увеличили свои прогнозы по выручке.

Если Nvidia оправдает или превзойдет эти ожидания, это будет означать существенный рост по сравнению с прошлым годом. В прошлом году компания сообщила о выручке в размере 18,1 млрд долларов в третьем квартале и валовой марже в размере 74%. Удвоение выручки и небольшое увеличение маржи примерно на 80 базисных пунктов было бы огромной победой, доказывающей неоспоримую позицию компании на рынке.

Технология Blackwell может стать движущей силой следующего большого скачка Nvidia

Одним из основных факторов, который может значительно повысить перспективы Nvidia после результатов Q3, является технология Blackwell, которая имеет решающее значение для будущего роста компании. Инвесторы внимательно следят за ходом наращивания производства Blackwell, особенно учитывая исключительно высокий спрос на ее чипы. Это поднимает важный вопрос: идет ли Nvidia по графику производства или спрос был настолько огромным, что компании пришлось увеличить выпуск, чтобы выполнить заказы?

Если бы руководство Nvidia объявило, что успешно нарастило производство в ответ на возросший спрос, это, вероятно, было бы воспринято как приятный сюрприз для инвесторов. Например, если бы Nvidia сообщила, что, несмотря на то, что первоначальные прогнозы на 2025 год были распроданы, ей удалось договориться с поставщиками об увеличении поставок, это продемонстрировало бы способность компании эффективно управлять своей цепочкой поставок, реагируя на растущий спрос.

Такое заявление, скорее всего, будет расценено как оптимистичный сигнал для акций Nvidia, особенно если компания сможет удовлетворить или превзойти спрос Blackwell, не жертвуя качеством продукции или сроками поставок.

Доходы Palantir как показатель реакции Nvidia на доходы

Хотя я настроен оптимистично в отношении Nvidia, готовящейся к отчету о доходах, важно признать, что на этот раз планка исключительно высока — вероятно, выше, чем когда-либо прежде. Из-за этого я считаю, что Nvidia может легко обеспечить сильный удар по всем направлениям, но для того, чтобы рынок отреагировал положительно, компании, возможно, также потребуется предоставить обновление прогноза в сторону повышения, чтобы сохранить импульс.

Похожий сценарий недавно разыгрался с Palantir PLTR +1,42% ▲, одной из выдающихся компаний в области ИИ. Несмотря на очень высокую планку, установленную для ее прибыли за третий квартал, — наряду с растянутой оценкой из-за огромного трехзначного роста цены ее акций за год — Palantir увидела значительный рост после прибыли. Рассказ компании — о том, что она имеет уникальные возможности для извлечения выгоды из растущего спроса на программное обеспечение ИИ (так же, как Nvidia с оборудованием) — привел к пересмотру ее прогноза в сторону повышения, что, в свою очередь, вызвало положительную реакцию рынка. Именно такой результат я ожидаю для Nvidia и в этом квартале.

Однако, в отличие от истории роста Palantir, оценки Nvidia гораздо более разумны, если скорректировать с учетом роста. В настоящее время акции торгуются с форвардным коэффициентом цены к прибыли (P/E) 52x, что относительно низко по сравнению с ожидаемым ростом EPS на 35,4% в течение следующих трех-пяти лет. Это дает Nvidia коэффициент PEG 1,47x, что намного привлекательнее, чем коэффициент PEG Palantir 6,5x. Кроме того, PEG Nvidia ниже, чем у большинства ее аналогов из Magnificent 7, за исключением Alphabet's GOOGL -1,51% ▼ 1,35x и Meta Platforms's META -0,82% ▼ 1,23x, что говорит о том, что Nvidia более разумно оценена относительно перспектив ее роста.

Как рассчитать волну роста Nvidia

Как давний сторонник Nvidia, который последовательно поддерживает историю роста компании, я признаю, что разумная инвестиционная стратегия должна учитывать потенциальные как прибыли, так и убытки.

Прямо сейчас я вижу, что история роста Nvidia разделилась на два лагеря. Некоторые инвесторы считают, что она находится на ранней или средней стадии гиперроста, что оправдывает ее высокую оценку и потенциал для дальнейшего роста. Другие, однако, видят в ней потенциальный пузырь, учитывая ее рост на 2800% и исторические максимумы, ожидая первого промаха по прибыли, чтобы спровоцировать крупную распродажу. Даже если медведи правы, все равно можно заработать, пока Nvidia продолжает поставлять. Проблема в том, чтобы знать, когда фиксировать прибыль, если история роста даст сбой.

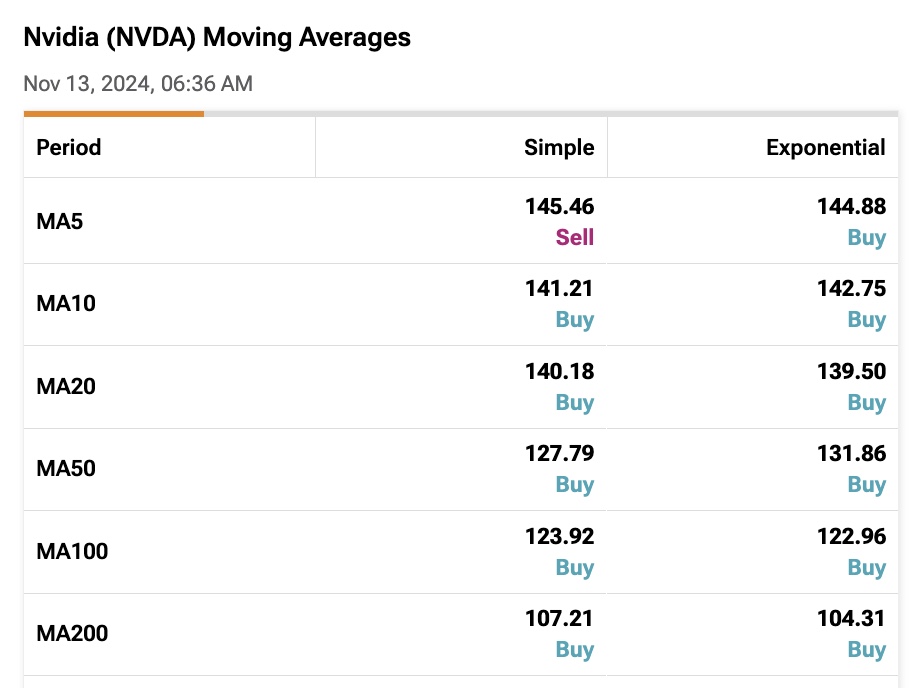

Учитывая, что Nvidia имеет годовую волатильность 51%, я считаю, что полезнее отслеживать 200-дневную скользящую среднюю. Использование краткосрочных скользящих средних может привести к слишком большому шуму и частым сигналам покупки и продажи, что приведет к ненужным сделкам. Поэтому более простая и эффективная стратегия может быть такой: покупать, когда Nvidia выше своей 200-дневной скользящей средней, и продавать, когда она ниже.

Кроме того, 200-дневная скользящая средняя Nvidia составляет $107,21, а с учетом того, что акции торгуются около $148,29 (последняя проверка), это дает бычий сигнал. Это укрепляет мою уверенность в том, что сейчас не время продавать до отчета о доходах. Напротив, на мой взгляд, Nvidia остается надежной покупкой до отчета о доходах.

Аналитики Уолл-стрит считают, что акции NVDA стоит покупать?

Настроения Уолл-стрит в отношении Nvidia становятся все более позитивными, и несколько аналитиков повысили свои ценовые ориентиры для акций с последнего квартала. Консенсус остается «Сильно покупать», при этом 39 из 42 аналитиков рекомендуют акции как «Покупать», в то время как только трое имеют рейтинг «Удерживать». Средний ценовой ориентир NVDA составляет $157,82, что предполагает потенциал роста в 6,43%.

Посмотреть больше рейтингов аналитиков NVDA

Заключение

Я по-прежнему оптимистично настроен по поводу Nvidia в третьем квартале. Доминирование компании в области искусственного интеллекта, потенциал технологии Blackwell и ее способность удовлетворять высокий спрос хорошо позиционируют ее для дальнейшего роста. Хотя ожидания заоблачные, я не думаю, что сейчас время «фиксировать прибыль» или продавать. Акции торгуются выше своих долгосрочных скользящих средних, и их оценка остается разумной с поправкой на рост, что еще больше укрепляет мою позицию «Покупать» перед отчетом о прибыли.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Биткойн все еще может достичь 200 тысяч долларов к концу года, говорит Джефф Кендрик из Standard Chartered

2025-11-01 просмотры: 103 -

Акции и компании США

Meta планирует сократить 600 рабочих мест в своем подразделении Superintelligence Labs

2025-11-01 просмотры: 165 -

Акции и компании США

3 пенни-акции, за которыми стоит следить прямо сейчас, 22.10.25

2025-11-01 просмотры: 359 -

Акции и компании США

Цена XRP намекает на возвращение, поскольку аналитик говорит: «Она идет отсюда»

2025-11-01 просмотры: 338 -

Акции и компании США

Ведущий аналитик оценивает акции Amazon (AMZN) в преддверии прибыли

2025-11-01 просмотры: 388 -

Акции и компании США

Подведение итогов утренних новостей: самые важные новости фондового рынка среды!

2025-11-01 просмотры: 392 -

Акции и компании США

Консервативный активист Робби Старбак подал иск о клевете против Google (GOOGL)

2025-11-01 просмотры: 275 -

Акции и компании США

«Роскошные путешествия переживают бум»: акции Delta Airlines (NYSE:DAL) падают, несмотря на цифры, свидетельствующие о росте расходов на роскошные путешествия

2025-11-01 просмотры: 156 -

Акции и компании США

Группы гражданских прав подали жалобу ЕС на Apple (AAPL) за нарушения DMA

2025-11-01 просмотры: 167