💬 Доходы Disney (DIS) за четвертый квартал: стриминговый сервис, скорее всего, станет драйвером роста от 2024-11-17

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Доходы Disney (DIS) за четвертый квартал: стриминговый сервис, скорее всего, станет драйвером роста

Компания Walt Disney Company DIS -0.03% ▼ собирается отчитаться о своих доходах за четвертый финансовый квартал 14 ноября. Хотя акции упали на 26,21% за последние пять лет, безрисковые оценки Disney и сильная динамика в ее потоковом бизнесе создают оптимистичные перспективы на четвертый квартал и далее. Это происходит, несмотря на продолжающееся давление на ее ключевой сегмент парков и развлечений, который сталкивается с краткосрочными проблемами из-за снижения потребительских расходов и других внешних факторов.

В этой статье я рассмотрю результаты деятельности Disney в этом году, дам обзор последнего квартала и обсужу, на что инвесторам следует обратить внимание в предстоящем отчете о доходах, чтобы спровоцировать более позитивную реакцию на акции DIS.

Обзор последних доходов Disney

Прежде чем углубляться в причины моего более оптимистичного взгляда на Disney, давайте рассмотрим результаты компании в ее последних финансовых доходах за Q3. В августе компания из Бербанка, штат Калифорния, превзошла ожидания аналитиков, сообщив о EPS в размере $1,39 по сравнению с ожидаемыми $1,19 и выручке в размере $23,2 млрд, что немного выше прогнозируемых $23,1 млрд. Хотя акции все еще примерно на 20% ниже своих исторических максимумов с апреля этого года, они выросли примерно на 15% с момента достижения своих минимумов в августе.

Несколько факторов повлияли на результаты Disney в этом году, в частности, замедление в сегменте Parks & Experiences, который был ключевым драйвером прибыли компании. В прошлом году на это подразделение приходилось 70% прибыли сегмента Disney, но в этом году оно находится на пути к тому, чтобы внести около двух третей. Во втором финансовом квартале Disney прогнозировала сильные результаты для этого сегмента, а в третьем квартале ожидала роста операционного дохода. Однако этот прогноз не оправдался.

В третьем квартале операционный доход от парков США упал на 6%, тогда как международные парки показали рост на 2%. Disney объяснила снижение прибыли внутренних парков ростом издержек, вызванным инфляцией, более высокими расходами на технологии и новыми предложениями для гостей. Компания прогнозирует снижение прибыли в сегменте парков и развлечений на средние однозначные числа в четвертом квартале, при этом давление сохранится в течение первых трех кварталов следующего года.

Большие надежды на успех Disney в сфере потокового вещания

Можно утверждать, что в основе оптимистичного тезиса Disney лежит развлекательный бизнес компании, а именно тот момент, когда прибыльность прямых продаж потребителю (DTC) превышает прибыльность линейных сетей.

В настоящее время линейные сети являются основным источником прибыли Disney, хотя они и испытывают постепенный спад из года в год. Например, операционный доход от линейных сетей упал на 6%, с $1,02 млрд до $966 млн. Однако ключевой поворотный момент наступил в сегменте Disney direct-to-consumer, где убытки сократились с $505 млн до всего $19 млн.

Ожидается, что повествование вокруг акций Disney резко изменится около этой переломной точки. Это, скорее всего, произойдет, поскольку Disney продолжит объединять свои услуги, повышать цены, сокращать отток и стимулировать рост подписчиков. Доход от прямых продаж потребителям вырос на 15% в годовом исчислении, а доход сегмента уже более чем вдвое превышает доход линейных сетей.

Если сравнить Netflix NFLX +1.00% ▲, то становится ясно, что бизнес-модель, ориентированная на потоковую передачу, может быть очень прибыльной. Фактически, объединенный бизнес Disney, ориентированный на потоковое вещание напрямую потребителю, включая ESPN+, в третьем квартале получил прибыль в размере 47 миллионов долларов, превзойдя предыдущий прогноз компании на один квартал и отметив свою первую прибыль. При такой траектории потоковый бизнес Disney готов неуклонно двигаться к большей прибыльности. Вполне реалистично ожидать, что через пять лет Disney сможет генерировать сотни миллионов долларов квартальной прибыли, особенно с учетом прогнозируемого среднегодового темпа роста EPS компании за три-пять лет около 13,3%.

Чего ожидать от доходов Disney за четвертый квартал?

Поскольку публикация отчета Disney за четвертый квартал запланирована на 14 ноября, до открытия рынка, моя оптимистичная позиция отчасти основана на ожиданиях того, что этот квартал может стать кварталом с самыми высокими годовыми темпами роста как прибыли, так и выручки, по крайней мере, за следующие девять кварталов.

Консенсус ожидает, что EPS составит $1,10, что на 35% больше, чем в предыдущем году, что весьма существенно. Что касается выручки, аналитики ожидают $22,49 млрд, что на 5,9% больше в годовом исчислении. Интересно, что с тех пор, как Disney отчиталась о своих доходах за третий финансовый квартал в августе, 10 из 12 аналитиков пересмотрели свои оценки EPS в сторону понижения, а 8 из 12 повысили свои прогнозы по выручке.

Почему акции DIS стоит покупать сегодня

Хотя я оптимистично настроен относительно долгосрочных перспектив Disney и считаю, что это может быть идеальным временем для владения акциями, особенно учитывая его текущий EV/EBITDA 13,5x, что примерно на 50% ниже его пятилетнего среднего значения, трудно предсказать движение акций сразу после результатов четвертого финансового квартала. Компания все еще находится в переходной фазе, работая над повышением прибыльности в своем бизнесе DTC, сталкиваясь с препятствиями из-за более слабых потребительских расходов в своих сегментах парков и развлечений, которые по-прежнему составляют большую часть ее доходов.

Как выразился финансовый директор Disney Хью Джонстон, под руководством генерального директора Боба Айгера с 2022 года компания переориентировалась на производство более качественного контента в кинобизнесе, а не на выпуск большого количества названий для достижения бюджетных целей. Этот сдвиг необходим, поскольку предыдущая стратегия производства менее впечатляющего контента привела к снижению приема и нанесла ущерб другим релизам, а также привела к убыткам от крупномасштабного производства. Поэтому я считаю, что если Disney сообщит об еще одном сильном квартале в своем бизнесе DTC, это станет ключевым бычьим сигналом для долгосрочного тезиса.

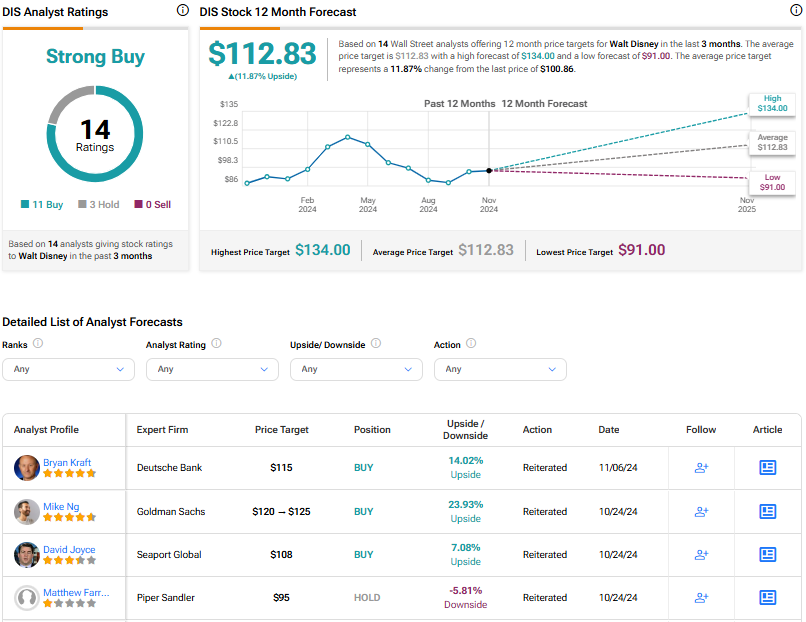

Мой оптимизм также отражается в прогнозе Уолл-стрит: консенсус — сильная покупка, 11 из 14 аналитиков рекомендуют покупать и только трое сохраняют нейтральный рейтинг. Средняя целевая цена составляет $112,83, что предполагает потенциальный рост на 11,87%.

Посмотреть больше рейтингов аналитиков DIS

Заключение

Несмотря на некоторые краткосрочные проблемы в сегменте Parks & Experiences, я настроен оптимистично в отношении Disney. Сильный прямой бизнес компании для потребителей и фокус на высококачественном контенте хорошо позиционируют ее для долгосрочного роста. Ожидается, что предстоящий отчет о доходах покажет солидный рост по сравнению с прошлым годом как в выручке, так и в прибыли. Я даю Disney рейтинг «Покупать» с убедительной оценкой и признаками позитивной динамики в потоковом вещании.

Отказ от ответственности

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Dow Jones Today: DJIA отступает из-за отсутствия экономических данных; Шансы на снижение ставки затухания

2025-12-02 просмотры: 311 -

Акции и компании США

Акции Eli Lilly получили новую целевую цену по самой высокой цене – Citi заявляет, что потенциал продаж пероральных препаратов для похудения недооценен

2025-12-02 просмотры: 436 -

Акции и компании США

«Долгосрочный потенциал все еще недооценен», — говорит ведущий аналитик об акциях AMD

2025-12-02 просмотры: 444 -

Акции и компании США

Welsbach Technology Metals откладывает подачу деклараций за 10 квартал

2025-12-02 просмотры: 401 -

Акции и компании США

Kaya Holdings откладывает финансовый отчет за третий квартал 2025 года

2025-12-02 просмотры: 274 -

Акции и компании США

Aegon Ltd. сообщает о сильных результатах за третий квартал 2025 года и стратегическом росте

2025-11-27 просмотры: 237 -

Акции и компании США

Ежедневный обзор Vanguard S&P 500 ETF (VOO), 13.11.2025 г.

2025-11-27 просмотры: 455 -

Акции и компании США

Рейтинг одобрения Трампа упал до минимума

2025-11-27 просмотры: 547 -

Акции и компании США

Акции Comcast (CMCSA) подскочили после запуска NBCUniversal Sports Network

2025-11-27 просмотры: 499