💬 Хотите получить дивидендную доходность не менее 8%? Рэймонд Джеймс предлагает купить 2 дивидендные акции

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Хотите получить дивидендную доходность не менее 8%? Рэймонд Джеймс предлагает купить 2 дивидендные акции

В последние месяцы мы наблюдаем бычий рынок, и инвесторы, как всегда, стремятся максимизировать свою прибыль. Аналитики Raymond James рекомендуют дивидендные акции, призывая инвесторов извлекать выгоду как из роста акций, так и из надежного дивидендного дохода.

Обсуждая рыночный ландшафт, директор по информационным технологиям Raymond James Ларри Адам заявляет: «Солнце продолжает светить над экономикой США. Некоторые традиционные показатели, за которыми мы следим (например, производственный индекс ISM, агрессивный цикл ужесточения политики ФРС и опережающие индикаторы), предполагают, что экономика к настоящему времени должна была поддаться рецессии. Однако рост оказался более устойчивым, чем ожидалось. Так же, как GPS «пересчитывает», когда поездка на машине делает неожиданный крюк, наши прогнозы роста пришлось «пересчитывать», поскольку экономика оказалась более устойчивой, чем ожидалось. Причины: здоровый рост рабочих мест, государственное стимулирование, расходы на поездки, фискальная поддержка (IRA, CHIPS, Закон об инфраструктуре) и инвестиции в ИИ».

Вывод Адама ясен: рецессия маловероятна в текущих условиях. Он резюмирует: «Важный момент: замедляющийся, но все еще положительный рост рабочих мест, здоровый уровень капитальных затрат бизнеса и неизрасходованный фискальный стимул должны удержать экономику на пути к мягкой посадке».

В этой среде дивидендные акции, рекомендованные Рэймондом Джеймсом, предлагают надежную возможность, обеспечивая существенную дивидендную доходность — некоторые превышают 8% — в дополнение к росту цены акций. Используя данные TipRanks, мы подробно изучили два лучших выбора Рэймонда Джеймса.

CTO Realty Growth (CTO)

Первая акция, которую мы рассмотрим, — это CTO Realty Growth, REIT или инвестиционный траст недвижимости. Эти компании известны своими частыми высокими дивидендными доходами, что является результатом нормативных требований, согласно которым они возвращают определенную часть своей прибыли непосредственно своим инвесторам; дивиденды — это частый метод выбора.

CTO владеет и управляет портфелем из 19 элитных торговых объектов на некоторых из самых быстрорастущих рынков США. Недвижимость компании включает в себя в основном коммерческие парки и высококлассные торговые центры с филиалами в Северной Каролине, Флориде, Джорджии, Техасе и Аризоне. Кроме того, CTO выступает в качестве внешнего управляющего — и сохраняет «значимую» долю собственности — в другом REIT, Alpine Income Property Trust.

CTO построила свою инвестиционную стратегию на потенциале будущего дохода, считая возможности для роста более важными, чем текущее получение дохода. Географическое положение компании отражает это; штаты солнечного пояса Флорида, Техас и Аризона входят в число регионов с самым высоким ростом в США, а Джорджия и Северная Каролина идут следом.

Этот акцент на качестве в своих активах в сфере недвижимости позволил CTO зафиксировать долгосрочный рост акций. С начала года акции выросли почти на 20%, а за последние 12 месяцев акции выросли более чем на 35%. Хотя этот рост акций отстает от более широкого рынка, акции компенсируют это своими дивидендами.

Дивиденды здесь впечатляют. Последнее заявление CTO от 20 августа было о выплате 38 центов за обыкновенную акцию. Она была выплачена 30 сентября. Годовой платеж в размере 1,52 доллара дает форвардную доходность почти 8% — солидный доход, особенно сейчас, когда темпы инфляции замедляются.

Дивиденды компании поддерживаются ее финансовыми показателями. В последнем отчетном квартале 2Q24 CTO имел FFO, или фонды от операций, в размере 45 центов на акцию. Это показатель, который напрямую поддерживает выплату дивидендов. Выручка CTO в квартале в размере 28,85 млн долларов выросла почти на 11% в годовом исчислении и превзошла прогноз на 1,44 млн долларов.

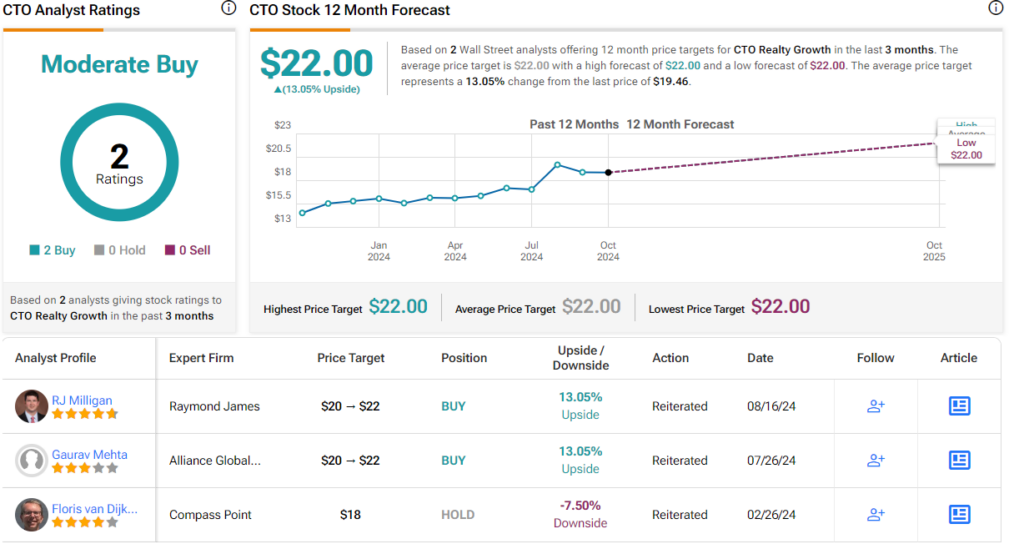

Аналитик RJ Milligan, освещающий эту акцию для Raymond James, отмечает как солидные дивиденды, так и сильную общую доходность, говоря об акциях: «Постоянная способность CTO привлекать привлекательные инвестиции с доходностью [+8%] и возросшей рыночной капитализацией/ликвидностью должна помочь снизить существенный множественный дисконт компании. Общая доходность CTO за год опережает сектор торговых центров и индекс REIT всех акций, однако акции по-прежнему торгуются со значительным множественным дисконтом FFO по сравнению с группой аналогов. Мы по-прежнему видим больший потенциал роста в названиях торговых центров с меньшими множественными индексами и/или тех, которые торгуются со скидками NAV, учитывая, что мы не ожидаем существенной дифференциации фундаментальных показателей до 2025 года (SSNOI/рост прибыли)».

«Благодаря значительному объему опционного капитала, привлеченного в квартале (126 млн долларов США по средней цене 18,63 доллара США), и новому привлекательному срочному кредиту (100 млн долларов США по эффективной процентной ставке 4,7%), компания может продолжать играть в нападении и искать дополнительные инвестиции», — сказал далее Миллиган.

Миллиган продолжает давать акциям рейтинг Outperform (Buy) с целевой ценой $22, что предполагает рост на 13% в течение следующих 12 месяцев. С учетом дивидендной доходности общая доходность этих акций может достичь 21%. (Чтобы посмотреть послужной список Миллигана, нажмите здесь)

Хотя есть только 2 недавних аналитических обзора акций CTO, оба они положительные, что делает консенсус-рейтинг умеренным «Покупать». Акции торгуются по $19,46, а их средняя целевая цена $22 подразумевает годовой прирост в 13%. (См. прогноз акций CTO)

KKR Real Estate Finance Trust (KREF)

KKR Real Estate Finance Trust, вторая акция в нашем списке чемпионов по дивидендам, является еще одним REIT. KKR Real Estate управляется глобальной инвестиционной компанией KKR стоимостью 600 миллиардов долларов и пользуется поддержкой инвестиционного гиганта. REIT сохраняет свою собственную направленность на выдачу старших кредитов в секторе коммерческой недвижимости, принимая обеспечение в виде активов коммерческой недвижимости — другими словами, обеспеченные коммерческие ипотечные кредиты в ведущих регионах рынка. Цели активов KREF также включают мезонинные кредиты, привилегированные акции и долговые инструменты, которые включают в себя схожие характеристики. Как и CTO выше, главная цель KREF — генерировать доходность инвесторов и высокие дивиденды.

Портфель KREF содержит около 6,6 млрд долларов в кредитах и полностью состоит из старших кредитов, 99% из которых имеют плавающие ставки. Многоквартирные дома составляют большую часть портфеля, составляя 46% от общего объема, офисные помещения составляют 20%, а промышленные помещения — 14%. Географически портфель KREF в основном расположен в Калифорнии (19%), Техасе (17%) и Массачусетсе (12%). Флорида и Вирджиния составляют по 8% портфеля, и у компании также есть интересы в Вашингтоне, округ Колумбия, Северной Каролине, Нью-Йорке, штате Вашингтон и Филадельфии.

KREF только что отчиталась о своих доходах за третий квартал, набрав верхнюю строку в $47,2 млн, что на $9,28 млн больше прогноза – хотя это на 5,8% меньше в годовом исчислении. Чистая прибыль компании составила не-GAAP EPS в $0,37, что на $0,03 больше прогноза.

Что касается дивидендов, KREF объявил о выплате 25-центовых обыкновенных акций 13 сентября и выплатил их 15 октября. Годовой дивиденд составляет 1 доллар, а доходность составляет ~8,6%.

Аналитик Raymond James Стивен Лоус, один из 5-звездочных экспертов по акциям компании, считает, что у KREF есть четкий путь вперед, и пишет о компании: «Мы ожидаем, что KREF выиграет от более низких ставок за счет увеличения новых инвестиционных возможностей, вероятной лучшей производительности портфеля, поскольку заемщики с большей вероятностью будут защищать активы, и потенциально более низкой тяжести убытков при урегулировании. Наш рейтинг основан на улучшающейся производительности портфеля и нашем прогнозе увеличения дивидендов в следующем году... Мы ожидаем, что KREF сохранит квартальные дивиденды в размере 0,25 долл. США на акцию во 2П24 и увеличит дивиденды до 0,30 долл. США на акцию в 1К25».

Наряду с этими комментариями, Лоус дает KREF рейтинг Outperform (Buy) с целевой ценой в $14, что указывает на возможность 20%-ного роста акций в ближайшие месяцы. Добавьте сюда дивидендную доходность, и эта акция может принести почти 29% прибыли в течение следующих 12 месяцев. (Чтобы посмотреть послужной список Лоуса, нажмите здесь)

Все 6 аналитических обзоров, представленных здесь, положительны, что дает единогласный консенсус-рейтинг Strong Buy. В настоящее время акции оцениваются в $11,68, а их средняя целевая цена $13,08 подразумевает прирост в 12% к этому времени в следующем году. (См. прогноз KREFstock)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите раздел TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks по акциям.

Отказ от ответственности: Мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Содержание предназначено для использования только в информационных целях. Очень важно провести собственный анализ перед тем, как делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Прогноз акций NVIDIA (NVDA): Аналитик ИИ прогнозирует 22% роста перед прибылью.

2025-08-30 просмотры: 370 -

Акции и компании США

CRRC Corporation Limited объявляет о промежуточных результатах 2025

2025-08-30 просмотры: 206 -

Акции и компании США

Пинг страховой релизы 2025 Промежуточный отчет Сводка для пинг банка

2025-08-30 просмотры: 380 -

Акции и компании США

Китай Youran Dairy Обновления о соглашении о продаже исследовательского центра

2025-08-30 просмотры: 164 -

Акции и компании США

Eeiq rangs: epicquest образование фондовые ракеты 100% на сильный рост

2025-08-29 просмотры: 298 -

Акции и компании США

Wedbush поднял целевую цену nvidia на 23% перед результатами второго квартала по сильным спросу искусственного интеллекта

2025-08-29 просмотры: 185 -

Акции и компании США

Акции Starbucks (SBX) выросли в размере 10 млрд долларов США.

2025-08-29 просмотры: 436 -

Акции и компании США

QQQ ETF News, 22.08.2025

2025-08-29 просмотры: 190 -

Акции и компании США

Spy ETF News, 22.08.2025

2025-08-29 просмотры: 259