💬 SMH против XSD: какой полупроводниковый ETF лучше?

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

SMH против XSD: какой полупроводниковый ETF лучше?

После слабого лета акции полупроводниковых компаний резко пошли вверх. Nvidia NVDA -0,50% ▼ Генеральный директор Дженсен Хуанг сообщает, что спрос на новые графические процессоры Blackwell компании «безумный», Micron MU -1,38% ▼ опубликовала выдающиеся доходы, а популярные акции в этой области, такие как Lam Research LRCX +2,25% ▲ и Super Micro Computer SMCI +4,15% ▲, только что провели дробление акций 10 к 1. Super Micro Computer также привлекла внимание рынка, объявив, что недавно развернула более 100 000 графических процессоров с системой жидкостного охлаждения.

Инвесторы могут инвестировать в сектор полупроводников через ETF различными способами, и многие из них используют разные подходы к пространству. Имея это в виду, давайте рассмотрим два разных полупроводниковых ETF с разными стратегиями, чтобы определить, какой из них лучше подойдет инвесторам — Van Eck Semiconductor ETF SMH +0,51% ▲ или SPDR S&P Semiconductor ETF XSD +1,03% ▲.

Более пристальный взгляд на Van Eck Semiconductor ETF (SMH)

С активами под управлением (AUM) на сумму 24,1 млрд долларов США SMH на сегодняшний день является крупнейшим на рынке ETF, специализирующимся на полупроводниках.

По словам Ван Эка, SMH инвестирует в индекс под названием «MVIS US Listed Semiconductor 25 Index (MVSMHTR)», который предназначен для отслеживания общей эффективности компаний, занимающихся производством полупроводников и оборудованием. «Методология индекса SMH отдает предпочтение крупнейшим компаниям в отрасли».

Чтобы быть включенными в этот индекс, компании должны получать не менее 50% своего дохода от полупроводников и полупроводникового оборудования. Индекс начинается с 50 крупнейших акций полупроводниковых компаний по рыночной капитализации, а затем инвестирует в 25 лучших на основе рыночной капитализации и объема торгов. Фонд классифицируется как недиверсифицированный эмитент и имеет возможность инвестировать большую сумму в определенную акцию или подотрасль, как мы увидим ниже.

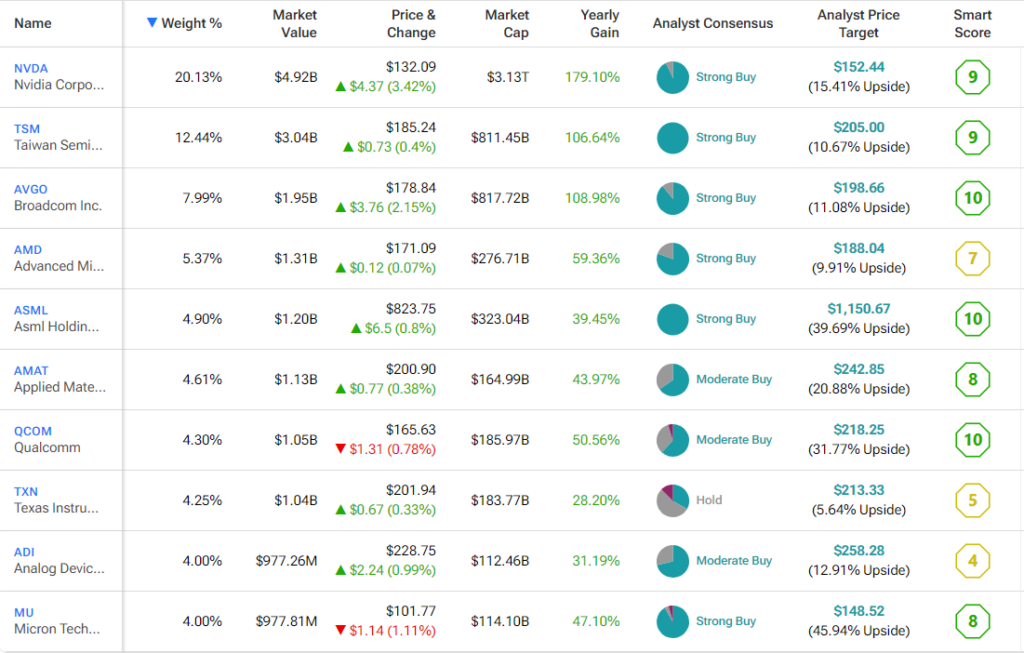

Поскольку SMH отдает предпочтение крупнейшим компаниям в отрасли, он не особенно диверсифицирован и представляет собой относительно концентрированную ставку на крупнейшие акции полупроводников. SMH владеет только 25 акциями, и фонд довольно сконцентрирован среди своих верхних позиций; его 10 лучших активов составляют относительно высокие 72,0% активов. Ниже вы найдете обзор 10 лучших активов SMH из инструмента холдингов TipRanks.

Холдинги и показатели SMH

Как показывает таблица выше, SMH имеет позицию 20,1% в лидере отрасли Nvidia. Хотя это и большой риск для одной акции, большая доля в Nvidia принесла SMH существенную выгоду, поскольку акции с мегакапитализацией выросли почти на 180% за последний год. Большая позиция в одной акции, как эта, может увеличить риск инвестора из-за отсутствия диверсификации, но эта ставка пока хорошо окупилась для SMH.

Не только Nvidia имеет значительный вес в SMH. Taiwan Semiconductor TSM -0,72% ▼ представляет 12,4% ETF, что также оказало SMH помощь благодаря доходности акций TSM более 100% за последний год. Broadcom AVGO +1,79% ▲, которая показала аналогичную доходность по сравнению с Taiwan Semiconductor, имеет вес 8,0%.

Высокая эффективность этих ведущих акций полупроводниковых компаний привела SMH к отличной доходности как в краткосрочной, так и в долгосрочной перспективе. Этот фонд превзошел XSD ETF из-за его избыточной экспозиции к некоторым из этих высоколетящих компаний.

По состоянию на последнее месячное закрытие (30 сентября) общая годовая доходность SMH за последние три года составляет впечатляющие 25,3%. За пять лет общая годовая доходность составляет 33,9%.

SMH взимает комиссионный сбор в размере 0,35%, что означает, что инвестор фонда будет платить 35 долларов США в год за инвестиционный актив в размере 10 000 долларов США.

Стоит ли покупать акции SMH, по мнению аналитиков?

Обращаясь к Уолл-стрит, SMH получает консенсус-рейтинг Strong Buy на основе 21 рейтинга Buys, пяти рейтингов Hold и нулевого рейтинга Sell, присвоенных за последние три месяца. Средняя целевая цена акций SMH в $291,50 подразумевает потенциальный рост около 15% от недавних уровней.

Я настроен оптимистично в отношении SMH, учитывая его невероятные результаты за последние три, пять и 10 лет, его портфель высокоэффективных акций полупроводниковых компаний и благоприятные прогнозы аналитиков.

Более подробный взгляд на SPDR S&P Semiconductor ETF (XSD)

SMH установил высокую планку в этом сравнении. Теперь давайте рассмотрим еще один релевантный ETF в этом пространстве, который работает по другому подходу: SPDR S&P Semiconductor ETF (XSD). Часть популярной серии Sector SPDR ETF от State Street, XSD меньше SMH, но все еще управляет 1,3 млрд долларов в AUM.

XSD инвестирует в «S&P Semiconductor Select Industry Index», «модифицированный индекс с равными весами, который обеспечивает потенциал для менее концентрированного воздействия на отрасль по акциям компаний с большой, средней и малой капитализацией».

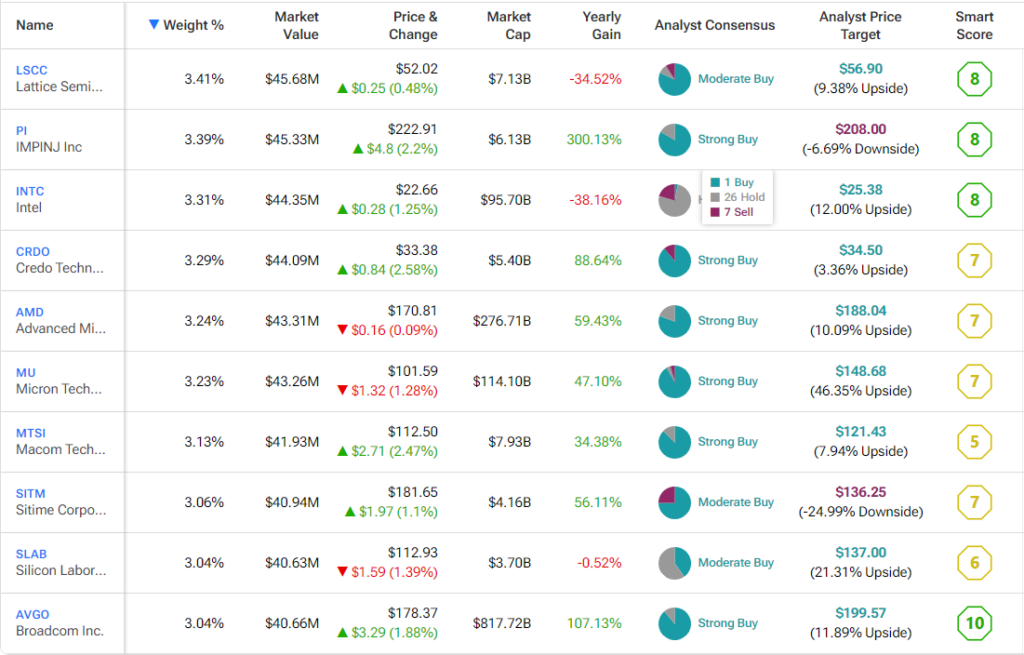

Поскольку XSD использует этот более сбалансированный, равновзвешенный подход, он менее сконцентрирован, чем SMH. XSD владеет 41 акцией, а его 10 лучших активов составляют всего 32,2% фонда. В таблице ниже представлен обзор 10 лучших активов XSD с использованием инструмента холдингов TipRank ниже.

К сожалению, этот модифицированный индекс с равными весами привел к снижению доходности из-за гораздо меньшего влияния на быстрорастущие акции полупроводниковых компаний, таких как Nvidia, Broadcom и Taiwan Semiconductor.

В то время как Nvidia имеет вес более 20% в SMH, она имеет вес только 3,0% в XSD и не входит в десятку лучших активов фонда (она занимает 20-е место). В то время как XSD выиграла от позиций в нескольких звездных активах, таких как IMPINJ Inc. PI +2,52% ▲ , два других ведущих актива фонда, Intel INTC +0,04% ▲ и Lattice Semiconductor LSCC -0,58% ▼ , значительно упали за последний год, несмотря на сильную среду для полупроводников, что отягощает весь фонд.

Эта разница в составе ETF означает, что, хотя XSD и демонстрировал достойные результаты с течением времени, он не смог угнаться за SMH. По состоянию на 30 сентября XSD за последние три года сгенерировал годовую доходность всего в 7,1%, по сравнению с гораздо лучшими 25,3% для SMH. Пятилетняя годовая доходность XSD в 22,1% намного лучше, но все еще отстает от годовой доходности SMH в 33,9% за тот же период времени.

Коэффициент расходов XSD составляет 0,35%, что идентично показателю SMH.

Стоит ли покупать акции XSD, по мнению аналитиков?

Обращаясь к Уолл-стрит, XSD получает консенсус-рейтинг «Умеренная покупка» на основе 34 рейтингов «Покупать», восьми рейтингов «Удерживать» и нулевого рейтинга «Продавать», присвоенных за последние три месяца. Средняя целевая цена акций XSD в $294,85 подразумевает потенциальный рост почти на 25% по сравнению с недавними уровнями торговли.

В целом, я рассматриваю XSD как надежный ETF, и я настроен оптимистично в отношении полупроводниковой отрасли в целом. Однако в последнее время его показатели значительно отстают от показателей SMH, и я считаю, что SMH — более сильный выбор для инвесторов, желающих инвестировать в полупроводниковую сферу.

Явный победитель

SMH был явным победителем в прямом сравнении с XSD. Хотя важно помнить, что прошлые результаты не являются гарантией будущих результатов, его образцовые доходы значительно превзошли XSD в различных временных интервалах.

Результаты XSD были солидными, но они не смогли сравниться с результатами SMH. Методология индекса SMH, отдающая предпочтение крупнейшим акциям полупроводниковых компаний, оказалась лучше модифицированного подхода XSD с равными весами. Модифицированный подход XSD с равными весами может быть разумным, но он обременил его такими отстающими, как Intel, которые имеют большее влияние, чем лидеры рынка, такие как Nvidia и Broadcom.

Я настроен оптимистично по отношению к SMH, основываясь на его превосходной, превосходящей рынок производительности на протяжении многих лет, его концентрированном портфеле акций ведущих полупроводниковых компаний и его разумном коэффициенте расходов. У меня нейтральный взгляд на XSD ETF.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Amazon (NASDAQ:AMZN) расширяет линейку Kindle

2024-10-21 просмотры: 218 -

Акции и компании США

Акции Rivian (NASDAQ:RIVN) растут после того, как Renaissance Capital увеличивает долю

2024-10-21 просмотры: 285 -

Акции и компании США

TD Bank ожидает прибыль в размере 178 миллионов канадских долларов от инвестиций Schwab

2024-10-21 просмотры: 378 -

Акции и компании США

AAPL, MSFT или GOOGL: какую технологическую компанию лучше купить в этом сезоне отчетности?

2024-10-21 просмотры: 339 -

Акции и компании США

Новости слияний и поглощений: интерес Couche-Tard (TSE:ATD) к 7-Eleven получает поддержку

2024-10-21 просмотры: 201 -

Акции и компании США

Tate & Lyle увеличивает акционерную стоимость с помощью обратного выкупа

2024-10-21 просмотры: 393 -

Акции и компании США

Georgia Capital реализует программу обратного выкупа акций

2024-10-21 просмотры: 301 -

Акции и компании США

Downing Renewables выкупает акции на фоне фокуса на зеленую энергетику

2024-10-21 просмотры: 332 -

Акции и компании США

Акции Coinbase Global (NASDAQ:COIN) упали на 3% после большого ралли

2024-10-21 просмотры: 392