💬 JPMorgan Chase (JPM): акции проверенного долгосрочного победителя по-прежнему выглядят дёшево

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

JPMorgan Chase (JPM): акции проверенного долгосрочного победителя по-прежнему выглядят дёшево

Акции голубых фишек финансового сектора JPMorgan Chase JPM -0,09% ▼ зарекомендовали себя как долгосрочный победитель, и акции выглядят определенно дешевыми, несмотря на свои сильные исторические показатели.

Я настроен оптимистично по отношению к акциям этого банка стоимостью $600 млрд, основываясь на его истории создания высоких доходов для его держателей в долгосрочной перспективе и в различных рыночных условиях, его недорогой оценке и привлекательных дивидендах. В условиях нестабильной экономической среды эти характеристики делают JPMorgan Chase тем типом акций, которые инвесторы могут чувствовать себя комфортно.

JPM — долгосрочный победитель

JPMorgan может проследить свою историю вплоть до основания своей предшественницы «Bank of the Manhattan Company» в 1799 году. Затем в 1871 году фирма стала называться JPMorgan & Co. Теперь известная как JPMorgan Chase после слияния розничного банка Chase Manhattan и инвестиционного банка JPMorgan в 2000 году, компания является крупнейшим банком в Соединенных Штатах по активам, с более чем 4 триллионами долларов на балансе. Это также крупнейший банк в мире по рыночной капитализации. JPM — это гигант в мире финансов, и его большой размер дает ему значительные преимущества в таких областях, как затраты и технологии.

Акции принесли своим акционерам превосходную прибыль в наше время. Акции JPM принесли общую прибыль более 110% за последние пять лет, что означает, что акционеры более чем удвоили свои деньги за это время. Акции принесли звездную общую прибыль более 360% за последнее десятилетие.

Впечатляет то, что под руководством давнего генерального директора Джейми Даймона JPMorgan показала эту отличную 10-летнюю доходность в период, который бросал многочисленные крученые мячи банкам и фондовому рынку в целом, начиная с пандемии COVID-19 и заканчивая банковским кризисом 2023 года. Тот факт, что JPM демонстрировала высокие результаты на протяжении всего периода, является свидетельством ее силы.

JPM имеет хорошие возможности для снижения процентных ставок

Существует некоторая обеспокоенность относительно того, как будут вести себя банковские акции теперь, когда процентные ставки снижаются. Для JPM это будет означать снижение чистого процентного дохода (NII). Чистый процентный доход — это разница между тем, что банк зарабатывает на своих кредитах, и процентами, которые он выплачивает вкладчикам по их сбережениям. NII — один из основных способов, с помощью которых банки получают доходы, поэтому это ключевой показатель для мониторинга банковских акций.

Сама JPM не застрахована от этих опасений — акции компании с большой капитализацией упали более чем на 6% за один день в сентябре, когда президент и главный операционный директор Дэниел Пинто заявил, что чистый процентный доход JPM в 2025 году будет ниже, чем прогнозируют аналитики в размере 90 миллиардов долларов, из-за более низких процентных ставок.

Однако, будучи крупнейшим в мире банком и диверсифицированным гигантом финансовых услуг, JPM лучше подготовлен к работе с сокращением чистого процентного дохода, чем более мелкие банки. JPMorgan Chase занимается широким спектром направлений бизнеса, включая инвестиционный банкинг, управление активами, благосостоянием и другие. Инвестиционный банкинг, в частности, может выиграть от более низких ставок, если активизируется первичное публичное размещение акций (IPO) и активность слияний и поглощений. Более низкие ставки также могут стать катализатором роста кредитования, поскольку предприятия и частные лица все больше готовы брать кредиты по более низким процентным ставкам.

Акции JPM дешевы

Хотя JPM — проверенный долгосрочный победитель, он все еще на удивление дешев, создавая привлекательную точку входа для инвесторов. Акции торгуются всего на уровне 12x консенсусной прибыли 2024 года. Для сравнения, более широкий рынок почти вдвое дороже, торгуясь на уровне 22,8x прибыли.

Хотя финансовый сектор обычно является одним из самых дешевых секторов рынка, возможность купить этот сильный долгосрочный исполнитель по чуть более чем половине рыночного мультипликатора привлекательна. Этот низкий мультипликатор оценки дает инвесторам определенную степень защиты от падения, а также оставляет достаточно места для роста в долгосрочной перспективе.

Характеристики акций с сильными дивидендами

В дополнение к этой привлекательной оценке JPM также стала привлекательной дивидендной акцией. Доходность акций составляет 2,4% на форвардной основе, что может не бросаться в глаза, но это почти вдвое больше текущей доходности S&P 500. Кроме того, JPM создает себе репутацию компании с постоянством дивидендов. Акции увеличивают выплату дивидендов уже 10 лет подряд. Благодаря этой приверженности росту дивидендов инвесторы, покупающие акции сейчас, вероятно, получат еще лучшие дивиденды в будущем.

Стоит ли покупать акции JPM, по мнению аналитиков?

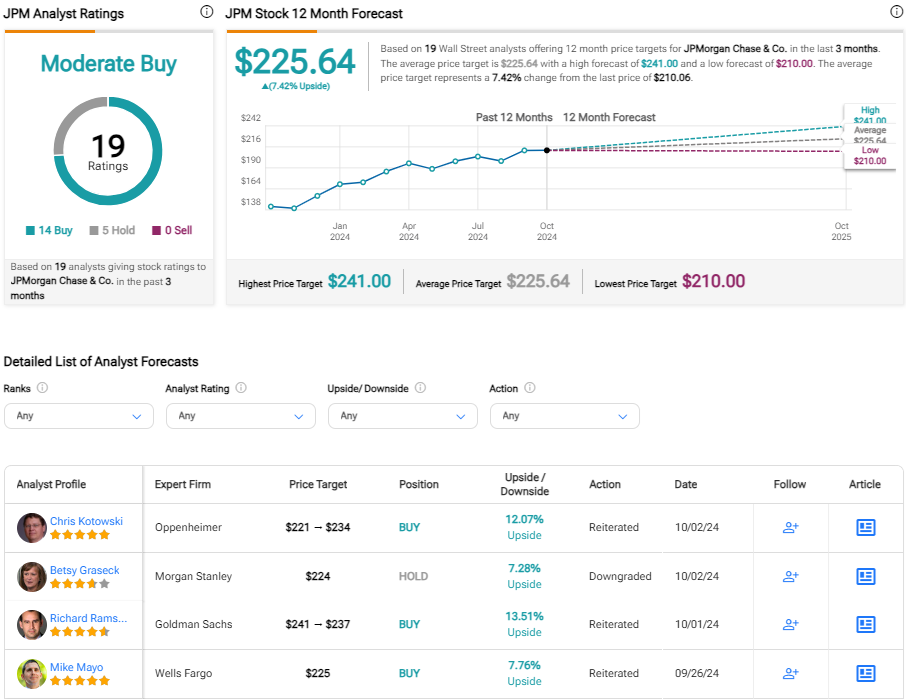

Обращаясь к Уолл-стрит, JPM получает консенсус-рейтинг «Умеренная покупка» на основе четырнадцати оценок «Покупать», пяти оценок «Удерживать» и нулевого рейтинга «Продавать», присвоенных за последние три месяца. Средняя целевая цена акций JPM в $225,64 подразумевает потенциальный рост примерно на 8% от текущих уровней.

Выводы для инвесторов

В конечном счете, я настроен оптимистично по отношению к JPMorgan, основываясь на его долгой истории успеха и его характеристиках стоимости. Недорогая оценка акций обеспечивает инвесторам некоторую защиту от падения, оставляя при этом достаточно места для роста цены, а доходность дивидендов в 2,4% привлекательна.

Способность JPM продвигаться вперед и хорошо работать во всех рыночных условиях заставляет меня верить, что компания сможет выдержать будущие трудности. Это делает этот тип акций, который инвесторы могут с уверенностью держать в неопределенной экономической и макроэкономической среде.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Amazon (NASDAQ:AMZN) расширяет линейку Kindle

2024-10-21 просмотры: 217 -

Акции и компании США

Акции Rivian (NASDAQ:RIVN) растут после того, как Renaissance Capital увеличивает долю

2024-10-21 просмотры: 283 -

Акции и компании США

TD Bank ожидает прибыль в размере 178 миллионов канадских долларов от инвестиций Schwab

2024-10-21 просмотры: 378 -

Акции и компании США

AAPL, MSFT или GOOGL: какую технологическую компанию лучше купить в этом сезоне отчетности?

2024-10-21 просмотры: 337 -

Акции и компании США

Новости слияний и поглощений: интерес Couche-Tard (TSE:ATD) к 7-Eleven получает поддержку

2024-10-21 просмотры: 200 -

Акции и компании США

Tate & Lyle увеличивает акционерную стоимость с помощью обратного выкупа

2024-10-21 просмотры: 393 -

Акции и компании США

Georgia Capital реализует программу обратного выкупа акций

2024-10-21 просмотры: 301 -

Акции и компании США

Downing Renewables выкупает акции на фоне фокуса на зеленую энергетику

2024-10-21 просмотры: 331 -

Акции и компании США

Акции Coinbase Global (NASDAQ:COIN) упали на 3% после большого ралли

2024-10-21 просмотры: 392