💬 Super Micro Computer или Lam Research: аналитики выбирают лучшую игру по дроблению акций на этой неделе

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Super Micro Computer или Lam Research: аналитики выбирают лучшую игру по дроблению акций на этой неделе

Дробление акций часто рассматривается как признак уверенности в росте компании, поскольку оно обычно происходит после значительного повышения цены акций. Когда происходит дробление акций, оно не размывает собственность акционеров. Вместо этого каждый акционер получает дополнительные акции пропорционально своим текущим активам, и цена каждой акции корректируется соответствующим образом. Например, при дроблении 2 к 1 у акционеров будет в два раза больше акций, но каждая акция будет стоить вдвое меньше. Общая стоимость их активов остается неизменной.

Такие транзакции, как правило, приводят к желаемому результату. Факт разделения привлекает внимание и создает заголовки, в то время как более низкая цена акций привлекает новых инвесторов. Результатом является позитивный поворот для компании в сочетании с потоком нового капитала. И что еще лучше для инвесторов, исторические данные показывают, что в первые 12 месяцев после разделения акции значительно превзойдут индекс S&P.

Аналитики Уолл-стрит внимательно следят за дроблением акций, и они не стесняются в том, какие из них они рекомендуют инвесторам покупать, чтобы получить максимальную выгоду. Используя базу данных TipRanks, мы рассмотрели две основные технологические акции с высокими ценами и предстоящими дроблениями, Super Micro Computer (NASDAQ:SMCI) и Lam Research (NASDAQ:LRCX), а погружение в комментарии аналитиков покажет нам, какие из них Уолл-стрит выбирает в качестве лучшей покупки для дробления акций перед предстоящей активностью по дроблению на этой неделе.

Супер Микрокомпьютер

Первым в списке идет Super Micro Computer, технологическая компания из Кремниевой долины, специализирующаяся на проектировании, разработке и производстве передового компьютерного оборудования, включая высокопроизводительные вычислительные системы и серверные стеки с поддержкой ИИ. Кроме того, Super Micro предлагает программное обеспечение для управления масштабом предприятия и решения для хранения данных, которые имеют решающее значение для сетей 5G, ИИ, облачных вычислений, центров обработки данных и приложений периферийных вычислений.

Super Micro имеет более чем 30-летний опыт работы в сфере технологий, и ее нынешний опыт делает ее универсальным магазином для клиентов с потребностями в высокопроизводительных компьютерах. Компания может проектировать и создавать сложные серверные стеки и высокопроизводительные компьютеры на месте, а также устанавливать их в любом масштабе для удовлетворения самых разных конечных целей. Super Micro удовлетворяет эти потребности с помощью комбинации готовых деталей и индивидуальных сборок, как на основе существующих линеек продукции компании, так и может адаптировать конечные продукты для удовлетворения уникальных, разовых запросов на проектирование. Фирма имеет масштабную производственную базу и на текущих мощностях может ежемесячно производить около 5000 стоечных решений AI, HPC и жидкостного охлаждения.

Расширение ИИ — особенно генеративного ИИ — стало благом для Super Micro. Высокопроизводительные компьютерные продукты компании хорошо подходят для области ИИ, предлагая сочетание высокой скорости и расширенной емкости памяти, требуемой приложениями ИИ. Этот всплеск спроса привел к тому, что цена акций компании достигла почти 1200 долларов в начале этого года. Хотя с тех пор акции откатились, они остаются выше 400 долларов, что означает рост на 46% с начала года.

Это помогает объяснить дробление акций Super Micro в соотношении 10 к 1, которое состоится 1 октября. В результате дробления акции каждого акционера умножатся на 10 и цена упадет ниже 42 долларов.

Рассматривая последние финансовые результаты, Super Micro сообщила о выручке в размере $5,3 млрд за 4-й финансовый квартал 24 года, что на 143% больше по сравнению с прошлым годом и превзошло ожидания на $10 млн. Однако, несмотря на публикацию солидной прибыли на акцию non-GAAP в размере $6,25, это все еще на $1,56 ниже прогноза, что руководство объяснило более высокими операционными расходами и меньшей валовой прибылью.

Недавно история компании приняла драматический поворот. В отчете компании Hindenburg Research, играющей на понижение, были высказаны серьезные обвинения в «манипулировании бухгалтерской отчетностью, сестринском мошенничестве и уклонении от санкций». Еще большее беспокойство инвесторов вызвала задержка с подачей ежегодного отчета 10-K компанией Super Micro.

Самик Чаттерджи из JPMorgan, 5-звездочный аналитик, входящий в 4% лучших специалистов по фондовому рынку на Уолл-стрит, принял к сведению эти события и предвидит грядущие проблемы с регулированием.

«Хотя последние отчеты компании указывают на то, что компания усердно работает над тем, чтобы соответствовать нормативным требованиям с точки зрения подачи отчетов, и бизнес продолжается в обычном режиме, в то же время сложно получить больше информации о сроках, в течение которых компания вернется к соблюдению своих требований по подаче отчетов. Мы по-прежнему по-прежнему рассматриваем отчет Хайденбурга и задержку с подачей отчетов 10-K как отдельные события, но ожидаем, что отсутствие информации о сроках возвращения компании к соблюдению требований создаст проблемы для краткосрочных настроений в отношении сравнения с периодом 2017–2020 годов в плане результатов, а также серьезности воздействия на финансовые показатели», — высказал мнение Чаттерджи.

Чаттерджи придерживается осторожности, добавляя: «В связи с нашими ожиданиями краткосрочного влияния неопределенности на акции, мы предпочитаем рекомендовать новым инвесторам оставаться в стороне, пока компания не вернется к соблюдению требований».

В связи с этим аналитик оценивает акции SMCI как нейтральные, хотя его целевая цена в 500 долларов США по-прежнему указывает на потенциал роста на 21% в годовом горизонте. (Чтобы посмотреть послужной список Чаттерджи, нажмите здесь)

Итак, таково мнение JPMorgan, что же думают остальные участники Уолл-стрит? Более широкое настроение представляет собой своего рода загадку. С одной стороны, с 3 покупками, 10 удержаниями и 1 продажей консенсус сводится к удержанию. Тем не менее, после недавнего резкого падения акций аналитики прогнозируют сильное восстановление, ожидая роста на 54,5% в ближайшие месяцы. (См. прогноз акций SMCI)

Исследования Лама

Вторая компания, которую мы рассмотрим, Lam Research, занимает существенную нишу в полупроводниковой промышленности, поставляя сложные станки и производственное оборудование, используемые в производстве кремниевых микрочипов. В частности, Lam поставляет высокотехнологичные инструменты и устройства, которые используются при подготовке кремниевых пластин, предшественников чипов. Эти пластины являются сырьем для всех микропроцессоров, и Lam известен как инновационный поставщик оборудования, используемого в их производстве, а также в контроле качества.

Полупроводники абсолютно необходимы в нашем цифровом мире, и этот факт поддерживает общий успех Lam. Несмотря на резкое падение акций в июле, когда компания ощутила давление из-за сокращения расходов отрасли на чипы памяти, особенно чипы NAND, Lam по-прежнему может похвастаться ценой акций выше $800. Аналитики отрасли ожидают, что сектор памяти увидит возобновление расходов в следующем году, что, вероятно, пойдет на пользу Lam, поскольку производители чипов увеличивают производство.

Учитывая это, стоит обратить внимание на квартальные результаты компании. Lam получила выручку в размере $3,87 млрд в 4-м квартале 24 финансового года, что в целом выросло более чем на 20% по сравнению с прошлым годом и на $40 млн превысило прогнозы. Итоговый показатель компании, EPS non-GAAP в размере $8,14, превзошел прогноз на 55 центов на акцию. И в знак того, что компания достаточно здорова, чтобы выдержать большинство встречных ветров, Lam сообщила о $862,4 млн денежных средств, полученных от операционной деятельности в четвертом финансовом квартале, с балансом денежных средств и ликвидных активов в размере $5,9 млрд.

Мы увидим следующий набор квартальных результатов Lam 16 октября, через две недели после предстоящего дробления акций компании. Дробление, которое вступит в силу 2 октября, было одобрено в соотношении 10 к 1 и снизит цену акций компании до $82–$83 на основе текущей оценки.

Брайан Чин, 5-звездочный аналитик Stifel Nicolaus, подводит итог всему этому в своем обзоре акций LRCX, написав о компании: «После июньского спада в NAND и памяти, Lam видит, что расходы на NAND постепенно растут, при этом сохраняя оптимизм относительно своего положения и перспектив инвестиций в передовые литейные/GAA и DRAM/TSV. Руководство выделило несколько областей, на которых компания фокусируется в технологиях/продуктах, включая криотравление, и намекнуло на предстоящий День аналитика в феврале 25 года. Признавая, что вокруг компании/сектора есть несколько споров, мы ожидаем, что Lam покажет хорошие результаты в более широкой среде WFE в этом и следующем году, особенно после того, как расходы на NAND повлияют».

Чин рассматривает эти акции как надежную покупку, устанавливая целевую цену в $1050, что указывает на потенциальный рост на 27% в течение следующего года. (Чтобы посмотреть послужной список Чина, нажмите здесь)

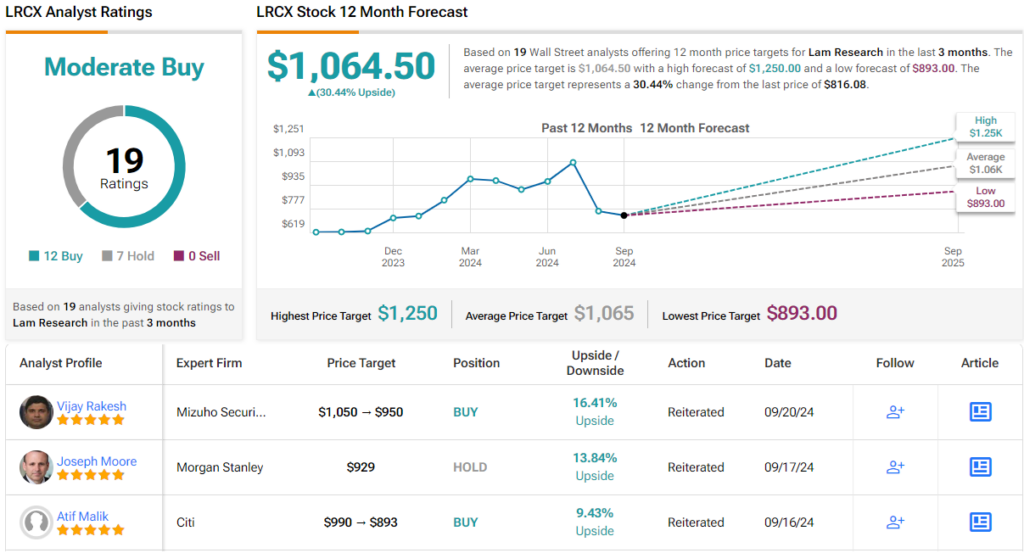

В целом, по мнению Уолл-стрит, акции LCRX получают консенсус-рейтинг «Умеренная покупка» на основе 19 обзоров, в том числе 12 «Покупать» против 7 «Удерживать». Торговая цена акций составляет $816,08, а средняя целевая цена $1064,50 подразумевает, что акции вырастут на 30% в следующем году. (См. прогноз акций LCRX)

Чтобы найти хорошие идеи для торговли акциями по привлекательным ценам, посетите раздел TipRanks «Лучшие акции для покупки» — инструмент, объединяющий все аналитические данные TipRanks по акциям.

Отказ от ответственности: Мнения, выраженные в этой статье, принадлежат исключительно избранным аналитикам. Содержание предназначено для использования только в информационных целях. Очень важно провести собственный анализ перед тем, как делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Amazon (NASDAQ:AMZN) расширяет линейку Kindle

2024-10-21 просмотры: 218 -

Акции и компании США

Акции Rivian (NASDAQ:RIVN) растут после того, как Renaissance Capital увеличивает долю

2024-10-21 просмотры: 285 -

Акции и компании США

TD Bank ожидает прибыль в размере 178 миллионов канадских долларов от инвестиций Schwab

2024-10-21 просмотры: 378 -

Акции и компании США

AAPL, MSFT или GOOGL: какую технологическую компанию лучше купить в этом сезоне отчетности?

2024-10-21 просмотры: 339 -

Акции и компании США

Новости слияний и поглощений: интерес Couche-Tard (TSE:ATD) к 7-Eleven получает поддержку

2024-10-21 просмотры: 201 -

Акции и компании США

Tate & Lyle увеличивает акционерную стоимость с помощью обратного выкупа

2024-10-21 просмотры: 393 -

Акции и компании США

Georgia Capital реализует программу обратного выкупа акций

2024-10-21 просмотры: 301 -

Акции и компании США

Downing Renewables выкупает акции на фоне фокуса на зеленую энергетику

2024-10-21 просмотры: 332 -

Акции и компании США

Акции Coinbase Global (NASDAQ:COIN) упали на 3% после большого ралли

2024-10-21 просмотры: 392