💬 Carvana (NYSE:CVNA) продолжает бросать вызов судьбе, но осторожность оправдана

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Carvana (NYSE:CVNA) продолжает бросать вызов судьбе, но осторожность оправдана

Carvana Co. CVNA +9,75% ▲, которая управляет платформой электронной коммерции, облегчающей продажу подержанных автомобилей в США, продолжает бросать вызов судьбе, публикуя более высокие, чем ожидалось, доходы, несмотря на сложные рыночные условия. Акции Carvana выросли почти на 250% за последние 12 месяцев, поскольку инвесторы поддержали компанию в ответ на эти звездные финансовые результаты. Компания, которая, как опасались, приближалась к банкротству в декабре 2022 года, неожиданно получила прибыль в размере 48 миллионов долларов за второй квартал, или 14 центов на акцию, по сравнению с ожиданиями Уолл-стрит об убытке в размере 12 центов на акцию. Однако, несмотря на блестящие финансовые результаты, я по-прежнему осторожно оптимистично оцениваю перспективы Carvana. Эта осторожность оправдана, поскольку, хотя компания демонстрирует большой потенциал, я считаю, что оценка стала дорогой.

Carvana перешла на модель устойчивого роста

Основываясь на впечатляющих финансовых результатах, упомянутых ранее, недавний стратегический сдвиг Carvana в сторону устойчивого и прибыльного роста добавляет важный контекст к моей оценке акций. С четвертого квартала 2022 года компания отошла от стратегии достижения роста любой ценой, вместо этого сделав акцент на прибыльности и устойчивости. В результате этого изменения Carvana сделала значительные инвестиции в улучшение цепочки поставок, сокращение затрат и реструктуризацию долга, что привело к заметному восстановлению экономики. Например, валовая прибыль на единицу существенно увеличилась с 3368 долларов США во втором квартале 2022 года до 7344 долларов США во втором квартале 2024 года, что отражает эффективность этих новых стратегий.

Более того, Carvana прогнозирует скорректированную EBITDA в размере $1,1 млрд на 2024 год, что выше прошлогодних $339 млн. Чтобы сохранить эту сильную динамику роста прибыли, компания концентрируется на нескольких ключевых областях. К ним относятся повышение операционной эффективности за счет сохранения коммерческих, общих и административных расходов на прежнем уровне при увеличении продаж единиц продукции, расширение производственных мощностей для удовлетворения растущего спроса на подержанные автомобили, инвестиции в технологию ИИ для улучшения качества обслуживания клиентов, захват более высокой доли рынка за счет сосредоточения внимания на удобстве клиентов и улучшение состояния баланса за счет выкупа долга.

Тем не менее, несмотря на эти сильные финансовые результаты и стратегические достижения, я сохраняю некоторую осторожность в своей оптимистичной позиции по акциям Carvana из-за их высокой оценки. Чтобы оправдать эту повышенную оценку, Carvana должна продолжать достигать операционной эффективности и решать несколько ключевых задач.

Высокая оценка Carvana демонстрирует оптимизм и риски

Замечательное восстановление Carvana привлекло значительное внимание рынка с начала 2023 года. Сильные финансовые показатели компании были вознаграждены более высокой оценкой по сравнению с ее конкурентами. В частности, акции Carvana в настоящее время оцениваются по мультипликатору цена/продажа (P/S) 1,32. Напротив, ее аналоги, такие как CarMax, Inc. KMX +4,42% ▲ и AutoNation, Inc. AN +2,55% ▲, имеют более низкие мультипликаторы P/S 0,42 и 0,26 соответственно. Эта более высокая оценка отражает оптимизм рынка в отношении перспектив роста Carvana.

Однако эта повышенная оценка несет в себе свой собственный набор рисков. Хотя Carvana демонстрирует более быстрый рост по сравнению с традиционными игроками рынка подержанных автомобилей, более высокая оценка означает, что акции оцениваются с учетом исключительной производительности. В результате любые негативные события или спады на рынке подержанных автомобилей могут непропорционально повлиять на стоимость акций Carvana. Это связано с тем, что акции уже оценены на основе высоких ожиданий продолжения высоких показателей. Если компания не оправдает эти высокие ожидания или если рыночные условия ухудшатся, акции могут испытать более значительное падение по сравнению с ее аналогами.

У Carvana’s есть несколько катализаторов роста

Несмотря на мою осторожность в отношении оценки акций Carvana, есть несколько оптимистичных факторов, которые по-прежнему делают компанию интригующей перспективой. Недавние финансовые показатели и стратегические изменения Carvana подчеркивают ее потенциал для дальнейшего роста. Хорошие результаты на рынке подержанных автомобилей поддерживают этот оптимизм.

Рынок подержанных автомобилей в Соединенных Штатах остается устойчивым по нескольким основным причинам. Во-первых, ведущие автопроизводители значительно снизили свои производственные цели на 2024 год, что перенаправило покупателей с новых автомобилей на рынок подержанных автомобилей. Во-вторых, объемы лизинга резко упали в пандемические годы 2020, 2021 и 2022 годов, что привело к исторически низкому количеству подержанных автомобилей, выданных вне лизинга, доступных для продажи сегодня. В качестве доказательства этой силы индекс стоимости подержанных автомобилей Manheim достиг 201,6 в июле. Хотя это ниже максимумов в более чем 250, наблюдавшихся в 2022 году, он остается значительно выше среднего значения индекса около 130 с 2008 по 2020 год. Ожидается, что высокие цены на подержанные автомобили сохранятся, что потенциально позволит Carvana поддерживать высокую норму прибыли.

Кроме того, обширное национальное присутствие Carvana является значительным драйвером роста. В отличие от традиционных региональных автодилеров, Carvana реализовала национальную стратегию, направленную на доминирование на рынке в долгосрочной перспективе. В настоящее время Carvana охватывает около 82% населения Америки, обслуживая потребителей в более чем 300 мегаполисах. Такой широкий охват повысил узнаваемость бренда Carvana, что позволило ей привлекать больше клиентов без агрессивных маркетинговых расходов. Такой масштаб способствует устойчивым конкурентным преимуществам.

В дополнение к этим факторам инвестиции Carvana в технологии подчеркивают ее долгосрочный потенциал роста. Сосредоточение компании на инвестициях в ИИ, разработке системы управления запасами на основе приложений и расширении высокотехнологичных центров проверки и восстановления готовы дать Carvana преимущество перед конкурентами. Ожидается, что эти технологические достижения повысят эффективность и улучшат качество обслуживания клиентов, поддерживая постоянное лидерство компании на рынке.

Хотя финансовые показатели компании, рыночные условия и стратегические инициативы впечатляют, высокая стоимость акций представляет собой риск.

По мнению аналитиков Уолл-стрит, стоит ли покупать Carvana?

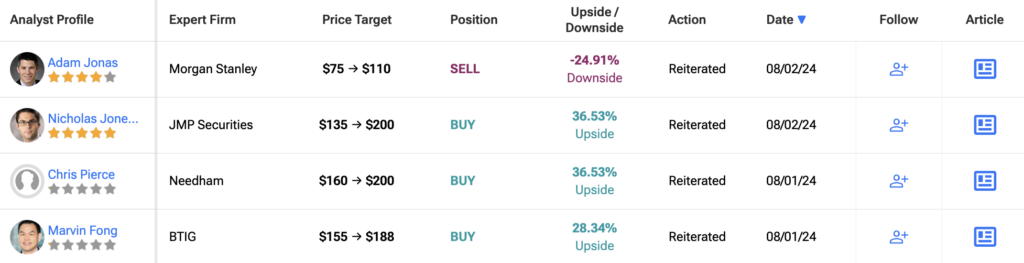

Учитывая эти сильные стороны и общий стратегический прогресс компании, важно учитывать, как аналитики Уолл-стрит видят перспективы Carvana. После отчета о прибылях и убытках за второй квартал в начале этого месяца аналитики выразили заметный оптимизм. Аналитик Morgan Stanley Адам Джонас, хотя и не повысил рейтинг акций, подчеркнул, что компания впервые в своей истории продемонстрировала сильный операционный рычаг для достижения прибыльности. Аналитик JPMorgan Раджат Гупта также считает, что Carvana имеет хорошие возможности для ускорения роста продаж. Проанализировав прибыль за второй квартал, Гупта поднял целевую цену для Carvana до $185, что значительно превышает текущую рыночную цену, составляющую около $145.

Кроме того, аналитик Oppenheimer Брайан Нагель выразил растущий оптимизм относительно будущего Carvana на фоне улучшения фундаментальных показателей. После отчета Carvana о доходах за второй квартал несколько других аналитиков пересмотрели свои целевые цены:

Эти позитивные изменения привели к заметному росту консенсуса. На основе рейтингов 14 аналитиков Уолл-стрит средняя целевая цена Carvana составляет $163,83, что подразумевает потенциал роста на 12% от текущей рыночной цены.

Посмотреть больше рейтингов аналитиков CVNA

Вывод: Carvana преуспевает как бизнес, но рекомендуется проявлять осторожность

Carvana оказалась одной из самых успешных историй о переменах в последнее время, и инвесторы не забыли об успехе компании. Хотя Carvana хорошо позиционирована для увеличения своей доли на рынке подержанных автомобилей, высокая оценка оставляет мало запаса прочности для инвесторов сегодня. Однако аналитики Уолл-стрит считают, что акции Carvana все еще имеют больше возможностей для роста в обозримом будущем.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Amazon (NASDAQ:AMZN) расширяет линейку Kindle

2024-10-21 просмотры: 217 -

Акции и компании США

Акции Rivian (NASDAQ:RIVN) растут после того, как Renaissance Capital увеличивает долю

2024-10-21 просмотры: 283 -

Акции и компании США

TD Bank ожидает прибыль в размере 178 миллионов канадских долларов от инвестиций Schwab

2024-10-21 просмотры: 378 -

Акции и компании США

AAPL, MSFT или GOOGL: какую технологическую компанию лучше купить в этом сезоне отчетности?

2024-10-21 просмотры: 337 -

Акции и компании США

Новости слияний и поглощений: интерес Couche-Tard (TSE:ATD) к 7-Eleven получает поддержку

2024-10-21 просмотры: 200 -

Акции и компании США

Tate & Lyle увеличивает акционерную стоимость с помощью обратного выкупа

2024-10-21 просмотры: 393 -

Акции и компании США

Georgia Capital реализует программу обратного выкупа акций

2024-10-21 просмотры: 301 -

Акции и компании США

Downing Renewables выкупает акции на фоне фокуса на зеленую энергетику

2024-10-21 просмотры: 331 -

Акции и компании США

Акции Coinbase Global (NASDAQ:COIN) упали на 3% после большого ралли

2024-10-21 просмотры: 392