💬 Morgan Stanley: бычий рост акций при рекордной выручке

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Morgan Stanley: бычий рост акций при рекордной выручке

Morgan Stanley (MS) работает как глобальная компания, предоставляющая финансовые услуги, и предоставляет инвестиционно-банковские продукты и услуги своим клиентам и заказчикам, включая корпорации, правительства, финансовые учреждения и частных лиц. Банк работает в трех сегментах, включая институциональные ценные бумаги, управление активами и управление инвестициями. MS была основана в 1924 году и имеет штаб-квартиру в Нью-Йорке.

Я настроен оптимистично в отношении акций MS. Инвестиционный банк сообщил о рекордной годовой выручке в 2021 году, а его дивидендная доходность очень привлекательна.

Результаты Morgan Stanley за четвертый квартал за весь 2021 год

Четвертый квартал 2021 года был неоднозначным для Morgan Stanley: прибыль на акцию по GAAP в размере 2,01 доллара США превышала 0,09 доллара США, а выручка в размере 14,52 миллиарда долларов США отставала на -66,4 миллиона долларов США. Доходы от акций MS были лучше, чем ожидалось, за последние семь из восьми кварталов, что указывает на устойчивую силу и динамику.

Давайте более подробно рассмотрим финансовые показатели, начиная с основных моментов четвертого квартала 2021 года.

Чистая выручка в размере 14,5 млрд долларов за четвертый квартал, закончившийся 31 декабря 2021 года, выросла на 6,6% по сравнению с 13,6 млрд долларов год назад, а чистая прибыль в размере 3,7 млрд долларов, или 2,01 доллара на разводненную акцию, выросла на 8,8% по сравнению с 3,4 млрд долларов, или 1,81 доллара. на разводненную акцию в 4 квартале 2020 года.

Институциональные ценные бумаги сообщили о чистой выручке в размере 6,7 млрд долларов, что представляет собой снижение на 4,3% по сравнению с 7,0 млрд долларов год назад, доходы инвестиционно-банковских услуг выросли на 6% по сравнению с прошлым годом, но доходы от торговых операций были смешанными.

В частности, чистая выручка от акций выросла на 13% по сравнению с прошлым годом до 2,86 млрд долларов, в то время как чистая выручка от фиксированного дохода снизилась на 31% по сравнению с прошлым годом до 1,23 млрд долларов. Общие расходы снизились на 2,42% по сравнению с прошлым годом, а чистая выручка Wealth Management увеличилась на 10% по сравнению с прошлым годом.

Чистая выручка управления инвестициями выросла на 59% до 1,8 млрд долларов по сравнению с 1,1 млрд долларов в четвертом квартале 2020 года.

Следует отметить, что результаты прибыли Morgan Stanley за 2021 год отражают завершенные приобретения E*TRADE Financial Corporation и Eaton Vance Corp.

Финансовые результаты за весь 2021 год были очень сильными, продемонстрировав рекордную чистую выручку в размере 59,8 млрд долларов США, что на 23% больше по сравнению с прошлым годом, и чистую прибыль в размере 15 млрд долларов США, что на 37% больше. Годовой показатель ROTCE составил 19,8%.

Рентабельность основного капитала (ROTCE) измеряет норму прибыли на основной капитал. Материальный обыкновенный капитал рассчитывается путем вычитания нематериальных активов, гудвилла и привилегированного капитала из балансовой стоимости компании.

Инвестиционный банк сообщил Tier 1 капитала стандартизированный коэффициент 16,0% обыкновенных акций. Анализ эффективности бизнеса-сегменты, институциональные ценные бумаги сообщили рекордный чистый доход в размере 29,8 $ млрд по сравнению с 26,5 млрд $ в год назад, инвестиционно-банковские доходы увеличились на 43%, чистый доход Equity было 15% выше, но Фиксированные чистый доход на прибыли снизился на 15% по сравнению с годом назад ,

Еще одним позитивным фактором стало уменьшение резерва на возможные потери по сравнению с прошлым годом в связи с улучшением макроэкономических условий.

Общие расходы выросли на 8,6%, а управление активами сообщило об увеличении чистой выручки на 27%, в то время как доходы от управления инвестициями подскочили на 67%.

Также примечательно, что Morgan Stanley выкупил свои находящиеся в обращении обыкновенные акции на сумму 2,8 миллиарда долларов в четвертом квартале 2021 года.

Основы Морган Стэнли

Банки должны извлечь выгоду из более высокого чистого процентного дохода в 2022 году, поскольку ФРС будет проводить более жесткую денежно-кредитную политику. Однако повышение ставки может предоставить меньше возможностей для роста доходов для инвестиционных банков, таких как Morgan Stanley.

Дивидендная доходность акций близка к годовому максимуму. Дивидендная доходность около 3% надежна и кажется безопасной.

Основная причина беспокойства заключается в том, что инвестиционный банк столкнулся с расследованием Комиссии по ценным бумагам и биржам в отношении сделок с блоками, связанных с крахом Archegos Capital Management.

Оценка акций

Акции MS относительно привлекательны, исходя из коэффициента P/E, равного 11,8x, по сравнению со средним отраслевым показателем на рынках капитала США, составляющим ~15x, и исходя из коэффициента P/B, равного 1,7x, по сравнению со средним показателем по отрасли, равным ~26x. С другой стороны, акции относительно дороги, учитывая коэффициент PEG, равный 3,9x.

Взятие Уолл-Стрит

Morgan Stanley имеет консенсус-рейтинг «умеренная покупка» на основе восьми «покупок» и семи «удержаний». Средняя целевая цена Morgan Stanley в размере 114,42 доллара США представляет собой потенциал роста на 21,3%.

Заключение

Очень сильный 2021 год является оптимистичным для акций MS в 2022 году. Выкуп акций наряду с очень сильным ростом в сегменте управления инвестициями и привлекательными дивидендами являются поддерживающими факторами. Сегмент с фиксированным доходом должен столкнуться с трудным годом с ожидаемым ростом процентных ставок.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Технология искусственного интеллекта OMNIQ Corp выбрана Университетом Висконсина

2025-11-14 просмотры: 313 -

Акции и компании США

Прибыль PFE: акции Pfizer падают из-за падения прибыли на акцию и выручки

2025-11-14 просмотры: 392 -

Акции и компании США

Прибыль UBER: акции Uber падают, поскольку показатели третьего квартала отошли на второй план в отношении мягкого прогноза EBITDA

2025-11-14 просмотры: 259 -

Акции и компании США

Новости QQQ ETF, 04.11.2025

2025-11-14 просмотры: 362 -

Акции и компании США

3 лучшие акции для покупки сейчас, 04.11.2025, по мнению ведущих аналитиков

2025-11-14 просмотры: 386 -

Акции и компании США

Вот почему Уолл-стрит стоит в очереди за новым генеральным директором MongoDB, поскольку акции MDB падают

2025-11-14 просмотры: 388 -

Акции и компании США

XRP близок к «кресту смерти». Если история повторится, что это значит для цены XRP?

2025-11-14 просмотры: 395 -

Акции и компании США

Стоит ли покупать акции AMC в преддверии прибыли за третий квартал?

2025-11-14 просмотры: 140 -

Акции и компании США

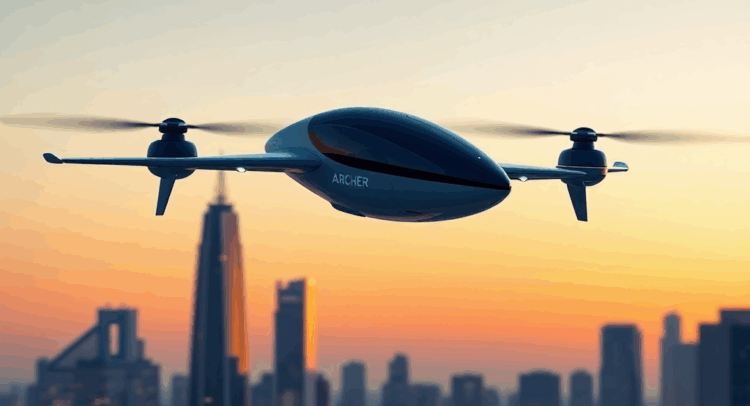

Генеральный директор Archer Aviation (ACHR) планирует получить первую выручку в 2026 году, поскольку акции падают

2025-11-14 просмотры: 331