💬 Изучаем факторы риска AT&T на фоне предстоящего спин-оффа WarnerMedia от 2022-02-18

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Изучаем факторы риска AT&T на фоне предстоящего спин-оффа WarnerMedia

AT&T (T) — американская телекоммуникационная и медиакомпания, базирующаяся в Техасе. Он предоставляет проводную и беспроводную телефонную связь и услуги доступа в Интернет. Его медиа-подразделение WarnerMedia производит и распространяет фильмы, телешоу, игровой контент и многое другое.

В четвертом квартале 2021 года AT&T сообщила о снижении выручки на 10,4% по сравнению с аналогичным периодом прошлого года до 41 миллиарда долларов, но все же немного превысила консенсусную оценку в 40,7 миллиарда долларов. Он опубликовал скорректированную прибыль на акцию в размере 0,78 доллара США, которая выросла с 0,75 доллара США в том же квартале предыдущего года и превзошла консенсус-прогноз в 0,76 доллара США.

AT&T решила выделить свое подразделение WarnerMedia в рамках сделки, которая, как ожидается, принесет 43 миллиарда долларов. WarnerMedia объединится с Discovery (DISCA) и создаст новую публичную компанию, известную как Warner Bros. Discovery (WBD). Ожидается, что акционерам AT&T будет принадлежать 71% WBD, в то время как существующие акционеры Discovery будут контролировать 29% бизнеса.

Имея это в виду, мы использовали, чтобы взглянуть на недавно добавленные факторы риска для AT&T.

Факторы риска

Согласно новому инструменту факторов риска, основными категориями рисков AT&T являются финансы и корпоративный сектор, технологии и инновации, а также юридические и нормативные требования, каждая из которых содержит 6 из 26 рисков, выявленных для акций. Макроэкономический, политический и производственный — следующие две основные категории рисков с 5 и 2 рисками соответственно. AT&T недавно обновила свой профиль, добавив 8 новых факторов риска в различных категориях.

Хотя AT&T рассчитывает закрыть сделку с WarnerMedia во втором квартале 2022 года, она предупреждает, что сделка по-прежнему требует определенных одобрений, прежде чем она может быть завершена. Но даже если сделка будет завершена, компания предупреждает, что она может не принести ожидаемых выгод.

Например, в нем объясняется, что существуют события, которые могут привести к значительному увеличению налоговых обязательств, связанных со сделкой. Компания предупреждает, что неспособность достичь ожидаемых выгод от сделки может негативно сказаться на ее доходах, расходах и операционных результатах.

AT&T сообщает инвесторам в отношении еще одного недавно добавленного фактора риска, что она столкнулась с ценовым давлением, и предупреждает, что проблема может сохраниться. Это объясняет, что стоимость продаваемых устройств и компонентов, которые входят в ее сеть, растут. Кроме того, выросли затраты на оплату труда. Компания заявляет, что, хотя она может попытаться компенсировать давление на себестоимость за счет повышения цен на свои продукты и услуги, такие действия могут не увенчаться успехом. Например, клиенты могут прекратить покупать ее продукты или услуги, что приведет к потере дохода.

В отношении еще одного недавно добавленного фактора риска AT&T предупреждает, что последствия изменения климата, такие как экстремальные погодные явления, могут повредить ее сетевую инфраструктуру и нарушить ее работу. Он также предупреждает, что меры регулирования в ответ на изменение климата могут увеличить его эксплуатационные расходы и негативно повлиять на его бизнес.

Мнение аналитиков

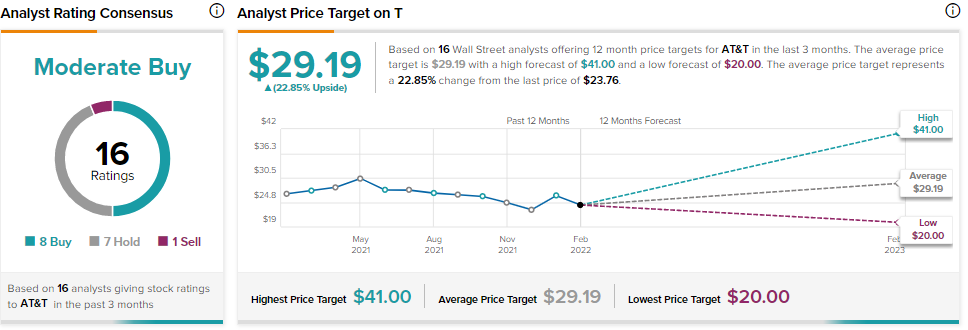

Аналитик Morgan Stanley Саймон Флэннери недавно подтвердил рекомендацию «покупать» акции AT&T с целевой ценой в $28, что предполагает потенциал роста на 17,85%. Аналитик отметил, что AT&T рассмотрит возможность выкупа акций, как только ее долг упадет до определенного уровня.

Консенсус среди аналитиков - умеренная покупка, основанная на 8 покупках, 7 удержаниях и 1 продаже. Средняя целевая цена AT&T в $29,19 предполагает потенциал роста на 22,85% до текущих уровней.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Предложение Novo Nordisk (NVO) по Metsera на 9 миллиардов долларов вызвало спор с конкурентом Pfizer (PFE)

2025-11-14 просмотры: 298 -

Акции и компании США

Почему акции Denny’s (DENN) сегодня выросли на 50%?

2025-11-14 просмотры: 212 -

Акции и компании США

Индекс Dow Jones резко упал из-за рекордной продолжительности приостановки работы правительства

2025-11-14 просмотры: 175 -

Акции и компании США

Эти 3 акции из «идеальной десятки» приносят большие прибыли аналитикам

2025-11-14 просмотры: 389 -

Акции и компании США

Трамп требует немедленного «прекращения флибустьера»

2025-11-14 просмотры: 244 -

Акции и компании США

Мысль в последнюю минуту: Morgan Stanley устанавливает ожидания в отношении акций AMD раньше прибыли

2025-11-14 просмотры: 326 -

Акции и компании США

Цена XRP показывает «скрытую бычью дивергенцию». Но сможет ли она действительно вернуть 5 долларов?

2025-11-14 просмотры: 318 -

Акции и компании США

Стоит ли покупать акции BigBear.ai (BBAI) в преддверии прибыли за третий квартал?

2025-11-14 просмотры: 307 -

Акции и компании США

Прибыль SHOP: Shopify сообщает о росте продаж на 32% в годовом исчислении

2025-11-14 просмотры: 382