💬 Несмотря на 56-летний рост дивидендов, акции FRT переоценены

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Несмотря на 56-летний рост дивидендов, акции FRT переоценены

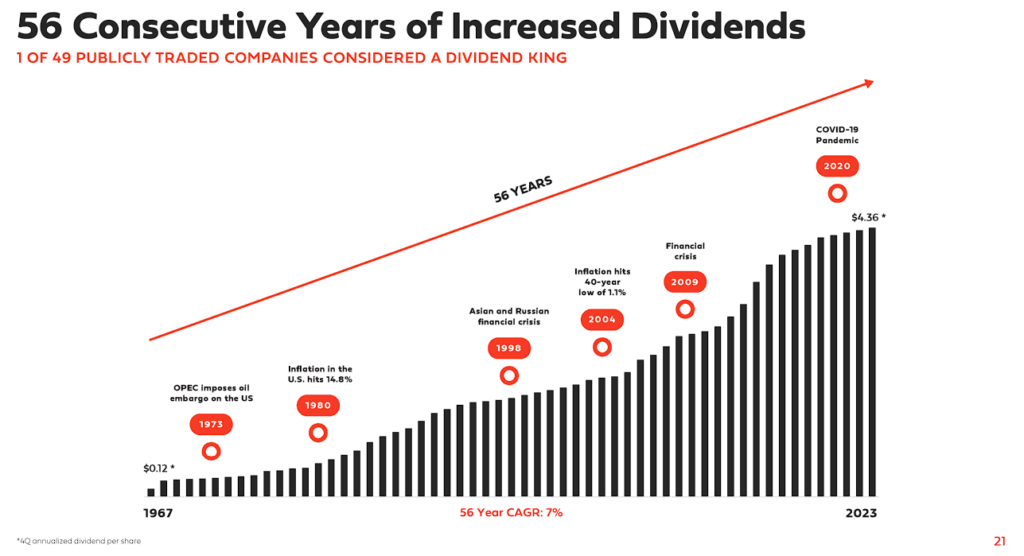

Акции Federal Realty (NYSE:FRT), обладающие самым продолжительным ростом дивидендов среди REIT, стали фаворитами среди доходных инвесторов. Благодаря выдающемуся 56-летнему увеличению дивидендов подряд, преодолению различных спадов и экономических проблем, розничный REIT заслужил свое место в центре внимания сектора. Тем не менее, перед лицом предстоящего снижения ставок инвесторы, возможно, переоценивают акции. Учитывая наличие более привлекательных вариантов получения дохода среди REITS, я нейтрально отношусь к FRT.

Почему инвесторам нравятся дивиденды FRT?

Компания Federal Realty выделяется как лучший выбор для инвесторов, ориентированных на доход, благодаря беспрецедентному послужному списку более чем полувекового роста дивидендов. Инвесторы доверяют Federal Realty не без оснований: ни один другой REIT не может сравниться с его исключительной историей роста дивидендов.

Источник: Презентация FRT для инвесторов за третий квартал.

Для сравнения: ближайшие конкуренты в этом отношении, Universal Health Realty Income Trust (NYSE:UHT), NNN REIT (NYSE:NNN) и Essex Property Trust, Inc. (NYSE:ESS), отстают по своим достижениям. 39, 34 и 29 лет соответственно – значительный разрыв по сравнению с впечатляющими показателями FRT.

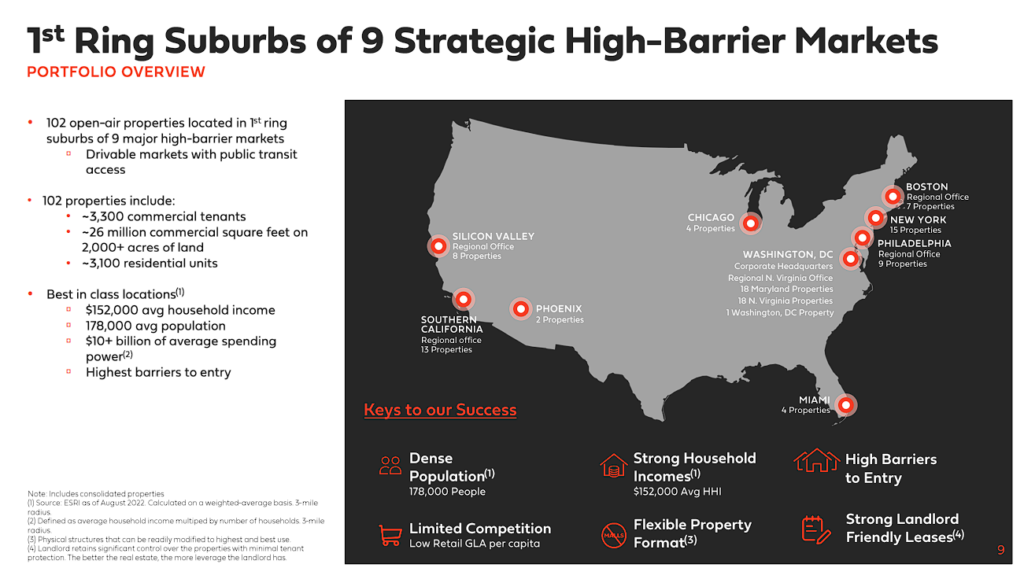

Успех компании в достижении этого замечательного результата можно объяснить стратегическими инвестициями в высокоустойчивую недвижимость. Эта недвижимость стабильно приносит стабильный доход даже в самых сложных экономических условиях. В частности, Federal Realty владеет 102 объектами розничной торговли под открытым небом, стратегически расположенными в пригородах первого кольца на рынках с высокими барьерами.

Работая в ключевых мегаполисах, таких как Бостон, Силиконовая долина и Майами, где средний доход семьи превышает 150 000 долларов, компания процветает за счет высоких потребительских расходов. Это, в свою очередь, привлекает высококачественных торговых арендаторов, что приводит к хорошим результатам аренды для Federal Realty – тенденция, которая исторически сохранялась даже в неблагоприятных рыночных условиях.

Источник: Презентация FRT для инвесторов за третий квартал.

Пандемия COVID-19 является отличным примером, поскольку она создала уникальную проблему для розничных REIT, которым пришлось столкнуться с тем, что многие ритейлеры временно приостановили свою деятельность. Однако портфель объектов недвижимости под открытым небом Federal Realty продемонстрировал устойчивость и продолжал приносить положительные результаты. Это позволило компании сохранить рекорд по увеличению дивидендов.

Кроме того, согласно прогнозам, в этом году Federal Realty получит средства от операционной деятельности (FFO, показатель денежного потока, используемый REIT) на акцию в размере $6,55, что превысит результат FFO на акцию до пандемии (2019 финансовый год) в $6,33. Я считаю, что это особенно похвально, учитывая ситуацию с ростом процентных ставок, которая в последнее время заметно снизила прибыльность большинства компаний, работающих в секторе недвижимости.

Тем не менее, среди розничных REIT есть лучший выбор дивидендов

Хотя FRT стал излюбленным выбором среди ориентированных на доход инвесторов, присматривающихся к розничным REIT, я утверждаю, что у отрасли есть превосходные варианты получения дивидендов. Эта точка зрения основана на двух основных факторах: оценка FRT кажется высокой, что обусловлено готовностью инвесторов платить премию за акции, а также невпечатляющими темпами роста дивидендов компании.

Анализируя оценку FRT, можно сказать, что акции FRT торгуются примерно в 16 раз выше ожидаемого FFO на акцию в этом году, что предполагает мультипликатор премии. Это кажется особенно неоправданным, учитывая относительно сдержанные перспективы роста компании. Несмотря на способность объектов недвижимости FRT генерировать стабильные денежные потоки, стратегический выбор в пользу подписания долгосрочных договоров аренды ради стабильности принес в жертву потенциальный рост.

Конечно, в этом году ожидается рекордный показатель FFO на акцию. Однако оценка в $6,55 на 2023 финансовый год предполагает совокупный годовой темп роста (CAGR) за 10 лет на уровне 5,62% по сравнению с FFO на акцию в 2013 году, равным $4,61. На мой взгляд, это очень слабые темпы роста. Аналитики Уолл-стрит ожидают, что эта тенденция сохранится, прогнозируя рост FFO/акции в ближайшие годы на уровне средних однозначных цифр.

При этом доходность акций составляет всего 4,26%. Давайте сравним это с некоторыми другими ведущими в отрасли розничными REIT: Simon Property Group (NYSE:SPG) торгуется с форвардным соотношением P/FFO 11,8 (на основе оценок на весь 2023 год) и доходностью 5,3%. Акции Realty Income (NYSE:O) торгуются с форвардным P/FFO на уровне 14,2 и также имеют доходность 5,3%. NNN REIT (NYSE:NNN) торгуется с форвардным соотношением P/FFO 13,5 и доходностью 5,2%.

Очевидно, что инвесторы были готовы платить за акции премию из-за их легендарного статуса в отрасли. Однако эта завышенная оценка, которая также происходит за счет доходности ниже среднего, может снизить доходность акционеров в долгосрочной перспективе.

Более того, несмотря на обширный опыт роста дивидендов FRT, темпы этого роста были разочаровывающе медленными. Руководство выбрало консервативное повышение дивидендов, чтобы поддерживать здоровый коэффициент выплат и безопасно поддерживать ежегодный рост дивидендов. Таким образом, среднегодовой темп роста дивидендов компании за пять лет резко замедлился в последние годы, составив всего 1,5%. Это также заметно ниже уровня инфляции.

Следовательно, несмотря на надежность роста дивидендов FRT, относительная слабость дивидендов с точки зрения соотношения доходность/рост дивидендов вызывает опасения по поводу их долгосрочной привлекательности для акционеров.

По мнению аналитиков, акции FRT стоит покупать?

Проверяя мнение Уолл-стрит по поводу акций, компания Federal Realty в настоящее время может похвастаться консенсус-рейтингом «Умеренная покупка», основанным на четырех покупках и шести удержаниях, присвоенных за последние три месяца. Средний прогноз акций FRT при уровне $108,30 предполагает потенциал роста на 5,9%.

Вывод

В заключение, компания Federal Realty, несомненно, заслужила свою репутацию источника дивидендов, имея непревзойденный опыт роста в течение 56 лет подряд. Ее устойчивость к экономическим трудностям, особенно во время пандемии COVID-19, говорит о силе ее портфеля недвижимости.

Однако, учитывая премиальную оценку акций, не впечатляющие темпы роста дивидендов и наличие более привлекательных вариантов в секторе розничных REIT, включая некоторые другие имена, которые я упомянул, я придерживаюсь нейтральной позиции в отношении FRT.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Вот оно», - говорит лучший инвестор о передовых микроорганизмах Micro Devices

2025-07-07 просмотры: 412 -

Акции и компании США

Лучшие аналитики повышают целевую цену на квантовой акции D-Wave (QBTS)

2025-07-07 просмотры: 421 -

Акции и компании США

Metaplanet только что перевернула Coinbase в биткойнах, и она только начинается

2025-07-07 просмотры: 219 -

Акции и компании США

3 лучших квантовых вычислений для покупки сейчас, по словам аналитиков - 16.06.2025

2025-07-07 просмотры: 176 -

Акции и компании США

Новости фондового рынка сегодня, 16.06.25-США.

2025-07-07 просмотры: 277 -

Акции и компании США

Пики «Идеально 10» Tipranks

2025-07-07 просмотры: 413 -

Акции и компании США

Офис ICHIGO REIT сообщает о доходах от апреля 2025 года на фоне будущих проблем

2025-07-07 просмотры: 311 -

Акции и компании США

Офис Ichigo Office REIT выделяет апрель 2025 г. Производительность и устойчивость

2025-07-07 просмотры: 197 -

Акции и компании США

Ichigo Office REIT объявляет о стратегическом плане выкупа акций

2025-07-07 просмотры: 341