💬 У Уоррена Баффета и Кена Гриффина есть одна общая черта: они делают большую ставку на эти три акции.

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

У Уоррена Баффета и Кена Гриффина есть одна общая черта: они делают большую ставку на эти три акции.

Не существует единого способа добиться успеха на фондовом рынке, и для достижения основной цели: получения большой прибыли от инвестиций можно использовать разные стратегии.

Говоря о больших прибылях, полученных с помощью различных стилей, мы можем взглянуть на методы, используемые легендарными инвесторами, такими как Уоррен Баффет и Кен Гриффин.

Оба добились огромного успеха, но придерживаются разной тактики. Баффет заработал свою репутацию, отдавая предпочтение стоимостному инвестированию, ища акции, недооцененные в то время, а затем наблюдая, как рынок догоняет их. Между тем, хорошо используя свою любовь к математике, Гриффин является сторонником количественных методов инвестирования.

Однако это не означает, что оба пути время от времени не пересекаются. Фактически, углубляясь в портфели обоих мудрецов рынка, мы обнаруживаем, что они оба делают большие ставки на одни и те же компании.

Итак, мы решили проверить 3 акции, принадлежащие обоим, и понять, почему они такие фанаты. Проверив эти имена через базу данных TipRanks, мы также можем получить представление о том, как аналитики Уолл-стрит видят будущее этих акций. Давайте проверим детали.

Snowflake Inc. (СНЕГ)

В качестве нашего первого фаворита Баффета и Гриффина мы отправимся в технологический сектор, где мы найдем Snowflake, известную компанию по хранению данных, известную тем, что произвели революцию в способах хранения, управления и анализа организациями своих данных в облаке.

Snowflake предлагает облачную платформу данных, которая предоставляет предприятиям масштабируемое и гибкое решение для удовлетворения их потребностей в данных. Ключевая инновация компании заключается в ее архитектуре, которая отделяет хранилище данных от вычислительных ресурсов, позволяя пользователям динамически масштабировать свои хранилища данных в соответствии со своими конкретными требованиями. Этот уникальный подход сделал Snowflake предпочтительным выбором для организаций, желающих использовать возможности анализа данных без сложностей традиционных локальных хранилищ данных.

Платформа Snowflake предназначена для обработки огромных объемов структурированных и полуструктурированных данных, что делает ее универсальным инструментом для анализа данных, машинного обучения и приложений бизнес-аналитики, и ее использование растет быстрыми темпами. Во втором квартале 2024 финансового года (июльский квартал) выручка выросла на 35,5% по сравнению с аналогичным периодом прошлого года и достигла $674,02 млн, превысив консенсус-оценку на $11,74 млн. Аналогично, прил. Прибыль на акцию в размере 0,22 доллара превзошла прогноз на 0,12 доллара.

Хотя эти результаты превзошли ожидания, некоторые инвесторы выразили обеспокоенность по поводу замедления роста. В третьем квартале компания прогнозировала выручку от продукции в размере от 670 до 675 миллионов долларов, что на 28–29% выше по сравнению с тем же периодом год назад, но последовательно замедляется, а средняя точка находится ниже оценки аналитиков в 674,9 миллиона долларов.

Между тем, Баффет уже некоторое время инвестировал сюда значительные средства и в настоящее время владеет 6 125 375 акциями на сумму 923 миллиона долларов. Что касается Гриффина, то он купил большую часть своего пакета во втором квартале, а его 838 521 акция имеет рыночную стоимость более 126 миллионов долларов.

Аналитик HSBC Стивен Берси не обеспокоен замедлением роста и утверждает, что Snowflake станет основным бенефициаром роста ИИ.

«Мы считаем, что Snowflake продемонстрировала впечатляющий рост и операционный рычаг, и полагаем, что в обозримом будущем компания будет обеспечивать оборот и рост прибыли на акцию выше, чем у конкурентов», — сказал 5-звездочный аналитик. «На наш взгляд, продукты компании представляют собой сильное ценностное предложение, поскольку они ориентированы на важную часть стека корпоративных технологий, управление и анализ больших наборов данных».

«Примечательно, что в наши оценки мы включили попутный ветер в рост доходов, вызванный увеличением глобальных инвестиционных расходов на искусственный интеллект, чтобы извлечь выгоду из недавних прорывов в этой вертикали. Мы рассматриваем Snowflake как одного из первых бенефициаров этого увеличения расходов, поскольку портфель продуктов компании ориентирован на важнейший компонент искусственного интеллекта — большие наборы данных», — добавил Берси.

Подтверждая его уверенность, рейтинг Bersey «Покупать» подкреплен целевой ценой в $201, что предполагает рост акций SNOW примерно на 34% в течение следующих 12 месяцев. (Чтобы посмотреть послужной список Берси, нажмите здесь)

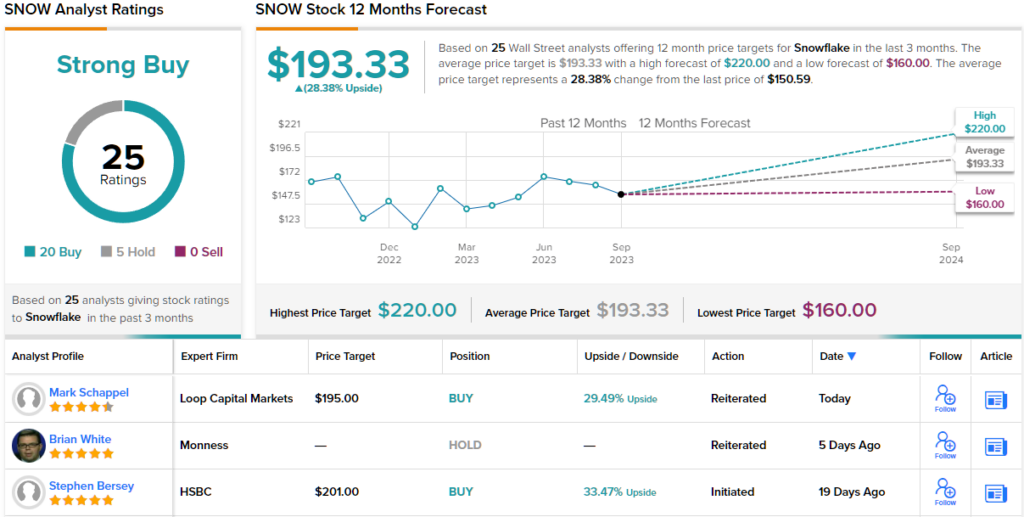

Такие технологические компании, как Snowflake, без труда улавливают отзывы аналитиков – а по акциям SNOW зарегистрировано 25 таких обзоров. Они разбиваются на 20 покупок и 5 удержаний, что соответствует консенсусному мнению «Сильная покупка». Средняя цель на уровне $193,33 предполагает, что в следующем году ожидается рост на 28%. (См. прогноз акций Snowflake)

ДаВита Инк. (DVA)

Теперь перейдем от технологий к здравоохранению и посмотрим на DaVita, одного из крупнейших поставщиков услуг по лечению почек в Соединенных Штатах, обслуживающего более 200 000 пациентов в более чем 2800 диализных центрах. У компании также есть несколько сотен других компаний, расположенных в 10 странах.

DaVita известна своим ориентированным на пациента подходом, ориентированным на предоставление высококачественной индивидуальной помощи людям, страдающим хроническим заболеванием почек и терминальной стадией почечной недостаточности. Компания предлагает широкий спектр услуг, включая гемодиализ в центре, перитонеальный диализ, домашний гемодиализ и нутритивную поддержку, с целью улучшения качества жизни пациентов и эффективного управления их состоянием.

Все это в совокупности привело к тому, что отчет за второй квартал показал превосходство как по выручке, так и по прибыли. Выручка в размере 3 миллиардов долларов выросла на 2,4% по сравнению с аналогичным периодом прошлого года и превзошла ожидания Street на 50 миллионов долларов. В то же время прил. Прибыль на акцию в размере $1,94 превзошла прогноз на $0,21.

Баффетт остается здесь надолго и сильным. Он является владельцем 36 095 570 акций, стоимость которых по текущей цене составляет $3,36 млрд. Вложения Гриффина более «скромные», большая часть которых была куплена во втором квартале. Его активы DVA составляют 1 286 177 акций на сумму 120 миллионов долларов.

Аналитик UBS Эндрю Мок считает, что перспектива дальнейшего роста оправдывает внимание инвесторов, хотя это, похоже, противоречит нынешней риторике Уолл-стрит.

«Мы видим изменение роста лечения во 2-3 квартале перед ускорением роста в 2024 году. В сочетании с лучшими ценами и более низкой структурой затрат (экономия ESA, закрытие клиник) мы видим многочисленные попутные ветры, которые поддерживают наши высокие оценки прибыли и противоположную рекомендацию «Покупать». Кроме того, наше дифференцированное мнение о том, что DVA возобновит выкуп акций в четвертом квартале, должно послужить положительным катализатором и ускорителем роста прибыли на акцию в 2024 году, что не отражено в консенсус-оценках», — считает Мок.

Этот рейтинг «Покупать» соответствует целевой цене в 142 доллара, что дает место для 12-месячной доходности в размере 52%. (Чтобы посмотреть послужной список Мока, нажмите здесь)

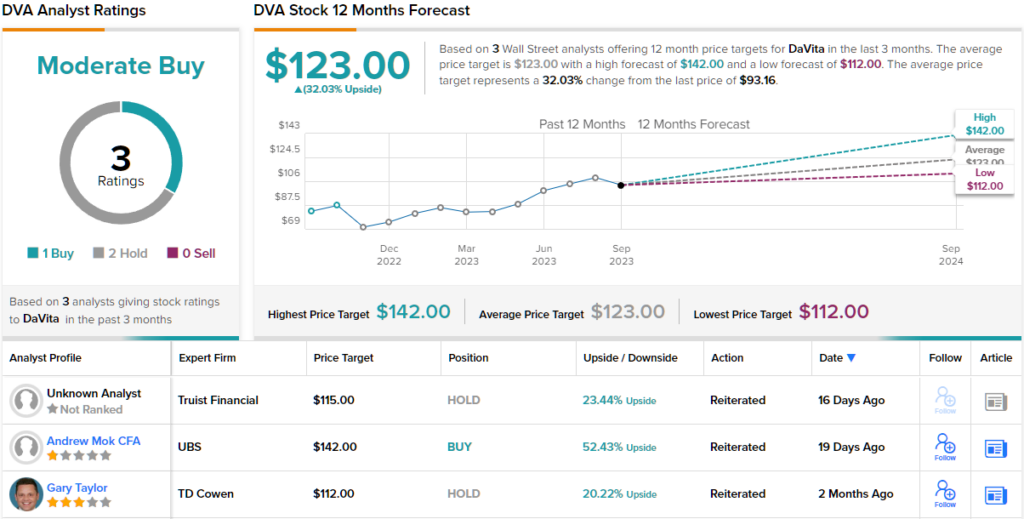

Как отмечает Мок выше, его положительный тезис сейчас контрастирует с другими. Учитывая, что еще два недавних рейтинга были оценены как «Держать», акциям удается поддерживать консенсус-прогноз «Умеренная покупка». Тем не менее, даже сомневающиеся считают акции несколько недооцененными; Средняя цель в 123 доллара предполагает, что акции вырастут на 32% в перспективе одного года. (См. прогноз акций DaVita)

Чартерные коммуникации (CHTR)

Что касается нашего окончательного названия, поддерживаемого Баффетом и Гриффином, мы снова сменим курс и обратимся к телекоммуникационной отрасли, чтобы проверить подробности о втором по величине кабельном операторе США. В этом суть компании Charter Communications, прежде всего известной предоставлением кабельного телевидения, высокоскоростного Интернета и телефонных услуг частным и деловым клиентам по всей стране.

Бренд Charter's Spectrum расширяет свои услуги более чем 32 миллионам клиентов в 41 штате, используя обширную сеть, охватывающую впечатляющее расстояние более 750 000 миль, а также обширную сетевую инфраструктуру и передовые технологии, позволяющие компании предоставлять широкий спектр цифровых услуг, включая высококачественные. Телевидение высокого разрешения, видео по запросу и широкополосный доступ в Интернет с конкурентоспособными скоростями.

Акции CHTR воспользовались преимуществами бычьего рынка 2023 года, прибавив 26,5% с начала года, и это несмотря на отсутствие ожиданий в последних квартальных отчетах. Во втором квартале выручка осталась примерно на том же уровне, что и в прошлом году, показав выручку в размере $13,66 млрд, причем эта цифра не оправдала ожиданий на $180 млн. На другом конце шкалы прибыль на акцию в размере $8,05 оказалась на $0,05 ниже прогноза Стрит.

Положительным моментом является то, что в течение квартала Charter приобрела 1,1 миллиона своих акций примерно на 378 миллионов долларов. Кен Гриффин также был занят скупкой акций, увеличив свои активы почти втрое до 527 699 штук. Сейчас этот холдинг стоит более 228 миллионов долларов. Баффетт не внес никаких изменений в свой капитал, который остается существенным. Ему принадлежит 3 828 941 акция CHTR на сумму 1,65 миллиарда долларов.

Аналитик Wells Fargo Стивен Кахалл также является его поклонником и объясняет, почему он считает, что акции представляют собой хорошую инвестиционную возможность.

«Мы считаем, что CHTR является наиболее ярким выражением новой нормы конкуренции в сфере кабельного телевидения», — сказал аналитик. «У компании есть мощный конвергентный пакет со Spectrum One, стабильные сетевые расширения благодаря расширению в сельской местности и более агрессивная позиция в области видео с программистами. Нас устраивает рост EBITDA на ~MSD %, в то время как капитальные затраты должны существенно снизиться, начиная с 2026 года. Это делает CHTR привлекательным в качестве истории с доходностью денежных средств с использованием заемных средств, и мы думаем, что он сможет поддерживать показатель EV/EBITDA на уровне 8-9x».

Эти комментарии подкрепляют рейтинг Кэхолла «Выше рынка» (то есть «Покупать») на CHTR, в то время как его целевая цена в $550 предполагает, что инвесторы будут рассчитывать на доходность в размере 27% в год. (Чтобы посмотреть послужной список Кахалла, нажмите здесь)

В целом, из 15 обзоров аналитиков, представленных за последние 3 месяца, 7 присоединяются к Кахаллу в бычьем лагере, а с учетом 6 «Держать» и 1 «Продавать» консенсус аналитиков оценивает акции как умеренную покупку. При достижении средней цели в $493,31 годовой потенциал роста акций составляет 14%. (См. прогноз акций CHTR)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», недавно выпущенный инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

HUT, BITF, CLSK: рост акций криптомайнеров

2025-10-27 просмотры: 272 -

Акции и компании США

ACHR, BIDU и BABA среди главных движений акций Кэти Вуд в среду (15 октября)

2025-10-27 просмотры: 234 -

Акции и компании США

«Апсайклинг»: акции Boeing (NYSE:BA) падают на новой огромной игре

2025-10-27 просмотры: 305 -

Акции и компании США

Кэти Вуд инвестирует $12,3 млн в акции Alibaba (BABA) на фоне роста бычьего настроения на Уолл-стрит

2025-10-27 просмотры: 148 -

Акции и компании США

Почему акции First Solar (FSLR) достигли 52-недельного максимума?

2025-10-27 просмотры: 197 -

Акции и компании США

Все внимание на акции TSMC (TSM) как на прогнозируемую прибыль, а бум искусственного интеллекта подогревает оптимизм инвесторов

2025-10-27 просмотры: 390 -

Акции и компании США

Иск Илона Маска о зарплате Tesla (TSLA) на сумму 56 миллиардов долларов вступает в финальную стадию в суде штата Делавэр

2025-10-27 просмотры: 217 -

Акции и компании США

Инвесторы в напряжении после того, как Bank of America (BAC) втянут в скандал с Эпштейном

2025-10-27 просмотры: 261 -

Акции и компании США

Прибыль TSM: акции TSMC выросли после рекордной прибыли в третьем квартале на фоне сильного спроса на чипы для искусственного интеллекта

2025-10-27 просмотры: 406