💬 Bank of America заявляет, что бычьи индикаторы указывают на рост фондового рынка — вот два имени, которые нравятся банковскому гиганту

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Bank of America заявляет, что бычьи индикаторы указывают на рост фондового рынка — вот два имени, которые нравятся банковскому гиганту

С середины лета рынки в основном находились в нисходящем тренде, и в основе повествования лежали задумчивые настроения. Обеспокоенность вызывает рост цен на нефть, перспектива того, что процентные ставки в настоящее время останутся повышенными, а опасения по поводу рецессии еще не утихли.

Однако в новой заметке Савиты Субраманиан, главы отдела акций и количественной стратегии Bank of America в США, излагаются оптимистичные прогнозы на последний квартал 2023 года.

«Я вижу гораздо больше бычьих индикаторов для акций компаний средней и большой капитализации, чем медвежьих», — отметил Субраманиан. «Что мне кажется интересным, так это то, что каждый день появляется новый медвежий нарратив».

Эти «бычьи индикаторы» включают в себя возможности, оставшиеся для тех, кто еще не воспользовался преимуществами искусственного интеллекта, «ренессанс» производства в США и тот факт, что сейчас все становятся медвежьими, что обычно является хорошим знаком того, что рынки вот-вот начнут действовать. выключенный.

Фактически, Субраманиан считает, что рецессия уже предотвращена, и недавно она повысила целевой показатель S&P 500 на конец года с 4300 до 4600, предполагая, что к концу 2023 года индекс прибавит еще 7,5%.

Итак, какие акции следует покупать инвесторам в ожидании возобновления бычьего рынка? Аналитики Bank of America тоже имеют об этом представление и указывают инвесторам на акции, которые, по их мнению, могут выиграть на этом фоне. Мы решили получить подробную информацию о паре их недавних выборов и прогнали их через базу данных TipRanks, чтобы получить более полное представление об их перспективах. Вот что мы нашли.

Нутаникс, Инк. (NTNX)

Первым идет Nutanix, технологическая фирма в мире облачного программного обеспечения. Nutanix работает над решением уникальных задач облачного программного обеспечения и разработала платформу, объединяющую простоту и гибкость общедоступного облака с производительностью и безопасностью частного облака, основываясь на нескольких важных принципах: унифицированном управлении, операциях в один клик и автоматизированном искусственном интеллекте. По сути, компания делает гибридные мультиоблачные операции простыми и экономически эффективными для пользователей.

В число этих пользователей входит множество известных имен, включая Vodafone, AAA и Home Depot. Платформа Nutanix позволяет им – и всем ее клиентам – бесперебойно выполнять облачные операции, добавлять приложения, развертывать новые функции и управлять ими, а также улучшать хранилище, визуализацию и работу в сети.

Облачные вычисления — это расширяющаяся ниша, и Nutanix использовала ее для получения чистой прибыли в последние кварталы. Все последние три квартальных отчета показали, что прибыль на акцию без учета GAAP пришла с чистой прибылью, что является отличием от обычных чистых убытков, поддерживаемых ростом выручки.

В последнем отчетном квартале в 4 квартале 2023 финансового года выручка Nutanix составила $494,2 млн, что на 28% больше, чем в прошлом году, и на 18% лучше прогнозов. Чистая прибыль компании составила 24 цента на акцию по показателям не по GAAP, что на 8 центов превысило прогноз. Показатель, который является хорошим предзнаменованием для дальнейшего развития Nutanix, заключается в том, что годовая стоимость контрактов (ACV) компании подскочила на 44% по сравнению с аналогичным периодом прошлого года в четвертом финансовом квартале, с $193,2 млн до $278,7 млн. Годовой периодический доход, или ARR, вырос на 30% по сравнению с аналогичным периодом прошлого года, увеличившись с $1,2 млрд до $1,56 млрд.

Аналитик Bank of America Вамси Мохан впечатлен работой Nutanix в последние месяцы и пишет: «Мы видим улучшение фундаментальных показателей в течение следующих нескольких лет, включая счета ACV, выручку и операционную маржу. Мы видим, что продления будут способствовать увеличению доли выставления счетов ACV после F24, что может привести к более стабильным доходам, и ожидаем операционного эффекта за счет более низкой стоимости продлений. Новое предложение «GPT-in-a-Box», партнерство с Cisco и потенциальный прирост акций являются рычагами роста. Мы переходим к покупке с нейтрального уровня, поскольку NTNX обеспечивает более высокий рост и прибыльность, а также более стабильный свободный денежный поток».

Мохан дополняет свою повышенную рекомендацию «Покупать» целевой ценой в 50 долларов, что предполагает потенциал роста в течение года на 38%. (Чтобы посмотреть послужной список Мохана, нажмите здесь)

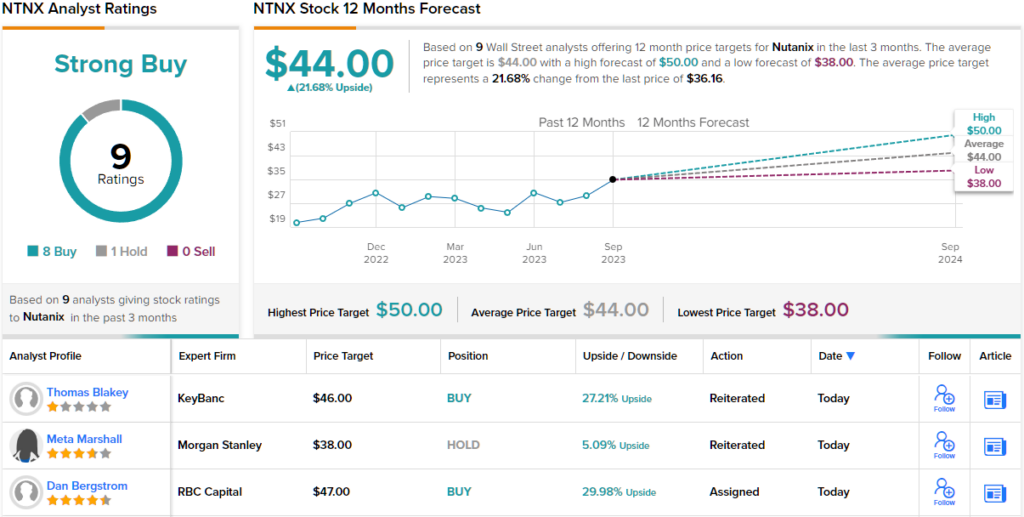

В целом, Nutanix получила консенсус-прогноз «Сильная покупка» от аналитиков Street на основе 9 недавних обзоров, в том числе 8 покупок и 1 удержания. Текущая торговая цена акций составляет 36,24 доллара, а средняя целевая цена — 44 доллара, что предполагает прирост примерно в 22% на горизонте одного года. (См. прогноз акций Nutanix)

Fisker, Inc. (FSR)

Вторая акция, которую мы рассмотрим, — это детище Хенрика Фискера, эксперта по автомобильному дизайну, стоящего за многими роскошными автомобилями BMW. Фискер основал свою одноименную автомобильную компанию в 2016 году в Лос-Анджелесе, чтобы заработать на грядущем буме электромобилей (EV). Его компания проектирует и производит Fisker Ocean, высокопроизводительный полностью электрический внедорожник, серийное производство которого началось в начале этого года.

В своем последнем производственном отчете от 26 сентября компания Fisker сообщила, что в этом году осуществила поставки клиентам 900 автомобилей и на этой неделе планирует поставить еще «несколько сотен» автомобилей. Эти поставки осуществляются в общей сложности из 5000 построенных на данный момент Fisker Oceans. Компания планирует достичь рекордного темпа поставок 300 автомобилей в день клиентам в США и Европе позднее в этом году.

Переход к обычному производству автомобилей и резкий рост поставок автомобилей обеспечили Fisker чистый положительный доход от продаж автомобилей в первом квартале. Во втором квартале 2023 года общий доход компании составил $825 000 по сравнению с $10 000 годом ранее.

Положительный общий доход, каким бы скромным он ни был, оказал влияние на прибыль Fisker, а чистый убыток компании, составивший 25 центов на акцию, стал заметным улучшением по сравнению с чистым убытком во 2К22 в 36 центов на акцию. Показатель за 2К23 оказался на 1 цент лучше оценок.

Для Джона Бэбкока из Bank of America ключевым моментом здесь является то, что Fisker начал регулярное производство и поставки, что должно привести к стабильному увеличению объемов, доходов и прибыли в следующем году.

«В 2024 году в FSR произойдет резкий скачок доходов, прибылей и объемов продаж в связи с увеличением производства Ocean CUV. Хотя это не должно быть сюрпризом для инвесторов, эта веха сама по себе может послужить ключевым катализатором для акций, особенно потому, что компания отодвинула производственные планы из-за проблем с цепочкой поставок. В конечном итоге рост объемов должен привести FSR к безубыточности по EBITDA в 2024 году при выручке, которая, по нашим прогнозам, приблизится к $3 млрд, что резко выше $1,2 млрд в 2023П и всего лишь $342 тыс. в 2022 году», — полагает Бэбкок.

Для Бэбкока все это указывает на рекомендацию «Покупать» акции, а его целевая цена в 8 долларов указывает на его уверенность в потенциале роста на 33% в течение следующих нескольких месяцев. (Чтобы посмотреть послужной список Бэбкока, нажмите здесь)

В целом, 6 недавних обзоров аналитиков Фискера сводятся к 5 покупкам и 1 продаже, что дает этому производителю электромобилей консенсус-рейтинг «умеренный покупать». Средняя целевая цена акций, которая сейчас установлена на уровне $10,20, предполагает значительный прирост в 70% к этому моменту в следующем году по сравнению с текущей ценой акций в $6. (См. прогноз акций FSKR)

Чтобы найти хорошие идеи для торговли акциями по привлекательной оценке, посетите сайт TipRanks «Лучшие акции для покупки», инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Инвесторы стекаются в акции SoundHound AI (SOUN). Стоит ли вкладываться?

2025-10-25 просмотры: 389 -

Акции и компании США

Почему акции Largo Resources (LGO) сегодня упали на 50%?

2025-10-25 просмотры: 333 -

Акции и компании США

Акции Archer Aviation (ACHR) выросли благодаря приобретению патентного портфеля Lilium

2025-10-25 просмотры: 376 -

Акции и компании США

Акции NVIDIA (NVDA) достигают максимальной целевой цены в 320 долларов, поскольку ведущий аналитик HSBC видит «большой потенциал роста ИИ»

2025-10-25 просмотры: 375 -

Акции и компании США

3 акции, которые технический анализ считает обязательными для покупки сегодня

2025-10-25 просмотры: 365 -

Акции и компании США

Цена XRP танцует на линии разлома между надеждой и крахом, поскольку

2025-10-25 просмотры: 225 -

Акции и компании США

Фьючерсы на акции США растут на фоне оптимизма по прибылям и надежд на снижение ставок

2025-10-25 просмотры: 181 -

Акции и компании США

Председатель ФРС Пауэлл говорит, что уровень занятости снижается, но предупреждает, что «пути без риска не существует»

2025-10-25 просмотры: 126 -

Акции и компании США

NorthWest Copper расширяет добычу полезных ископаемых на месторождении Кваника

2025-10-25 просмотры: 314